“师从”ZARA,定位于“快奢时尚”,在波云诡谲的快时尚赛道中,UR又跑出了怎样的本土化模式?

文|CBNData消费站 竹子

编辑|钟睿

关店、退出线下市场、破产……近年来,围绕着快时尚行业的关键词似乎负面居多。2020年的新冠疫情,让快时尚品牌们又蒙上了一层阴影。被视为快时尚界“老大哥”的Gap、ZARA在2020年纷纷闭店,缩减成本以应对“寒冬”。

不过,这个市场也不全是阴霾。2020年,有几个快时尚品牌依然保持着相当可观的拓店速度。比如老牌日企优衣库,新增门店66家,紧随其后的是URBANREVIVO(以下简称“UR”),新增38家,超过Gap、H&M和ZARA。值得注意的是,在2021年天猫618开门红(6月1日-6月3日)中,UR的销售成绩超过了优衣库,位居销售榜第二。而在2020年天猫双11女装榜中,UR还是“查无此人”的状态,优衣库蝉联榜首。

UR创始人李明光曾不止一次提到,UR的诞生与ZARA有关,一定程度上,UR就是ZARA的“中国学徒”。在UR诞生的15年后,ZARA等一众外国快时尚前辈们集体进入低潮期,它们的“中国学徒”却在逆势增长。2020年,UR的营收规模超过了50亿,并大举进军海外市场,在新加坡、泰国都铺设了线下店,全球门店冲破300家。

“师从”ZARA,定位于“快奢时尚”,在波云诡谲的快时尚赛道中,UR又跑出了怎样的本土化模式?

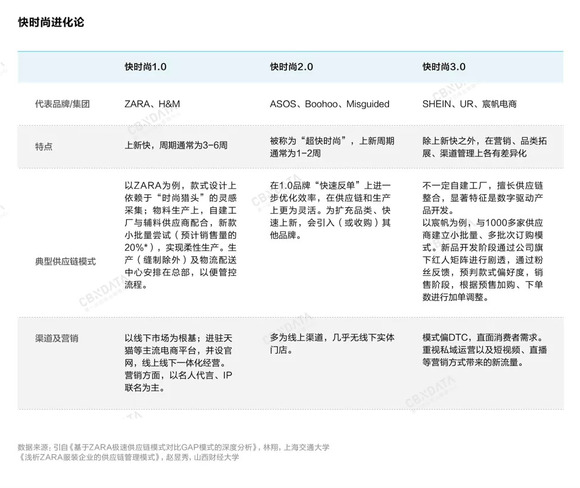

快时尚之所以称之为“快”,最主要的特点就是对于潮流的反馈迅速,上架周期短。ZARA从设计到上架的周期为 2-3周,H&M为3-6周,远超传统服装的6-12个月。

有“超快时尚”之称的ASOS、Boohoo等品牌,上新周期仅为1-2周。去年,跨境电商SHEIN以150亿美金的估值横空出世,被媒体誉为“隐秘巨头”。SHEIN的出货速度最快可以达到7天。

虽然不以“快”为标志性特色,但UR的“快反”前导期最快也做到了7天,每周上新两次。2017年,UR将自有工厂全部出售,重点放在了第三方合作商上。UR告诉CBNData,采用SPA模式供应链,以广州、东莞为生产大本营,全程主导产品企划、生产、物流、销售各环节,可实现快速大批量出货。

不过从需求端来看,今天的消费者不仅想要单纯的“上新快”了。UR创始人李明光在公开采访中表示,过去的企业多以产品为导向,未来应该转为用户导向。尤其面对在海外市场,因为缺乏新市场的消费者数据,需要用这种方式来找到消费者想要的款式。这很像如今网红品牌打爆款常用的“套路”,先上架预售链接,通过收藏、加购及用户反馈来预估产量,调整款式。

未来快时尚的比拼可能仍然在于“快”,但“快”指向的更多是快速响应消费者的真实需求。谁离消费者更近,谁就更有可能快速反应,占领消费者心智。

在离消费者更近这件事上,线下战场的UR和传统快时尚品牌也没什么不一样——开店。不同的是,UR只开大店,800平米起步。走进任意一家UR,你的第一感觉一定是“大”。在李明光的经营理念中,线下实体零售始终是UR的重点。

2021年5月,李明光表示,UR要调整开店策略,减少开店数量,扩大店铺面积,并且优先选择“热门商圈”。这与ZARA的策略有些类似。去年,ZARA母公司Inditex一边关掉小店,一边开起了超大店。ZARA此举的逻辑在于,小型门店于业绩贡献不大,它们大多开在社区商场内,于品牌展示的作用也不大,不如集中财力做大店。

那么,新旧两代快时尚在开线下店的逻辑上究竟有何不同?

CBNData分别从UR官方网站和高德地图获取到了UR和ZARA的门店信息。据统计,目前UR在全国有332家门店的地方。以UR门店数最多的上海为例,上海几乎是UR的“大本营”,门店数比ZARA还多。

整体上看,UR在上海划的“圈”更大,覆盖了热门区域如静安区、虹口区、徐汇区,在相对远一点的嘉定区、闵行区、崇明也有门店分布——而ZARA大多数门店都在中环内。也可以说,UR去到了更多ZARA没有覆盖的“新兴商圈”,避免直接竞争。这基本符合UR选址的“洋葱圆”原则,“从中心点往外发展”,从上海到全国,从主商圈再到副商圈。

在ZARA还不曾“入侵”的购物中心,UR做了新的尝试。在浦东新区2018年开业的LCM置汇旭辉广场里,UR开了两家店,分别是UR和URAccessories。URAccessories是UR旗下配饰品牌,以鞋、包、饰等为主,价格在300元以内,主打平价、时尚。UR将两家门店开在一起,是为了拓展年轻客群,利用饰品提高进店率,同时也为服装线引流。

据悉,UR每年在门店上的投入远高于营销费用。UR会通过和建筑设计师合作、店内办展等活动,提升门店时尚感,为消费者提供更多元的体验。

不过,随着线上服饰零售规模的持续增长,始终将实体零售视为企业发展重点的UR也“悄悄”做了一些改变。如果说开大店是UR在线下最奏效的“营销”,那么在线上,面对成千上万的服饰品牌、网红店铺,UR又做了什么尝试?

2020年一场疫情的到来,让所有以线下零售为主的快时尚品牌开始重新“排兵布阵”。在李明光的理念里,UR要坚持发展实体零售,但残酷的现实环境让UR不得不分出一部分精力来研究线上生意。

2020年成为电商直播体量最大的一年,服装品牌们为了“自救”纷纷走进直播间,据ECdataway数据威显示,仅是2020年1月至4月,淘宝直播规模接近420亿元,而服饰鞋包的带货规模就占整体的45.2%。

论直播带货,UR不算新玩家。从2019年开始,UR就已经进行过店庆活动、新品发布乃至大促节点的直播试水。真正开始频繁且规模化地进行直播带货,还是要从2020年说起。

2020年初,UR的淘宝直播间就保持两至三天直播一次的频率,每场平均观看量3万左右,截至2021年6月已累计直播200余场。与UR相似,ZARA、优衣库等快时尚品牌也是在疫情期间大力发展起电商渠道,2021年618大促期间,UR与优衣库618开门红(6月1日-6月3日)首日直播销售额都在150万以上,店铺整体销售额占据天猫服饰鞋包整体销售额前5名。

在常规的直播带货外,以UR为主的快时尚品牌开始探索更多的直播玩法,如头腰部主播投放、搭建线上试搭间、AI虚拟主播带货讲解等。此外,UR还把直播平台拓展到了抖音和小红书。飞瓜数据显示,相较淘宝,UR的抖音直播场次更为密集,近3个月基本实现日播,5月28日当天销售额达到190.4万,为近期最高。

在快时尚市场颓势可见的情况下,突如其来的疫情和近两年依靠线上电商崛起的红人品牌两面夹击,快时尚面临生存之战,数字化转型的任务确实已经迫在眉睫。

未来, UR的目标是冲击国际中高端市场。早在2016年,UR“出海”的意愿就已经初步显露。2016年,UR在新加坡开了首家实体零售店。在李明光看来,品牌进入海外市场,能延长平均15-20年的生命周期,这也是UR试图跳脱“快时尚”命运的重要策略。

目前,UR的海外门店主要分布在新加坡和泰国。UR告诉CBNData,接下来将重点发展以东南亚国家为主的海外市场,未来可能会向更多欧洲国家以及美国市场进军。今年,跨境电商品牌SHEIN的崛起也让UR看到了新的销售方式。从线下零售到线上选购,UR已经开始在海外铺设线上销售渠道,既包括自有平台,也会与第三方平台合作。

此外,可持续发展仍将是快时尚不可或缺的发展命题。倘若在未来10年不采取进一步措施,到2030年,时尚行业的温室气体排放量将上升到每年27亿吨左右,年排放量增长率为2.7%。对环境的不可逆伤害,决定了快时尚品牌们必将走上可持续转型之路。UR表示希望成立一个专门的可持续发展部门,来推动这一领域发展。

快时尚危机之下,UR的逆势发展给本土品牌们做了一个很好的示范。但是,它的增长模式是否具有“可复制性”,暂时还没有确切答案。而对于现有的“UR们”来说,他们接下来还将面临一轮迫在眉睫的挑战。一方面,是来自供应链升级带来的竞争加剧,“超快时尚”和网红电商品牌以更快的响应速度正逐步入侵UR们的领地,主播雪梨创办的宸帆时尚集团平均存货周转日为53天,已经快于ZARA母公司Inditex的72天;另一方面,数字化营销的风口下,快时尚品牌如何迅速转型,拓展线上线下渠道,这都是他们在这场“生存之战”中需要解决的问题。