时代在转向。

文|音乐先声 夏天

编辑|范志辉

前有Spotify、Apple Music、Amazon Music等老牌音乐流媒体巨头,后有势头正猛的短视频新秀TikTok、Triller,YouTube Music能杀出重围吗?

9月2日,YouTube的全球音乐主管Lyor Cohen通过YouTube官方博客宣布,包括YouTube Music、YouTube Premium 订阅用户和试用用户在内,YouTube Music的付费用户已超过5000万。而在去年10月,Alphabet 首席执行官Sundar Pichai在第三季度财报电话会议上透露,YouTube Music拥有超过 3000 万的订阅用户,实现了9个月增长1000万付费用户的高速增长。

这意味着,在过去 11 个月里,YouTube Music订阅人数平均每月增加了约 180 万,增长了66.67%,比之前的增速还要快。

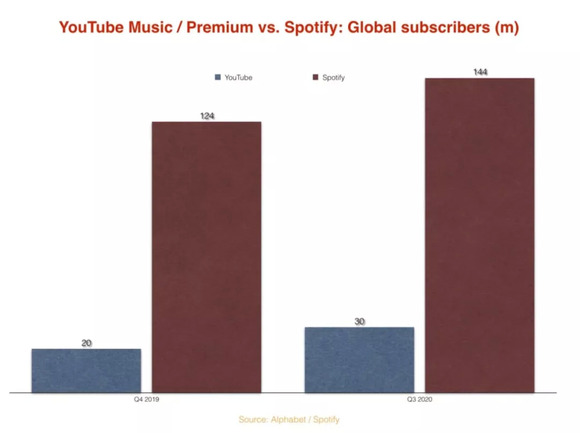

其实,相对于Spotify(2008)、Apple Music(2015)、Amazon Music(2016)等同行,2015年10月正式推出的YouTube Music付费服务一直处于不温不火的状态。2019 年第四季度的数据显示,上线4年后, YouTube Music 也仅仅只有2000 万付费订阅者。

那么, YouTube Music是怎么在11个月完成之前4年的KPI的?长期因为免费音乐视频而被业内诟病的YouTube,能否改变全球音乐流媒体格局?

在分析之前,先来梳理一下YouTube Music的前世今生。

YouTube关于音乐流媒体的探索其实很早就开始了。2014年11月,YouTube在平台内部推出了专注于音乐视频的YouTube Music Key 测试版;2015年10月,YouTube 正式推出了名为 YouTube Red的9.99 美元/月的订阅音乐服务,取代了 YouTube Music Key。当时的YouTube Red订阅用户捆绑了2012年推出的Google Play Music的会员资格,用户可以用同一账户直接使用YouTube Music。

也就是说,YouTube在平台内部推出音乐服务,主要是为了服务在平台上消费音乐的用户,也有试水的意思。2018年5月,YouTube Music才从主站中分离出来,改版成为一项独立的音乐订阅服务,也正式与Spotify、Apple Music成为竞争对手。

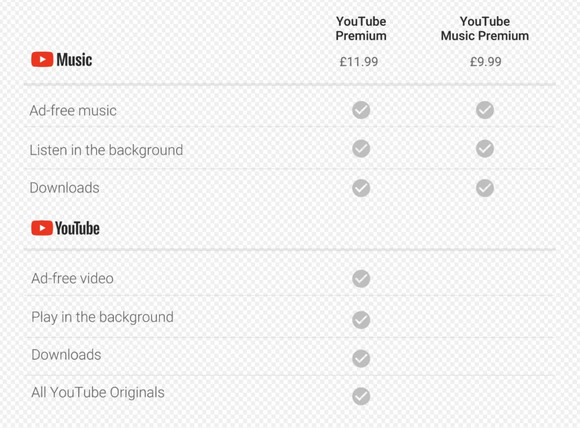

YouTube Music采取了与Spotify类似的免费增值模式。免费版包含广告,不可下载离线播放音频,不能背景播放;付费版YouTube Music Premium(9.99美元/月)允许用户收听、下载无广告音乐和在背景播放。另外,YouTube Premium(11.99美元/月)则在此基础上将无广告观看、下载和背景播放功能扩展到YouTube上的所有原创视频。

长期以来,YouTube Music和Google Play Music都是并行运营的状态,直到2020年12月,YouTube Music取代Google Play Music,成为Google主要的音乐流媒体。

在YouTube Music刚推出独立版本时,摩根士丹利分析师曾预测,到2022年,其付费用户只能到2500万。然而,这个预测被现实打脸了。而YouTube Music付费用户数的快速增长,远远超出了华尔街此前的保守预测。

从大环境来看,伴随着YouTube Music订阅用户一起增长的是整个音乐流媒体市场。

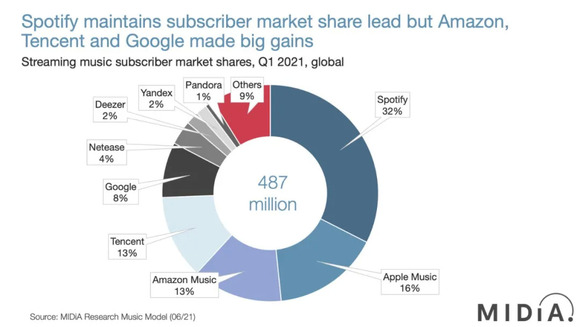

据MIDiA统计,2019年音乐流媒体新增付费用户仅为8300万,2020年达到1亿,付费用户规模达到4.67亿;2021年第一季度新增订阅用户为1950万,付费用户总量达4.87亿,预计到2021年底,全球音乐付费用户将超过5亿。

在整个付费市场大盘扩大的背景下,Spotify依旧保持着全球的主导地位,拥有超过1.65亿的付费用户规模。根据估算,Apple Music、Amazon Music、YouTube Music在第一季度末分别拥有7790万、6330万和3900万订阅用户。

不过,发达国家的付费音乐增长已经进入瓶颈期,新兴市场将是接下来的增长洼地。数据显示,拉丁美洲、亚太地区和世界其他地区占2020年用户增长的60%,2020 年至 2028 年,将有 73% 的新增音乐流媒体订阅用户来自于包括中东北非地区、南非地区、亚太地区、拉丁美洲地区在内的新兴市场。

除了可观的市场增量,新兴市场也拥有庞大的用户基数和不错的付费前景。第二季度,腾讯音乐月活用户6.23亿,付费用户6620万用户,付费率达10.6%;网易云音乐在2021年第一季度的用户数量达到1.83亿,付费用户2429万,付费率达13.3%。

事实也如此,YouTube Music增长的2000万用户,主要就来自韩国、印度、日本、俄罗斯和巴西等国家/地区。为了刺激新兴市场,YouTube Music会在这些地区采取更优惠的价格。以印度为例,个人套餐定价129卢比(约合人民币12元/月);家庭套餐定价189卢比(约合人民币17.5元/月),可供最多6位家庭成员共享。相比于美国每月9.99美元的定价,印度的价格要便宜的多。

在视频化消费的浪潮下,YouTube Music正在成为 Z 世代(指1990年到2010年出生的人)人群的主流应用,就像5年前 Spotify是千禧一代(1980年到1990年出生的人)的主流应用一样。调查显示,95%的18至29岁的美国人喜欢YouTube上的内容。

正是凭借着在新兴市场的差异化定价和对Z世代的吸引力,YouTube Music实现了快速增长。

同时,依托谷歌在安卓系统的优势,2019年,YouTube Music就开始预装在所有搭载Android 10和 Android 9的新移动设备上,包括 Pixel 系列,以加大用户获取力度。

而谷歌在去年8月宣布关闭Google Play Music后,宣布用户在Google Play Music 上的歌曲、播放列表、已购买内容等数据可以一键转移到 YouTube Music,不少用户也转移到了YouTube Music。

今年2月开始,YouTube Music把明确表明要挑战Spotify的霸主地位。尽管目前Spotify的付费用户是它的三倍不止,但其实YouTube Music是有底气的。

我们先来对比两组数据。

从2019年底到去年第三季度的9个月里,YouTube Music的付费用户从2000万增长到3000 万,增长1000万;Spotify的付费人数从1.24 亿增加 1.44 亿,增长 2000 万;而在过去11个月里,YouTube Music付费人数实现了3000万到5000万的飞跃,增长2000万;Spotify截至2021年第二季度末的付费人数是1.65亿,增长了2100万。

可以看到,二者的增速在缩小,更重要的是YouTube Music增速更猛,增长空间更大。

一方面是来自竞品的分流。虽然Spotify的付费用户数依旧是第一,但YouTube Music(60%)、腾讯音乐(40%)和Amazon Music(27%)增长速度的加快,Spotify的用户市场份额同比下降了2%,降至32%。

另一方面,则是YouTube平台本身的转化前景。相比之下,YouTube每月已注册用户的访问量基本稳定在18亿以上,“每月有超过 10 亿的乐迷来到 YouTube,成为音乐文化的一部分并发现新音乐。”如果YouTube能把这15%(Spotify付费率超45%)的乐迷转化为付费用户,YouTube Music就足以与Spotify平起平坐,如果转化出20%乐迷,就已经妥妥地是流媒体音乐付费领域的老大了。

此外,依托于全球最大的视频平台YouTube,YouTube Music称得上是资源最丰富的音乐流媒体平台。除了版权方授权的曲库内容,YouTube的大量混音、现场表演、翻唱和官方MV也为YouTube Music提供了更多元的内容供给,几乎所有音乐相关的音视频内容都可以在一网打尽,而这些在其他任何地方都很难聚合。

YouTube的全球音乐主管 Lyor Cohen曾表示:“没有其他地方能让歌迷不间断地访问最大、最多样化的音乐、艺术家和文化内容。我们让音乐迷可以轻松深入地找到自己喜欢的东西——无论是在 YouTube 还是 YouTube Music 应用上。”

他还补充到,“我见证了音乐行业从“音频生意”(audio business)变成“音视频生意”(audio-visual business)再到转变成“视音频生意”(visual-audio business)。作为一个视音频平台,我们的目标是成为音乐创收的主要收入来源。”

YouTube Music积极拥抱“视音频”生意的一大表现,就是对线上演出的发力。

今年1月31日,YouTube独家播放了BLACKPINK的线上演唱会。观看演唱会需要先加入BLACKPINK频道会员,然后选择YouTube提供标准票(29.99美元)或高级票(39.99美元)。值得一提的是,这场线上演唱会共卖出了28万个频道会员,为BLACKPINK的YouTube频道新增270万付费订阅者。即便全部按标准票计算,这场演唱会的收益也达到840万美元。

除此以外,为了应对短视频的冲击,YouTube也进入到了这一市场。去年9月,YouTube先在印度推出测试版Shorts的短视频子功能,今年初推广到包括美国在内的26个市场。数据显示,自扩展计划实施以来,YouTube声称Shorts日浏览量已超过65 亿次。

由此可见,无论流媒体市场、线上虚拟演出还是短视频市场,乃至商业化层面(直戳音乐服务的痛处),YouTube Music可以得到YouTube源源不断的扶持输血,在平台社区文化的涵养下,要赶上Spotify或许只是时间问题。

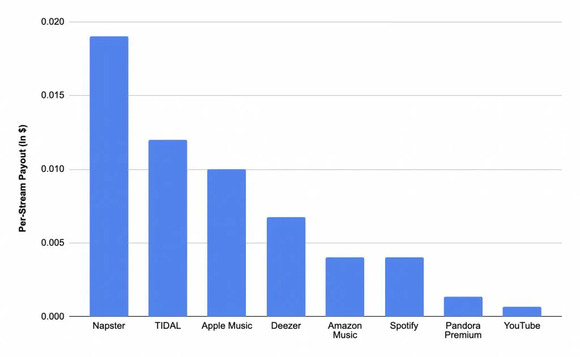

尽管YouTube在今年6月宣称去年一共为音乐人、词曲作者、版权方支付了40多亿美元,并扬言要超过Spotify的 50 亿美元,成为“成为音乐行业的主要收入来源”,但其每次流版税率(单次观看所支付的版权费用)却是当今领先的流媒体服务中最低的,这也让YouTube一直饱受争议。

根据最新数据,Spotify 向大多数艺术家支付0.003 美元/次到 0.005 美元/次;2021年4月,苹果音乐将其版税提高到0.01美元/次;2019年,YouTube的可为创作者带来0.00074美元/次的收入,但是现在反而降至0.00069美元/次。

据披露,这些付费音乐产业的版税,来自YouTube广告和订阅收入的“双引擎”,其中 30% 来自 UGC。粉丝驱动的视频一直在 YouTube上蓬勃发展,无论是观看、评论、分享还是创作、翻唱和混音,都在帮助艺术家在世界各地扩大受众,推广歌曲,并为成为有意义的增量收入来源。

而YouTube在广告变现的优势是非常明显的,也是其盈利的主要来源。数据显示,今年第一季度,YouTube视频平台的广告收入为60.05亿美元,同比增近49%;第二季度实现了70亿美元的广告收入,同比增长逾80%。今年上半年超130亿美元的广告收入,几乎是去年同期78.5亿美元的双倍。

相比于自身庞大的广告收入,付费用户带来的收入却不多。但YouTube全球音乐主管Lyor Cohen认为,哪怕是免费用户,显然也是重要的消费者,并提出了所谓“双引擎“增长策略,即“让用户可以选择用他们的注意力或钱包付款。”

从整个YouTube平台来看,音乐内容也占据着非常重要的地位,且正在变得更有价值。

Pex数据显示,2020年,尽管音乐视频仅占该平台所有内容的 5%,但去年在 YouTube的所有观看次数中占 22%,比 2018 年增加了 2%。此外,去年在YouTube上观看次数超过10亿的视频中,音乐视频占 83%。

这也例证,在可视化传播和消费的趋势下,用音视频流媒体听音乐正在成为越来越多人的选择。虽然因为音质参差不齐、部分界面过于随意等问题受到音乐发烧友的吐槽,但凭借自身庞大的音视频资源和用户基础,谁又能知道YouTube Music会不会是下一个Spotify呢?