申请执行的两起案件均与同一只私募基金“钜洲智能制造2018私募股权投资基金”有关。

图片来源:视觉中国

记者丨张晓云

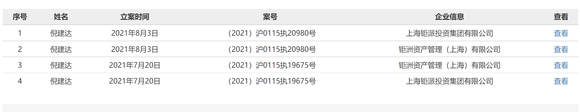

8月19日,界面新闻从执行信息公开网获悉,上海钜派投资集团有限公司(下称钜派投资)、钜洲资产管理(上海)有限公司(下称钜洲资产)已成为失信被执行人,两家公司的同一法人代表倪建达目前已被“限高”,他同时还是钜派集团的董事长兼CEO。

上述两件案件的案号为(2021)沪115执20980号和(2021)沪115执19675号,执行标的总计4743589.04元,执行法院均为上海市浦东新区人民法院。

据界面新闻独家了解到,这两起案件均与同一只私募基金“钜洲智能制造2018私募股权投资基金”(下称钜洲智能制造基金)有关,申请执行的正是此前已经打赢二审官司的两位投资者。

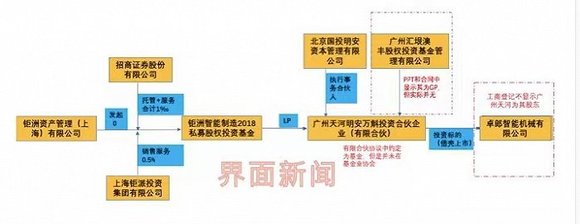

据了解,该私募基金由钜洲资产作为私募基金管理人发行于2016年6月,基金销售方为钜派投资,共募集2.3亿元,原本计划投向卓郎智能(600545.SH),不料这2.3亿基金根本没有投入上市公司,而是被案外人挪用。投资者更是在3年后才知晓此事,案外人周明早已逃往海外,至此失联。

根据宣介材料和基金合同约定绘制基金结构如下:

此后,投资者H先生将钜洲资产和钜派投资告上法庭,要求赔偿损失。

2020年12月,上海浦东新区人民法院作出一审判决,钜洲资产赔偿H先生101万损失、利息加其资金占用损失(自2016年6月28日起至2019年8月19日止的利息152853元)、自2019年8月20日起至实际清偿之日止的利息(以101万为基数,按照同期全国银行间同业拆借中心公布的贷款市场报价利率计算)),钜派投资承担连带赔偿责任,并共同承担案件受理费15517元。

此后,钜洲资产、钜派投资不服一审判决,向上海金融法院提起上诉。2021年6月,上海金融法院做出二审判决,驳回上诉,维持原判,案件受理费15517元由上诉人钜洲资产和钜派投资共同承担。

值得注意的是,这是首例基金销售方承担100%连带赔偿责任的案件,在业内极其罕见。一般而言,金融机构因代销产品承担的赔偿责任在30%—40%左右,也有极个别案例达到了80%赔偿责任。

对此,代理H先生案件的上海正策律师事务所魏峻军律师认为,该判决对行业产生了正向指导,有利于私募基金行业健康有序发展。法院在裁判过程中,体现出了如下倾向性:一是基金销售方作为基金管理方的母公司,推定对资管产品的尽调负有更高的注意义务;二是严格依据《证券投资基金法》第五条对基金财产的损失予以推定,基金清算与基金财产损失确定之间未必存在因果关系;三是层级嵌套的产品不能免除管理人基于合同相对性所应承担的管理职责;四是在“九民纪要”精神指导下,私募基金合同纠纷适用举证责任倒置,对管理人内部控制水平提出了更高的要求。

另据界面新闻记者了解,有购买钜洲智能制造基金的另一位投资者Z先生也收到了上海金融法院的二审判决,结果和H先生类似:钜洲资产赔偿投资者损失303万、利息加其资金占用损失,基金销售方钜派投资承担100%连带赔偿责任,及该案的全部诉讼费用。

但值得注意的是,除了起诉钜洲资产和钜派投资外,Z先生将钜洲智能制造基金的托管方招商证券也告上了法庭,但最后的结果是,招商证券在该案中尽职免责了。

公开资料显示,钜派投资成立于2010年3月,由银行销售背景的胡天翔创立。2014年8月22日,易居中国旗下的易居资本中国基金对钜派投资进行C轮投资1011.64万美元。2015年,钜派投资在美国成功上市,成为中国第二家上市的第三方财富管理公司。

上市后,钜派创始人胡天翔出局,一手将上实城开做大的倪建达离开国企平台,转战易居,出任旗下金融服务集团董事长,以及易居投资的钜派投资集团董事长兼CEO。目前,倪建达已是失信人。

在离开钜派投资后,胡天翔创立了上海翼勋互联网金融信息服务有限公司,即P2P平台。目前该平台于今年7月20日被上海市公安局浦东分局以涉嫌非法吸收公众存款罪立案侦查。

近年来,钜派投资引发大量投资人维权,导火索则是其到期项目无法正常退出,据不完全统计,仅2019年一年就有55个项目存在问题,包括钜宝盆、亿百润等项目,以及钜派发行的股权类、供应链金融类和影视类的基金。