未来几年,在金融强监管大背景和经济环境剧烈变化下,微众银行是否还能保持快速增长也具有高度不确定性。

文|互金商业评论

主要观点:

1、微众银行微粒贷的成功仅仅是互联网流量巨头在金融领域的又一次“赢者通吃”效应,其优势和经验不具有可复制性。

2、微众银行从小额现金贷业务向场景金融拓展的风控能力尚要接受考验,蛋壳公寓风险爆发证明,离开自身舒适区,微众银行要面临更多挑战。

3、假如微众银行未来3年营收和净利润年均复合增长率(CAGR)仍能保持40%的优异水平,那么到2023年,微众银行净利润有望达到136亿元。按2023年20倍PE估值,则微众银行估值约2720亿元。

2019年底,资本市场上流传出微众银行接受上市辅导的消息。推介材料显示,成立5年的微众银行将争取2020年在A股IPO。2019年,微众银行预计利润超过100亿(未扣除坏账计提数字),估值约1100亿元人民币。2023年,预计微众银行估值可达7200亿元。

材料认为,微众银行2020年-2023年净利润分别为81亿元、126亿元、175亿元、240亿元。按30倍PE估值,2023年微众银行估值有望达到7200亿元。

当然,这份报告对于微众银行业绩及估值的预测过于乐观了。以2019年为例,报告预测微众银行净利润为45亿元,但实际为39.5亿元,低于预期12%。

2020年,微众银行净利润为49.57亿元,低于预测39%。

因此,推介材料对微众银行未来业绩的预测误差较大,无法正确反映微众银行的真实价值,在此基础上的所谓7200亿元的估值当然也就漏洞百出。

何况,未来几年,在金融强监管大背景和经济环境剧烈变化下,微众银行是否还能保持快速增长也具有高度不确定性。

不过,微众银行的确是民营银行中的一匹黑马。

从营收和利润数字看,2015年-2019年,微众银行营业收入分别为2.26亿元、24.49亿元、67.48亿元、100.3亿元、148.7亿元和198.8亿元,2016年-2020年期间的年均复合增长率(CAGR)为41.8%;拨备前营业利润分别为-4.91亿元、11.33亿元、39.79亿元、53.5亿元、96.72亿元;净利润分别为-5.84亿元、4.01亿元、14.48亿元、24.74亿元、39.5亿元,2016年-2020年期间的年均复合增长率52.1%。

从营收和净利润增长速度看,微众银行还是很优秀的。2019年,我国已上市的大型商业银行营业收入平均增速不到10%,净利润平均增速约为6%;已上市股份制商业银行营业收入平均增速16%,净利润平均增速12%。

从不良率来看,微众银行的资产质量也很不错。

2016年-2019年,微众银行不良率分别为0.32%、0.64%、0.51%和1.24%。可以对比的是,2020年,浦发银行、中信银行、兴业银行、平安银行、招商银行信用卡不良率分别为2.52%、2.38%、2.16%、2.16%、1.66%。

微众银行的成功,主要受益于三个因素:互联网巨头的流量支撑;聚焦小额短期消费信贷;完全立足线上、依靠科技驱动;

1)近12亿活跃用户实现低成本获客

微众银行设立于2014年12月,是国内首批试点的5家民营银行之一,股东包括腾讯、百业源和立业等多家企业,其中腾讯占比30%。微众银行最初资本金为30亿元,2016年9月增资12亿元,注册资本变为42亿元,腾讯仍为最大股东。

和其他民营银行相比,微众银行最显著的优势是背靠腾讯QQ和微信的逾十亿活跃用户。据腾讯2019年财报披露,微信及WeChat的合并月活跃账户数11.65亿,QQ智能终端月活跃账户数6.47亿。

基于海量的用户及此前积累的社交、交易和行为数据,微众银行轻松做到了近乎零成本获客。更重要的是,由于客户基数够大,微众银行还可以运用大数据算法层层筛选,挑选出最上层作为白名单客户。

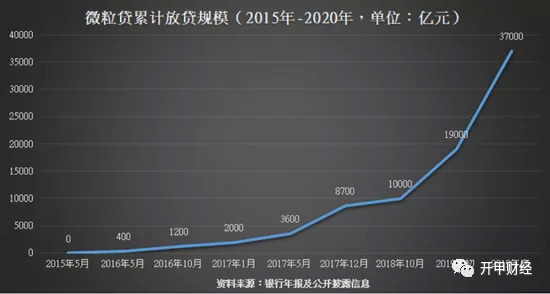

2015年,微众银行的拳头产品“微粒贷”上线微信九宫格和QQ金融服务,开启了社交流量的变现之路。

微众银行的用户增速让人印象深刻。2017年末,成立仅3年的微众银行授信客户已经达到3400万,实际贷款客户1200万。2018年末,微众银行的有效客户数超过1亿;微众银行服务个人客户超过2亿;到2020年,微众银行有效个人客户数已经突破2.7亿。这个数字相当惊人,“零售之王”招行截至2021年6月末的零售客户数量也只有1.65亿户(含借记卡和信用卡客户)。

天量用户基数是微众银行业务迅猛发展的保证。截至2019年末,微众银行管理贷款突破4400亿元;2020年,微众银行没有披露管理贷款规模,仅披露表内贷款余额2001亿元,但从2020年发放贷款和垫款增速看,2020年微众银行管理贷款规模或已突破5000亿元。

可见,微众银行的突飞猛进实际得益于腾讯的良好流量基础,相比于一般的互联网产品,微众银行的“微粒贷”直接跳过了从0-1的冷启动阶段,成立不久就进入了1-10的指数级增长阶段。

从某种程度上讲,“微粒贷”的成功是互联网流量巨头在金融领域的又一次“赢者通吃”效应,其优势和经验并不具备可复制性。

2)小额短期信贷为主

从业务层面看,微众银行主要有三大业务板块:大众银行、场景银行和直通银行。

大众银行是面向个人的普惠金融,主要产品为对标蚂蚁“借呗”的“微粒贷”、对标蚂蚁“花呗”的“小鹅花钱”;

直通银行是面向企业的小微信贷,主要产品为“微业贷”;

场景银行是微众银行尝试从社交场景向更多元化的消费场景拓展,主要产品为“微车贷”、“微租贷”等。

“微粒贷”2015年5月上线,“微车贷”2015年9月上线,“微业贷”2018年上线,“小鹅花钱”2019年上线。

不过,“微粒贷”是微众银行的主要产品,也是其盈利主要来源,“微车贷”和“微业贷”占比都不大。

2020年一季度末,微众银行披露数据显示,微众银行小微企业“银税互动”贷款余额占全国近10%,同期国内“银税互动”贷款余额约5732亿元,由此可以推算出,微众银行小微企业贷款余额约600亿元,其中信用类贷款余额约470亿元。

截至2020年末,微众银行小微企业贷款余额约800亿元。

2019年末,微众银行各项贷款余额4400亿元,其中表内贷款1630亿元,小微企业贷占贷款总量的13.6%,八成以上的贷款为小额短期的“微粒贷”。

而“微粒贷”笔均借款约8000元,超七成借款人使用周期只有一个月,且大专及以下学历、从事非白领服务业的客户占比超过80%。这也符合现金贷行业的基本特征:短期、小额、高频、用户以五环外年轻人为主。

“微粒贷”的最大特征是“轻资产模式”,即微众银行并不是单纯依靠股东的资本金和存款放贷,而是开创了“线上联合贷款模式”。在这种模式下,微众银行作为一个连接器,一端连接合作银行机构,一端连接借款人,微众银行与合作银行按2:8比例出资共同放贷(后来出资比例下调至1:9),利息收入则按3:7分成,多收的10%相当于微众银行收取的“导流费”或“连接费”。

这种联合贷款方式巧妙地避开了微众银行自身资本金不足的弱点,相当于变相提高了杠杆。按照微粒贷2019年放贷规模接近1.8万亿元人民币计算,其杠杆率是相当高的。

通过联合放贷模式,微众银行将信贷资产大量出表。截至2018年末和2019年末,微众银行表内贷款余额分别为1198亿元和1630亿元,表外贷款余额(银行等持牌机构名下)分别为1802亿元和2770亿元。2020年,微众银行表内贷款余额为2001亿元;表外贷款余额按20%的保守增速计算,大约为3300亿元。

这个规模有多大呢?可以对比一下,截至2019年末,四大行中个人消费贷款余额最高的工商银行,也不过1900亿元左右,不到微众银行的一半。

从贷款余额绝对量看,微众银行目前是仅次于蚂蚁金服的第二大机构。截至2000年6月末,蚂蚁金服旗下“花呗”、“借呗”贷款余额大约在2.1万亿左右,其中绝大部分通过助贷和ABS方式出表。

3)完全立足线上、依靠科技驱动

微众银行在科技方面的投入比较大。财报显示,2017年-2019年,微众银行研发费用分别为6.42亿元、9.83亿元、13.72亿元,分别占营业收入比例为9.5%、9.8%、9.2%,这一比例要高于国内银行业平均水平。

微众银行拥有很多优势,但也有不少软肋。

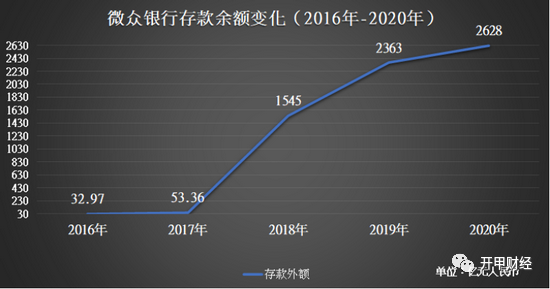

最突出的是揽储受限。作为没有线下运营网点的互联网银行,微众银行成立之初在吸收存款方面一直不见起色,放贷单靠股东资本金和其他银行资金。2017年,微众银行的存款只有53亿元。不过,2018年9月,微众银行推出了一款创新性的智能存款产品,该产品为1-5年定期存款,但到期之前投资者可随时提前支取,取出本金及利息实时到账。

该产品推出后,大受市场欢迎,再加上2018年中P2P出现了一波暴雷潮,很多避险资金开始涌入银行存款。到2018年末,微众银行的存款余额暴增至1545亿元;2020年末,存款余额增长至2628亿元。

不过,“智能存款”很快引起监管注意,2018年底即要求限制此类产品。因此,微众银行的存款规模未来是否能持续增长具有不确定性。此外,“智能存款”的成本在4%-5%之间,拉高了负债端的成本,而放贷端的收益在监管要求下又趋于下行,这将导致微众银行未来盈利压力进一步加大。

其次是监管压力。微众银行的“微粒贷”是一款非常成功的金融产品,但本质上看,“微粒贷”仍然是一款不具备实际消费场景的现金贷产品。在监管明确要求金融机构将信贷资源更多投向实体经济和小微信贷领域的大背景下,微众银行承受业务转型和多元化的压力。

2019年,微众银行推出了对标蚂蚁“花呗“的“小鹅花钱”,并在线上与拼多多、京东商城等电商场景关联,目的之一也是赋予小额信贷产品更多的消费场景。

不过,微众并未披露小鹅花钱的规模情况,但考虑到与其它

2019年上半年,《经济观察报》曾报道称,微众银行的“微粒贷”主动将年化利率下降了2-3个百分点,但深圳银监局仍对微众银行进行窗口指导,要求其继续降低微粒贷产品利率。

2020年7月底,央行发文要求金融机构上报与互联网大平台联合贷款的规模以及逾期率数据,其中,蚂蚁金服的“花呗”、“借呗”以及微众银行“微粒贷”是重点调查对象。

这显示监管对联合贷款的规模风险是比较担忧的。在2020年下半年蚂蚁集团上市被叫停后,助贷业务被进一步收紧。按照最新监管规定,联合贷款中推荐客户的机构出资比例不得低于30%,这意味着无论是蚂蚁集团还是微众银行,表外贷款的杠杆被大大压缩。

近两年,微众银行一直在探索小微企业贷和场景消费金融,放贷规模也有较快增长,但整体看占比仍然较小。2020年报显示,普惠型小微企业贷款余额801亿元,较年初增长156%,但在整体贷款管理规模中所占比例只有15%左右,大头依然是小额信贷。

和微粒贷相比,“微业贷”、 “微车贷”、“微租贷”属于风控逻辑完全不同的信贷产品,且平均放款金额远远超过前者。微众银行此前依赖的社交大数据为主的风控系统是否依然有效?微众银行没有披露这几款产品的逾期和不良数据,但从行业实践看,无论是小微企业贷款,还是汽车金融贷款,近两年的违约率都处于较高水平。这必然对微众银行的风控能力和盈利能力构成挑战。

从资产减值损失看,2019年,公司计提了55亿元减值损失,比2018年暴增113%;2020年,微众银行计提了61.52亿元减值损失,占当期营业收入的31%。这是一个值得关注的信号。

我们认为,有些风险尚未充分反映在微众银行的报表中。例如,2020年,因涉足“租金贷”场景金融,微众银行被迫兜底蛋壳公寓倒闭引发的违约风险,此举引发了对微众银行在场景金融的风控能力的质疑。

最后,微众银行要面对众多持牌和非持牌的互联网巨头的竞争。

早期“微粒贷”凭借用户和大数据优势以差异化战略在市场上抢跑成功,但随着P2P和消费信贷市场“出清”,银行、持牌消费金融公司以及互联网巨头都开始进入互联网贷款领域。

一个明显的信号是,2020年开始,国内互联网公司开始争夺互联网信用支付市场。除了此前的蚂蚁“花呗”和京东“白条”之外,微信在2020年初推出了信用支付产品“分付”,虽然其瞄准的是蚂蚁“花呗”,但作为共享客户群的“微粒贷”很难不受冲击。2020年5月,美团也推出了信用支付产品月付。

2020年7月份,字节跳动也拿下一张网络小贷牌照。作为和腾讯并肩而立的“流量帝国”,字节跳动旗下的今日头条、抖音、火山小视频等各个流量平台,将成为字节跳动进军小额信贷的绝佳跳板。

在如此激烈的竞争中,微众银行要继续保持规模和利润的大幅增长,实在是太困难了。而按照微众银行推荐材料的估值,微众银行即便在2023年能实现240亿元的净利润,其市值真的可以到7200亿元吗?

参考一下同行,招商银行2020年净利润980亿元,目前市值1.3万亿,静态PE 13倍;中信银行2020年净利润495亿,目前市值2250亿元,静态PE只有4.6倍。平安银行2020年净利润是289亿元,目前市值3860亿,静态PE13倍;上海银行2020年净利润209亿元,目前市值1027亿元,静态PE5倍。

作为一家互联网银行,固然可以享受一点高科技光环带来的溢价,但20倍PE足够了。假如微众银行未来3年营收和净利润年均复合增长率(CAGR)仍能保持40%的优异水平,那么到2023年,微众银行营收有望达到545亿元,净利润有望达到136亿元。按2023年20倍PE估值,则微众银行估值约2720亿元。其估值将超越中信银行,且是上海银行的两倍;如果按30倍PE估值,则其估值达到4100亿元,将超越平安银行。

都说没有泡沫的啤酒其口味一定是糟糕的,股市亦是如此;这说法不能说不对,金融科技是可以有一点泡沫的,但当泡沫太大、太多的时候,我们就要当心了,藏在泡沫下面的可能不是啤酒,而是毒药。

注:本文最初发表于《金融科技乱象》(人民大学出版社),有删改。