双汇发展的最大竞争优势,体现在其全产业链布局战略上。

图片来源:pexels-James Frid

文|苏宁金融研究院

提起双汇,在国内可谓是家喻户晓。

从火腿肠到冷鲜肉,双汇的产品早已渗透至广大老百姓的日常生活之中。在不少人眼中,一碗泡面搭配一根双汇火腿肠都算得上是美味佳肴了。

在资本市场上,双汇同样表现不俗,1998年底上市以来,双汇发展的市值由20.32亿元一路上涨,最高时曾于2020年8月突破2100亿元,足足翻了100倍有余。然而2020年9月至今,不到一年时间里,双汇发展的股价却从最高时的60多元跌到了现在的25元左右,着实让广大投资者大跌眼镜。

双汇真的不“香”了吗?我们不妨从头说起。

先来简单回顾一下双汇发展的历史。

公司前身是1958年成立的漯河市冷仓,1969年改名为河南漯河肉联厂。很长一段时间里,肉联厂的经营都是极为惨淡、资不抵债,甚至一度面临倒闭的危机。1984年,万隆当选为厂长,从此踏上了大刀阔斧的改革之路:先是通过议价收购生猪盘活产能,扭亏为盈;再是改造车间、新建分厂、拓张外销,并先后从国外引进5000多台先进设备,引入了腌制、冷分割和保鲜等先进技术;到了1992年,公司生产出第一根火腿肠,正式进入肉制品加工领域,其品牌影响力也越来越大,并于1998年在深交所上市。2013年,其母公司万洲国际收购了美国猪肉食品商史密斯菲尔德(Smithfield Foods,简称SFD),2019年吸收合并双汇集团。

经过60余年的耕耘积累,如今双汇已发展成长为全国乃至全球规模最大的肉类加工企业,在全国19个省市建立了30多个现代化肉类加工基地,拥有100多万个销售终端,公司品牌价值连续多年位居我国肉类行业榜首,在广大经销商和消费者中形成了良好的口碑。

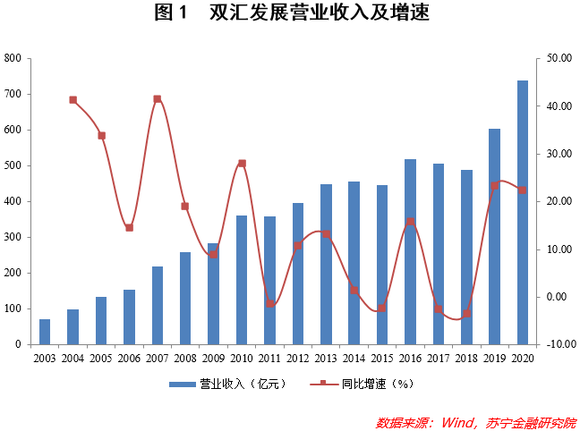

双汇发展的业绩整体表现颇为亮眼,2003~2020年公司营业收入和归母净利润的年均增速分别为15.63%和22.44%。分阶段来看,2010年以前是公司的高速增长时期,2003~2010年,公司营业收入由71.19亿元增至363.1亿元,年均增速高达26.78%;同期归母净利润由2.64亿元增至11.59亿元,年均增速为23.65%。2011年,受到“瘦肉精”事件的冲击,公司营业收入首次出现了负增长;而在2012年重大资产重组与2013年收购SFD之后,公司归母净利润也有所放缓。不过,在业务策略调整与国内外宏观经济形势的影响下,公司业绩于2019年开始出现了明显的反弹迹象。

业务方面,公司以下游肉制品深加工、中游屠宰与生鲜冻品销售为主业。拆分业务结构来看,屠宰及生鲜冻品销售为营业收入的主要来源,占比常年稳定在50%~60%区间内,不过毛利率水平不高;肉制品则是贡献了利润的大头,占比超过了65%。

值得一提的是,得益于公司旗下主要产品大多具有的“快消品”属性,无论市场环境如何变化,消费需求始终保持着相对稳定的态势,即便是受到新冠疫情的冲击,公司依然在2020年达成了不错的业绩。

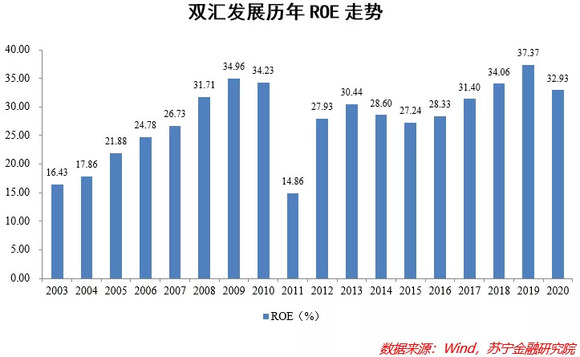

正因如此,双汇发展在资本市场上一直都是投资者眼中的“大白马”。数据显示,2003~2020年双汇发展的ROE平均值高达27.87%,其中不少年份都超过了30%,放眼整个A股都鲜逢敌手。与此同时,双汇发展还是高分红的典范,上市20余年来一直实行高分红策略,2015~2020年公司共盈利近300亿元,居然拿出286亿用来分红,实在是令人惊叹不已。

至此,双汇发展的基本面已大体勾勒完毕。

双汇发展的最大竞争优势,体现在其全产业链布局战略上。

纵观猪肉产业链,上游为饲料加工、生猪养殖,中游为屠宰及肉类加工,屠宰后的猪肉一部分经过初加工环节成为生鲜冻品,另一部分转入肉类加工企业,再经过深加工后形成肉制品,最终通过下游冷链物流和销售渠道到达消费者的餐桌上。

如前文所说,双汇发展的主业集中在产业链中下游的屠宰和肉类加工环节,不过除此之外,公司还较早地向上下游延伸拓展,现已实现了饲料、养殖、屠宰、肉制品加工、包装、终端连锁的全产业链布局。

以屠宰环节为例,公司现已在全国19个省市建立了30多个现代化肉类加工基地,其中绝大多数省市都位于生猪产区,再加上母公司万洲国际收购了SFD,如此便产生了极大的便利,令其他竞争对手难以望其项背:

一则,公司可以通过各屠宰厂之间调配订单,使自身位于销区的屠宰产量在内部流转,保持总屠宰量不减,而许多开设在销区、依靠跨省购买生猪维持屠宰经营的地域性小屠宰厂,都会因成本过高而逐渐失去供应,这类订单中的一部分也会转移至双汇发展所在产区的屠宰场,进而提升公司总体屠宰量。

二则,得益于全覆盖的生产基地,双汇发展还在很大程度上扮演着“调节产销失衡的中枢”这一角色,既可以对生猪供应过剩的地区实行低价收购、降低原材料成本,又能向生猪供应短缺的地区实行溢价售卖,在推动了全国各地生猪资源配置的同时,也增强了公司上下游议价能力,在此过程中,完备的冷链加工及配送体系是保障公司跨省高效调肉的关键所在。

三则,由于多方面的差异,中美之间生猪养殖成本有所不同,中国生猪价格常年高于美国,依托于SFD的海外资源,公司有能力在中美价差扩大的猪价上行期,通过海外渠道大量采购低价进口冻肉并于国内高价抛售,以此来保证整体屠宰利润稳健增长。

至于肉类加工环节,公司紧紧顺应市场变化,在巩固传统肉制品优势的基础之上,不断推出新产品,并注重新消费场景和不同消费人群的推广,比如面向家庭餐桌的筷厨系列、面向年轻人群的“辣吗辣”火腿肠等,同时还持续强化经销及终端把控能力,进一步提高经营壁垒。

需要指出的是,尽管客观存在的“猪周期”常常会给整个生猪产业链的运行带来波动,但双汇发展却总是可以采取相应的对策来冲淡其影响,这也要归因于其全产业链布局优势,具体而言:

屠宰业务层面,当猪价高企压迫纯屠宰的量和利时,公司可通过SFD进口及自身库存来加大冻肉投放力度,以此来补充纯屠宰利润;当猪价下行增厚纯屠宰的量和利时,公司会相应缩减冻肉投放额度,保持整体屠宰业务利润的稳定。纯屠宰和冻肉投放的相互抵消,使得屠宰利润走势能够尽量独立于猪价变化。

肉制品业务层面,当猪价上行时,公司可以凭借产品刚需属性以及强大的品牌力为支撑,在保持销量的同时,通过提价来转移原料压力,并辅以库存肉补给、鸡猪肉比例调节等成本平抑方法来维持利润率稳定;而当猪价下行时,产品售价不降使得成本显著缩减,充分享受利润释放,并将部分盈余用于渠道及营销资源投放,促进产品销量。

此外,双汇发展在技术、人才和管理方面同样具备优势,这里不再赘述。

既然竞争优势如此明显,那么为何近期双汇发展的股价一直在跌呢?

在我看来,公司业绩的不及预期是关键因素。

诚然,2020年在新冠疫情冲击的背景下,双汇发展仍然实现了739.4亿元的营业收入和62.56亿元的归母净利润,比2019年分别增长了22.52%和15.04%,表现可以说是非常不错了。然而若是将业绩进行拆分,情况就会变得完全不一样。

经过测算可知,2020Q4双汇发展营业收入为181.71亿元,同比2019Q4下降了近1%;2020Q4归母净利润为13.18亿元,同比2019Q4下降了11.8%;而今年一季度,公司的营业收入和归母净利润分别再度下滑了1.13%和1.61%,明显不及预期。与此同时,双汇发展2020年肉类产品(含禽产品)总外销量305万吨,同比下降3.06%。虽然公司声称这是产品结构调整的缘故,但也难免会让投资者心生忧虑。

不仅如此,双汇发展在屠宰、肉制品等核心业务板块中均有竞争对手,包括金锣、雨润、得利斯、龙大肉食等等,来自竞争对手的压力同样可能会让投资者感到不安。

然而,这并不表示双汇发展从此就没有投资价值了。事实上,经历了前期非洲猪瘟与新冠疫情的共同影响,市场上实力相对较弱的中小屠宰场产能持续出清,叠加环保政策锁紧、食品安全监管加强等背景,行业的进入门槛日益提升,这对于经营更规范、抗风险能力更强的双汇发展来说自然是重大利好。考虑到我国生猪屠宰行业集中度仍然显著偏低,CR3仅为5.6%左右,后续在利好的驱动下,双汇发展的市占率有望得到进一步提升。

而在肉制品方面,双汇发展在2019年提价6次,提价比例达到20%——这是近10年来的首次提价,有助于产品利润的增厚。公司已明确表示,要将提价之后的利润用于产品结构升级和渠道变革,并且将员工薪酬与增量利润挂钩,提升员工积极性。这无疑是给市场注入了一针强心剂。