IPO前资产重组对赌。

图片来源:图虫

实习记者丨梁怡

5月21日,割草机生产商格力博(江苏)股份有限公司(简称“格力博”)闯关创业板获受理。本次公司拟融资34.56亿元,保荐机构为中信建投证券。

报告期内(时间),公司营业收入分别为31.12亿元、37.25亿元和42.91亿元;净利润分别为-1.44亿元、1.54亿元和5.68亿元。

界面新闻记者梳理招股书发现,格力博存在资产负债高、外贸业务风险、依赖单一大客户以及多次受到行政处罚等问题。

据介绍,格力博自2007年开始从事新能源园林机械的研发、设计、生产及销售,自2009年开始,先后创立greenworks、POWERWORKS等品牌,自有品牌销售占比达50%以上。

公司产品按动力类型可分为新能源园林机械和交流电园林机械,其中以新能源园林机械为主,收入占比约70%,其中新能源园林机械主要包括割草机、打草机、吹风机、修枝机、链锯、智能割草机器人、智能坐骑式割草车及配套的电池包。

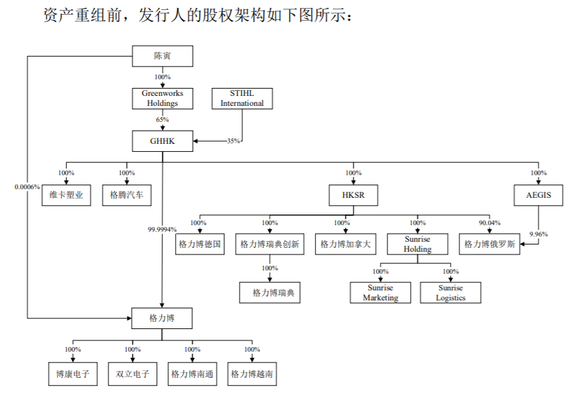

本次IPO前夕,格力博还在进行大量资产重组。资产重组前,格力博的股权结构如下图:

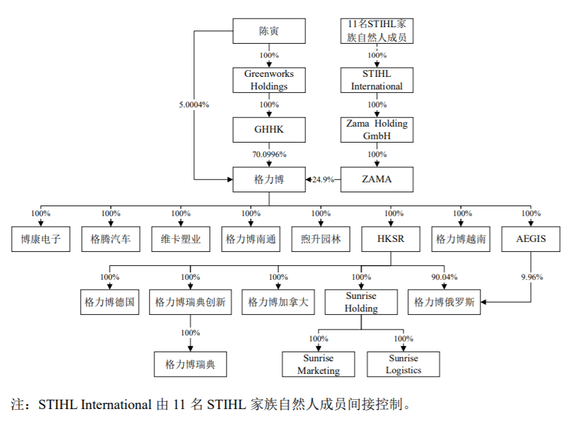

2020年8月31日,常州格力博(格力博前身)收购大股东GHHK控股的所有子公司的股权/股份,具体包括HKSR、AEGIS、格腾汽车、维卡塑业的100%股权/股份。9月1日,常州格力博又收购了实控人陈寅及其配偶控制的煦升园林100%股权。同时,STIHL退出在GHHK的35%持股,转而通过其全资子公司ZAMA直接持股常州格力博24.90%。

上述被收购的公司中,格腾汽车、维卡塑业为格力博集团的零部件工厂,生产的零部件99%以上销售给格力博,由格力博生产为整机后对外销售。HKSR和AEGIS 为格力博集团的销售平台,只经办格力博集团的境外贸易业务,不对集团外部开展经营;煦升园林是实际控制人陈寅及其配偶控制的公司,主要为HKSR提供人力服务。

目前,公司实际控制人陈寅先生直接持有公司5.0004%股权,通过Greenworks Holdings和GHHK间接控制公司70.0996%股权,合计控制公司75.10%股权,截至招股书签署日,股权结构如下图:

值得注意的是,2020年8月31日,陈寅、GHHK、STIHL International、Greenworks Holdings、格力博以及ZAMA还签署了一份《未IPO协议》。

协议约定,若格力博未于2022年9月30日前完成在中国境内证券交易所上市的 计划,如果STIHL International无意IPO时,陈寅有权要求STIHL International和ZAMA按照协议约定启动由STIHL International执行的股份转让流程,而如果因其他原因无意IPO,STIHL International有权以书面形式要求格力博改变公司治理结构,将格力博重新转换为私人有限责任公司或者修改格力博的公司章程。

界面新闻记者注意到,格力博及其控股股东还存在较大金额负债风险。

早在2016年,GHHK受让Long Shining持有的常州格力博、格腾汽车、AEGIS三家公司100%股权以及维卡塑业80%股权时,就形成对Long Shining合计 4009.20万美元的债务,GHHK将这笔债务转让给Greenworks Holdings承担。

截至本招股说明书签署日,Greenworks Holdings欠Long Shining的4009.2万美元债务尚未支付。根据GHHK、Greenworks Holdings与Long Shining协议约定,Greenworks Holdings 将于2021年6月30日前支付不低于2044.692万美元,剩余款项于2022年12月31日前支付完毕。

与此同时,目前GHHK尚欠ZAMA 2500万美元债务未偿付,GHHK应于2022年8月30日前或格力博IPO成功后60天内支付(孰早为准),上述债务发生之日起12个月内利率2%/年,剩余期限4%/年。在该笔债务中Greenworks Holdings将持有的GHHK总股本的10%质押给ZAMA、陈寅在最高1000万美元内对债务提供担保。

界面新闻查阅招股书发现,截至2020年12月31日,格力博资产总额36.83亿元、负债总额达27.14亿元,净资产9.70亿元。

报告期内,格力博合并口径的资产负债率分别为105.88%、99.93%和73.68%,公司流动比率分别为0.79倍、0.87倍和1.27倍,速动比率分别为0.40倍、0.49倍和0.69倍,上述指标远高于同行业可比公司平均值。

此外,截至2020年末,公司预计未来一年内到期需要偿还的人民币贷款本金金额为19500万元、美元贷款本金金额为6271.74万美元。

值得一提的是,在本次IPO中,公司拟融资15亿元,约占总融资额的40%用于补充流动资金及偿还银行贷款项目。

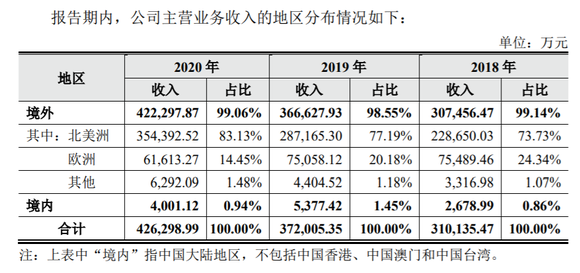

招股书显示,报告期内,格力博主营业务收入中境外收入占比分别为99.14%、98.55%和99.06%,几乎是纯出口企业,出口主要集中于北美及欧洲地区,为公司营业收入和利润的主要来源,对公司经营业绩有较大影响。

格力博对此表示,全球园林机械行业的主要市场是生活绿地面积广阔的北美和欧洲国家,对园林机械产品的需求较高。报告期内,公司的园林机械产品用途主要系家用,公司产品的主要销售地区与园林机械的主要市场基本一致。

界面新闻记者注意到,在外销国家中,主要以对美销售为主,报告期内,格力博对美国的销售金额分别为21.50亿元、27.80亿元和33.21亿元,占当期销售收入比重分别为69.34%、74.73%和77.90%。

一般来说,以外销为主的企业往往面临汇率变动所带来的汇兑损益。

招股书显示,公司2020年与主要客户报价时采用的美元兑人民币折算汇率为1:6.5,公司在此汇率基础上锁定结汇汇率,汇兑损失3889.18万元,占财务费用49.89%。

公开资料显示,2020年年底人民币兑美元较年初升值6.5%,人民币对美汇率创近三年新高,进入2021年以来,人民币仍保持升值趋势,近一月处于6.5上下区间,截至发稿日,人民币对美元汇率中间价报6.4099。

近日,央行副行长刘国强表示,“未来人民币汇率的走势将继续取决于市场供求和国际金融市场变化,双向波动成为常态。人民银行完善以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度,这一制度在当前和未来一段时期都是适合中国的汇率制度安排。”

值得一提的是,为减小汇率波动风险、平滑汇率波动对公司经营业绩的影响,格力博根据实际经营需要购入外汇远期、外汇期权,截至2020年末公司已购买但尚未交割的美元兑人民币外汇远期、外汇期权名义金额分别为80049万美元、5750万美元。

此外,格力博的境外销售业务还曾受到中美贸易摩擦的影响。

2018年7月至2019年5月,美国已陆续对约2500亿美元的中国进口商品加征 25%的关税;2019年9月起,美国分两批对其余的约3000亿美元的中国进口商品加征15%的关税;随着中美第一阶段经贸协议的签署,2020年2月起,美国对 3000亿美元A清单商品(2019年9月起加征)加征的关税从15%降至7.5%,3000 亿美元内的其余部分商品不再加征关税。

格力博对此表示,公司采取与客户协商共同分担关税,以及在越南设立制造中心等方式,降低加征关税对公司业务的不利影响,但仍表示若未来中美贸易摩擦进一步加剧,或客户对关税承担方式及产品价格提出调整,将对公司业绩产生不利影响。

报告期内,格力博对前五大客户的销售金额分别为22.81亿元、27.58亿元和33.26亿元,占当期营业收入比重分别为73.31%、74.04%和77.51%,均超过70%,客户集中度较高。

公司主要客户为境外客户,包括Lowe’s、Amazon、Walmart、Harbor Freight Tools、CTC、 Bauhaus等大型商超、电商以及Toro、STIHL、B&S等行业内知名品牌商。

格力博对此解释称,公司主要客户位于美国,美国园林机械市场的终端销售渠道集中度本身较高,行业特点决定了公司下游客户集中度较高,并且与前五大客户的合作均具有一定历史,相关业务具有稳定性及可持续性。

其中,报告期内,格力博对第一大客户Lowe’s的销售金额分别为14.96亿元、21.31亿元和21.80亿元,占比分别为48.08%、57.22%和 50.79%,销售占比较高,存在依赖单一大客户的风险。

招股书显示,公司与 Lowe’s 之间的业务主要分为三大类:一是公司为 Lowe’s 贴牌(Lowe’s 的自有品牌“Kobalt”)生产的40V、80V平台园林机械产品业务;二是公司自有品牌 greenworks 的高压清洗机产品业务;三是公司自有品牌 greenworks的60V平台园林机械产品业务。

值得注意的是,2020年,经双方协商一致,公司greenworks 品牌的园林机械产品中的60V平台产品停止在Lowe’s销售,80V贴牌产品(“Kobalt”)调整为仅在Lowe’s线上平台销售,上述调整预计将对公司与Lowe’s之间的销售收入产生一定不利影响。

或是意识到公司存在依赖单一大客户的风险,2020 年,格力博与全球第一大家居装饰用品商超The Home Depot达成合作,开始供应greenworks品牌的60V平台产品并已实现销售,降低与 Lowe’s在 60V平台产品终止合作带来的不利影响。

此外,界面新闻记者还注意到,格力博前五大客户之一的STIHL为公司的关联方,是股东ZAMA的二级全资控股公司。报告期内,格力博对STIHL的销售金额分别为2.37亿元、1.65亿元和1.49亿元,占当期销售收入比从7.61%下降到4.43%再到3.48%。

因格力博对STIHL的主要销售内容为ODM新能源园林机械,为此STIHL也是公司的原材料供应商,报告期内,公司对其的采购金额分别为2041.26万元、1378.32万元和479.85万元,占营业成本比重较小,均未超过1%。

界面新闻记者查阅招股书发现,格力博及其子公司曾多次受到行政处罚。

一是来自常州市钟楼区市场监督管理局的两项行政处罚,一项为公司销售产品未经国家强制性产品认证,被处罚款5万元;一项为报告期外公司进口并销售的“荷柏瑞 ABC PLUS多维复合片”中含有硼酸成分,并且其进口的普通食品中经检测发现存在非法添加硬脂酸镁、辅酶Q10的情况,构成经营不符合法定要求的食品的行为,被处罚款97万元。

二是为开展保健品销售业务而受到的行政处罚,保健品销售业务并非公司主营业务,但其罚款金额却最高。

二是来自国内各地海关的三项行政处罚,合计罚款1.06万元,罚款金额较小。

四是来自常州市钟楼区生态环境局的三项行政处罚,一项是维卡塑业(公司境内一级全资子公司)滴漆和浸漆工段在生产时配套的废气处理设施尚未运行,对维卡塑业处罚款9万元;一项为格力博电动机车间排气筒甲苯排放浓度超过《大气污染物综合排放标准》,被除罚款13万元。

五是来自常州市钟楼区消防救援大队的行政处罚,维卡塑业未按规定及时消除火灾隐患造成火灾事故,对维卡塑业处罚款7万元。

上述多项行政处罚主体均是格力博及其境内子公司。此外,公司境外子公司还受到行政处罚。

一是格力博瑞典创新(公司二级全资子公司)和格力博瑞典(前者全资子公司、公司三级全资子公司)受到的行政处罚。格力博瑞典创新因未向瑞典公司注册办公室提交2017年度、2018年度及2019年度的年度报告分别于2018年、2019年及2020年被处以罚款瑞典克朗1万、2万、2万;格力博瑞典因未向瑞典公司注册办公室提交2018年度、2019年度的年度报告分别于2019 年、2020年罚款瑞典克朗2万、2万。

此外,2018年1月1日起至今格力博瑞典创新、格力博瑞典因未及时提交增值税、所得税申报表和雇主申报单而各被瑞典税务罚款四次、六次。

二是格力博俄罗斯(公司二级全资子公司)于2021年4月8日因违反财务报告的相关要求而被处罚4万卢布。