这一次,在零售业变革的浪潮中,张文中能再创辉煌吗?

图片来源:图虫创意

文|野马财经 余青

2018年,物美科技创始人张文中被最高法改判无罪。出狱回归后的张文中带领着物美一路披荆斩棘,频繁运作,并成功引入IDG、腾讯、联想等“好友”入股。

如今,在张文中的带领下,物美科技正式在港交所递交上市申请。这一次,在零售业变革的浪潮中,张文中能再创辉煌吗?

3月29日,物美科技向香港联交所正式递交上市申请。招股书披露,创始人张文中的朋友圈不仅有IDG、腾讯、联想等一众“好友”,还加入了兴业银行、招商银行、中国光大控股等银行股东。

对于此次上市,张文中在股东信中称,物美科技已成为中国数字化零售产业的引领者、开创者、整合者。未来,物美科技将运用管理层多年累积的经验、数字化的视角和开放且极具延展性的供应链,不断在行业中寻找最优的整合机会,打造中国的流通产业航母。

1994年张文中创办了物美,27年后的今天,物美2020年的销售额已达391亿元,较2019年增长71.7%。不过,这其中的业绩增长却主要来源于2020年新收购的麦德龙。

与此同时,物美科技为了能够收购麦德龙,还曾多方借款。截至2020年12月31日,物美科技的未偿还银行借款已达87.06亿元。

至此,物美科技距离2015年退市已过去5年时间,此次申请上市,物美科技能否梅开二度?

纵观物美的发展历程,1994年起家的张文中带领物美科技已走过27年的路程。

2003年11月,物美科技的前身北京物美商业集团股份有限公司(简称“物美集团”)股票在联交所创业板上市。2011年6月,物美集团由联交所创业板转至主板上市。仅在主板上市4年后,物美集团便于2016年1月从联交所主板退市。

在此期间,张文中和物美虽然都经历了众多的曲折。不过,物美科技的主营业务商业零售一直未变。在零售行业,以销售网络体系来实现销售目标是其基本的手段。

2014年后,张文中跟随零售业改革的步伐,一直致力于物美科技的全面数字化转型。根据弗若斯特沙利文报告,按销售额计,物美科技已是中国最大的全面数字化生鲜快消实体零售企业;中国最大的高端生鲜快消实体零售企业。

2020年,物美科技销售额同比增长71.7%。但是,如此大幅度的增长却并不是来自于物美本身。

据招股书披露,物美科技旗下拥有物美和麦德龙两大超市品牌,截至2020年12月31日,全国有462家物美门店、97家麦德龙门店。在数字化方面,截至2020年12月31日,物美拥有8090万名APP用户,APP用户产生的零售额占物美零售的70%以上。

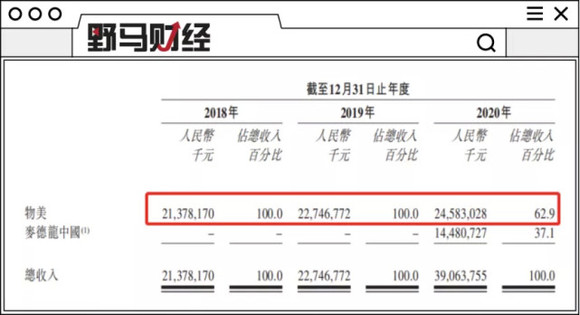

招股书中,对于物美本身和麦德龙中国的销售额也分别进行了披露。虽然物美科技近年来一直在扩张,但是仅从物美本身来看,销售额增长稍显乏力。其中,2018年销售额为213.78亿元,2019年同比增长6.4%,至227.47亿元;2020年销售额为245.83亿元,同比增长8.1%。

而2020年收购的麦德龙中国,在2020年贡献144.81亿元销售额,占比物美科技2020年总收入的37.1%。

一直以来,物美在不断合作、收购、兼并中,持续扩大自身的销售体系,不断触达一些还没有物美实体店的区域。

早年间,物美就通过托管、收购、重组等方式,控制或拥有了北京超市发、京北大世界等全国20多家商业企业的400多个网点。

2014年底,回归物美科技的张文中再次斥资14亿元从世界500强英国翠丰集团收购了家居卖场百安居中国业务,这是物美集团切入家居建材业务领域的重要一步。并于2018年8月至2019年6月期间,收购乐天集团华北区21家门店后,又将邻家便利店70多家门店收入囊中,接着又接管了华润万家在京5家大卖场门店。

近两年,物美科技多次大手笔收购引发广泛关注,张文中也因此被称为“并购狂人”。就在上市前夕,物美科技以现金对价人民币47.11亿元及15.93亿欧元(合计169.72亿元)向Metro AG、麦德龙中国及MIB附属公司的其他各自股东收购麦德龙中国的100%股权,麦德龙中国成为物美科技附属公司。

麦德龙是欧洲在华的三大卖场巨头之一,与沃尔玛、家乐福等竞争对手以租赁门店为主不同,麦德龙在中国市场有大量自持物业。

收购麦德龙,使得物美集团有了双翼——物美和麦德龙。不过,频繁收购也让物美科技负债累累。截至2020年12月31日,物美科技的未偿还银行借款为87.06亿元,主要与收购麦德龙中国的融资有关。

除了大步伐的扩张外,物美科技还在积极布局生鲜赛道。张文中在致股东信中写到,物美科技以生鲜为核心的数字化供应链,通过全球化的采购系统、遍布全国的供应链基础设施和物流网络、创新的分布式门店系统,不仅可服务终端消费者、也同时服务周边的各类企业客户,最大限度的复用实体店铺资源,提升效率。

但是,生鲜电商行业的价格战愈演愈烈,互联网各大巨头通过“烧钱”来抢占市场份额。各家生鲜电商平台纷纷通过秒杀、限时抢购、万人团、节日优惠、红包满减、新人专享价等活动进入“战场”,还有平台还推出了拼团活动,几毛钱就可以购买鸡蛋蔬果,这使得许多平台上的商品价格都远远低于线下零售价。

频繁的收购和布局“烧钱”的生鲜赛道,资金需求必然会变大,融资也就成为物美科技重要选择之一。

在此情况下,如果企业没有获得融资,对于公司发展将是致命的打击。融不到钱,不少“玩家”只能黯然退场。

2019年至2020年,生鲜赛道的玩家频频倒下,易果生鲜、云象供应链、安达仙等头批生鲜电商已迫于资金链断裂等原因悉数退场。

物美科技背后又有哪些支持者呢?

招股书数据显示,仅张文中的持股比例就已达74.54%。此次上市,还曝光了张文中的豪华朋友圈。

招股书显示,知名投资机构IDG资本通过Robust Continent Limited和Market Guard Limited合计持有物美科技2.77%股份。腾讯控股(TCTZF.N )通过意像架构投资(香港)有限公司持股0.72%。联想(0992.HK )通过Ultimate Lenovo Limited持股0.1%。

除此之外,物美科技还收获了众多银行、保险的加持。其中,兴业银行(601166.SH )通过福州经济技术开发区兴睿和盛股权投资合伙企业(有限合伙)持股1.65%,是仅次于IDG的外部投资者。招商银行(600036.SH )通过Easy Joy Ventures Limited持股0.83%;中国光大控股(00165.HK)通过Radiant Skill Limited持股0.41%。大家保险集团通过Mind Power Investments Limited持股1.03%。

虽然生鲜赛道的交易规模在不断扩大,但是其融资却逐渐趋缓。前瞻产业研究院发布的数据显示,中国生鲜电商行业投融资数量在2015年达到高峰,此后逐年下降,2020年前10个月数量仅为21起;与此同时,投融资金额也从高点317.14亿元(2017年)逐年滑落,2020年前10个月该赛道融资额仅为79.41亿元。

在生鲜电商竞争日益激烈的当下,众多生鲜赛道企业纷纷将目光投向资本市场。上市除了能为平台带来资金补充,对于企业估值的影响也不言而喻。但值得注意的是,烧钱不断的生鲜电商玩家们仍然难过盈利大关,模式存疑的这些玩家们是否能让资本心甘情愿投入?

如今,退市五年后的物美科技欲再次闯关港股,亟需资金支持的物美科技能否梅开二度?你喜欢在物美购物吗?购物体验如何?欢迎文末留言交流。