Roku是一家什么样的公司?它又做对了什么使其快要成为垄断的流媒体平台呢?

文|影视前哨 吉拉夫

导读:它的内容包罗万象,但它却不生产内容;它是新兴流媒体平台,但流媒体巨头却不进行打压;在一片红海的流媒体世界,小盒子Roku上演了大逆袭,凭借强大硬件、软件与内容的整合,逐步形成影视资源“垄断”平台。但Roku到底能走多远?

对国人来说,电视盒子和互联网电软件并不陌生。小米盒子、天猫魔盒、奇异果TV等,在国内特殊电视产业环境下,“和平”地共同发展。不同平台的资源基本不互通,也就也造成了严重的资源内卷,至今还没有一家能够实现市场的绝对占有。

在大洋彼岸,一片红海的流媒体市场迎来了一位转型成功人士Roku。从硬件小魔盒到软件大平台,在“疫情”带来的流媒体利好因素加持下,Roku崭露头角,成为资本竞相追捧的新星。

所以,Roku是一家什么样的公司?它又做对了什么使其快要成为垄断的流媒体平台呢?

2019年初,Roku股票每股价格只有30美元左右,2020年初达到130美元,而现在Roku每股的价格达到了惊人的400多美元,要知道Netflix当前每股的价格也只有490美元。

在Roku的网站上有这样的介绍:Roku开创了流媒体到电视的先河。Roku的目标与使命是成为连接全球电视生态系统的电视流媒体平台。由此来看,Roku对自己的定位不仅是“桥梁”的简单角色,而是要成为“垄断平台”。

资本市场之所以看好Roku,也自然源于其即市场渗透率和垄断地位所带来的溢价可能。

开创流媒体到电视的先河,硬件起家

Roku最初成立于2002年,由Anthony Wood创建。在日语中,Roku为“六”的意思,因此Roku代表着Anthony Wood创建的第六家公司。

创始之初,在还是传统有线电视为王的时代,Roku把用户群定位在大屏幕电视机的高端用户,因此Roku推出的首款产品是售价高达500美元的HD1000媒体播放器。

而后,随着流媒体时代的到来,有线电视受到冲击和挑战,Roku也迎来转型发展的关键节点。

2007年,流媒体Netflix在放弃自研播放器后,Roku“捡到枪”。2008年Netflix注资 600万美元成立新Roku公司以帮助其研发数字媒体播放器(一种类似于国内现在的电视盒子)。

这种流媒体电视盒子成为Roku起家的根本,而播放器的普及则源于其较为低廉的成本。

目前,Roku在售的两款电视棒分别定价29.99美元与支持4K的Premiere版39.99美元。相较于Chromecast支持4K版本的49.99美元与亚马逊旗下的Fire TV的49.99美元,Roku的价格战打出了真香定律,抢占硬件市场份额。

Statista数据显示,截至2019年1季度,美国流媒体播放设备市场出货量排名第一的Roku占30%,第二名Frie TV仅有12%。

存量市场做增量,内容聚合

流媒体已然成为红海市场。拥有自家流媒体平台的流媒体公司与传统电视频道,为消费者提供上万种选择。

HBO Max,Apple TV+,Disney+,Netflix,Prime Video可谓是神仙打架,凭借自己的优质独家内容大打保护主义牌圈地。

由于内容的过度分散,为观看平台内容,消费者不得不购买相应平台硬件设施,消费者因而成为各大公司内卷的最大受害者。对内容资源整合和集成的需求成为消费者的一大诉求,Roku“人畜无害”的外表可谓让其风生水起。

Roku中立性赢得消费者芳心。

作为第三方平台地位,Roku从不过于偏袒任何一家流媒体大佬。流媒体大佬往往对自家产品进行推销,例如,亚马逊Fire TV会将自家Prime Video内容置顶推荐,Google的Chromecast对YouTube TV支持更好。

Roku平台性打消流媒体巨头竞争疑虑。

HBO MAX上线就将《老友记》版权从Netflix收回,《星球大战》系列也仅在Disney+上播放,流媒体凭借自身独特内容圈地打压对方的戏法不断上演。究其根本在于平台对其他独家自制内容忌惮。

而Roku不生产内容,其甘为内容搬运工的角色使在流媒体竞争中左右逢源。Roku网站显示,其平台有超过5000多频道,从主流的Netflix, Hulu, Prime Video, Apple TV+, Disney+到小众的Acorn TV, DUSTx, Wildbrain,再到其自身免费的Roku频道,可以说是做到了内容的巨大整合。

此外,近期短命的短视频公司Quibi卖身给Roku,未来Quibi的节目放入Roku内容库,进一步增强了Roku作为聚合平台的垄断地位。

“软”“硬”兼施,稳固业务

要想实现“成为连接全球电视生态系统的电视流媒体平台”,以Roku目前的路径来看主要是通过“软”“硬”两条业务线实现的。

从硬件来看,Roku不再是只生产小盒子,而是凭借其强大野心进入影视硬件产业链上游,参与电视生产。

市场调研机构eMarketer数据显示,2019年美国智能电视用户数为1.9亿人,占美国人口数的57.2%,到2022年,智能电视用户数将增至2.041亿,占总人口的60.1%。Mordor Intelligence预计,未来五年,智能电视市场将年复合增长率将达到16.5%。

由此来看,Roku在智能电视市场还有巨大增量空间。

目前,Roku与TCL、海信、飞利浦、三洋、日立、JVC、夏普等知名电视生产厂家和品牌品合作,通过内嵌Roku电视盒子硬件模块,从终端提供定制化内容,这也为Roku进入零售卖场,提供更多渠道。

从软件来看,Roku通过系统的开发进一步增强自己的平台垄断地位。

1月8日,Roku宣布,根据NPD的每周零售跟踪服务,Roku OS成为美国和加拿大销售的第一大智能电视操作系统。根据2020年1月5日至12月26日可用数据,Roku TV在美国和加拿大的市场份额占到38%和31%,在两国均保持领先地位。在北美,Roku TV电视销量达数百万台。

这也就意味着,在美国每2.5台只能电视中,就有一台装有Roku平台,加拿大每3台智能电视中,就有一台安装Roku系统。

Roku 2020年第三季度财报显示,Q3公司平台营业收入3.19亿美元,同比增长78%,硬件营收8160万美元,同比增长62%,共计4.51亿美元。

由此来看,平台收入占据Roku营收大部,Roku“软”“硬”兼施的策略为其进一步成为垄断性软硬件平台提供支持。

随着硬件的普及、平台内容逐渐丰富、日活不断增加,Roku开始从存量中寻找未来营收和变现增长点——广告服务。

2020年Roku三季度财报显示,其活跃用户数为4600万,并表示其平台到2020年结束时,将拥有5120万活跃帐户。麦格理金融集团认为 Roku的国际扩张可以使其用户群增加200%至300%,到2022年将达到7,000万活跃帐户。

广告视频点播是Roku最重要的新业务增长点,视频贴片广告成为其核心。中小内容生产者需要把自己的内容推向消费者,由于广泛覆盖性与垄断性,其恰巧成为最佳平台,尤其是对于不介意观看广告以换取免费观看内容的消费者来说,Roku Channel有巨大吸引力。

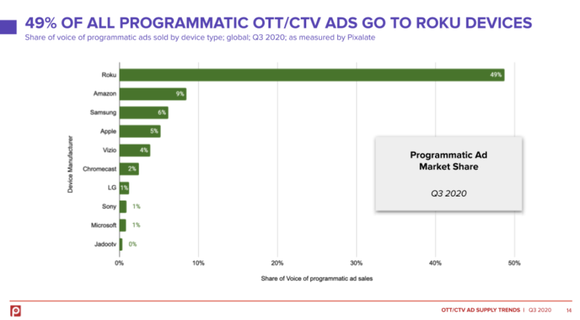

Pixalate最近报告显示,第三季度,Roku设备占据了智能电视节目广告投放总量的49%。

Roku也在其第三季度报中对广告业务寄予厚望。2019年第三季度向Roku投入100万美元以上的电视广告客户中,97%将在2020年第三季度继续投资。根据Moffett Nathanson Research的数据,到2020年,Roku的视频广告收入预计将达到5.66亿美元,到2021年将增至9.02亿美元。

Roku也通过收购DataXu,提供自有平台的广告投放服务。得益于Roku硬件与软件渗透,巨大的用户月活数量及自有频道与其他流媒体的资源互换,Roku可以获得更广泛的用户画像样本容量,从而在同等算力下拥有更高的广告投放精度。

看起来处于市场垄断的Roku却有致命软肋,尤其是在没有更大母公司依靠的情况下,未来将面对更加残酷的资本竞争。

自制内容“卡脖子”

Roku之所以成为如今的近乎垄断的流媒体平台,得益于其与主要流媒体巨头没有根本利益瓜葛。

首先,在没有自制内容前提下,其不具备与主要流媒体巨头竞争的底气。虽然当前收购Quibi为其内容提供一定保障,但很难说当其要发展自制内容时不会被各大流媒体平台扼杀在襁褓之中。

其次,Roku主要通过买版权维持免费Roku Channel运营,而其早期与内容平台签订的合同时间较短,大多为1-3年不等。遇到大牌流媒体公司,Roku议价能力也十分有限。而随着版权到期,没有了版权的内容平台,犹如无水之鱼,只能等死。

康卡斯特的狙击

康卡斯特集团最近的一系列动作正是找准了Roku的“软”“硬”根本进行狙击。

硬件来看,康卡斯特董事长兼首席执行长Brian Roberts放出消息称公司正研究将其视频技术应用到全球智能电视上,实现聚合功能。

美国Wall Street Journal也报道称,康卡斯特集团正与沃尔玛协商制造和销售智能电视,而这无疑将挤压Roku在智能电视市场的份额。

软件方面,康卡斯特已经将自家X1平台整合到多个美国和加拿大有线电视运营商,估计X1平台的智能电视机操作系统将很快面世。此外,康卡斯特还与Disney、Viacom共同扶持FuboTV。作为一家供超高清的虚拟多频道视频节目转播商,也将对Roku垄断平台提出巨大挑战。