海尔拟收购GE家电业务资产,随之带来的可能是短期压力较大的财务报表,以及长期是否能成功融合品牌文化。

图片来源:AFP

青岛海尔(600690.SH)近日发布了金额高达54亿美元的收购计划预案,这次收购的对象,是大名鼎鼎、国内一众制造企业心目中“男神级”巨头——美国通用电气(GE)旗下家电部门。

根据预案披露的交易内容,青岛海尔以54亿美元现金购买GE家电业务资产,其中本次交易将通过自有资金(40%)和并购贷款(60%)的方式来完成,拟交易标的包括:10家全资子公司股权、3家合资公司股权、3家公司少数股权,以及非股权部分资产(不动产:自有+租赁、产品原材料库存、IP、域名、现金及等价物等)+负债(税务、环保、产品、员工等)。

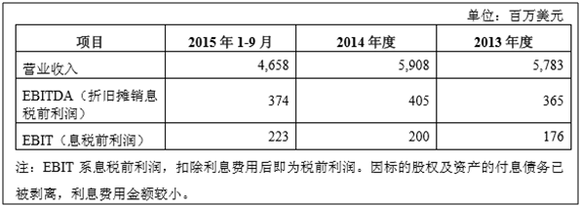

截止到2015年9月30日,GE家电业务的资产总额为35.35亿美元,账面净资产18.92亿美元,其2015年前三季度取得的2.23亿美元税前利润,为最近三年来最好的盈利水平。本次收购预估溢价185.41%,相比2014年伊莱克斯那次失败的收购报价33亿美元,这次多付的138亿元人民币,换来的净利润预估为2015全年新增的一亿美元。

对高价收购,上海证券交易所也做出了质疑,1月29日海尔方面就此给予的解释为自己给的估值属于市场平均水平,另一方面披露本次交易能带来税务效益,即根据美国税法,被收购资产的税基将会得到重置,而收购方可根据资产类型,以提高的税基进行税务折旧,以抵减应税收入。

青岛海尔方面公布信息是,扣除某些特定预期收益,本次交易价值相当于通用电气家电2015年预期息税折旧摊销前利润的8.2倍,而GE方面给出的此项数据为10倍。不论如何,交易如能顺利完成,海尔将成为一个全新的家电巨擘。

海外收购对青岛海尔来说,也是轻车熟路了。2011年10月,海尔集团和日本三洋电器集团签署收购协议,以100亿日元左右的价格,收购了日本三洋在日本和东南亚地区的洗衣机、冰箱等电器业务;2012年,海尔集团完成了对新西兰斐雪派克家电业务的并购,交易约合7.66亿美元。

与此同时,中国家电企业也在海外发力,此前创维宣布以2500万美元收购东芝的印尼工厂;2015年8月,海信以2370万美元收购了夏普的墨西哥工厂。此次收购GE家电业务,据说参与者众多,韩国的三星、LG,以及美的集团(000333.SZ)等都曾表示出浓厚兴趣。在收购资产中有个GE持股30%与小天鹅(000418.SZ)合资的工厂,曾经小天鹅也是GE的代工厂之一。相信在此次收购结束后,海尔、GE和美的之间的竞合局面,会有相当大的变化。

至此为止,各方对海尔此桩收购事件都抱有相对积极正面的理解,从战略层面看,白电业务本身就是海尔的强势业务板块,收购GE家电意图整合GE优质产业资源和渠道资源,将加速海尔全球化战略的进程。销售网络互补、采购成本节约、技术及研发优势共享为协同效应最为显著的三大方面。

然而,毕竟是一桩金额高达54亿美元的大支出,和以往小打小闹的试水收购还是有本质的区别,我们不可避免的要从财务角度给投资者好好算一下账。

根据欧睿国际(Euromonitor)统计显示,2012年-2015年,美国家电行业市场复合年增长率达4.67%,预计2015年-2020年间,美国大型家电市场仍将保持稳步攀升态势,复合年增长率可达3.25%。

参考GE家电前三年业绩情况,在行业整体缓慢增长的前提下,公司2014年营收相对前一年同比增长了2.1%,而息税前净利润同比增速则显著快于营收增速,达到13.64%,2015年情况也是类似。对于管理制度成熟、战略明确的GE家电来说,由于海尔对收购后的整合计划定位为“轻度整合”,由此可以推测,在收购完成后,公司除了核心管理层获得一定的激励措施外,正常的经营并不会受到过多干涉。当然不排除海尔将帮助GE家电拓展中国市场,从而实现GE家电的海外销售业绩显著提升。

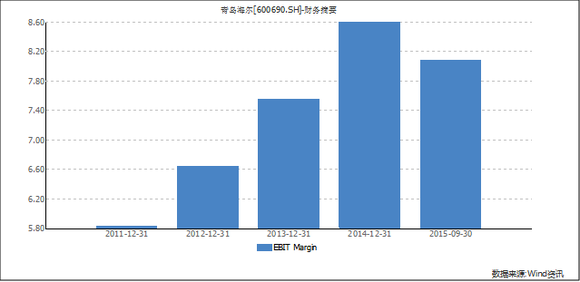

GE家电2014年EBIT Margin是3.39%,2015年由于净利润激升达到了5%的水平,而这与海尔比起来还是有不小的差距,海尔近三年该项数据都在7%以上,2014年达到了8.6%。从单纯的财务合并角度,GE家电对并表后的盈利数据更多的是贡献在营收规模、净利润和现金流层面。

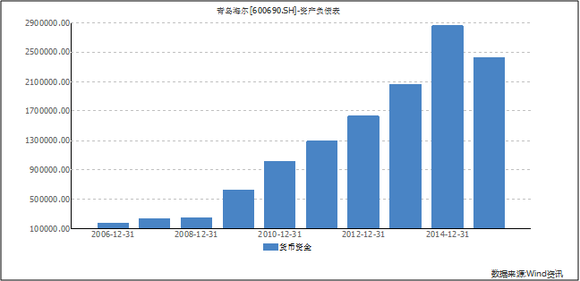

从另一方面说,海尔最近两年货币资金项达到了最近十年的最高水平,而资产负债率55.46%又是到了五年来的最低水平,手握现金心不慌。从本次收购的资金安排上看,公司借助银团贷款60%是相对理性的安排。具体的银团贷款将采用何种形式,预案还没有披露,相信公司战投KKR会在其中牵线搭桥。

11年前联想收购IBM全球PC业务,其原由和收购意图几乎类似。2004年起,IBM业务重点开始转移,决定出售其PC硬件业务。2005年5月,联想正式宣布完成收购IBM全球PC业务,包括ThinkPad品牌的研发与制造。联想公司希望通过收购IBM全球PC业务显著并迅速提升自身品牌资产,借助IBM品牌效应迅速打开全球市场。时间已经过去了11年,并购效应已经经历了一个完整的周期,我们回过头来看看这桩收购。

并购IBM的PC业务,加上股票和负债部分,联想集团一共付出的实际成本达到了24.55亿美元。为了避免动用太多现金,以免降低资产流动性进而影响偿债能力,公司采用了比较复杂的融资方式,包括6.5亿美元的现金、6亿美元联想集团的股票、以及要承担被收购方的5亿美元债券。这其中的资金来源包括20家中外银团提供的6亿美元的融资协议(其中5亿美元为定期贷款)作为现金部分;美国两大基金3.5亿美元的战略投资(1.5亿美元作为收购资金)、获得了三个国际投资公司3.5亿美元的资金。

但接下来,由于本次收购造成的大量债务,公司2006年业绩并表后,资产负债表因此恶化,同时由于向战投发行了大量的可转换优先股,每季支付大量的现金股利,导致2006年虽然营收暴增但是净利润急速下降。而联想期望的ThinkPad强大的品牌效应,却在接下来的时间里没有为联想带来明显的效益提升。遭遇2008、2009年金融危机,联想甚至在2009年3月年度财报季录得17.5亿港元的亏损。

在经历了长达十年的整合后,联想终于将ThinkPad拿下了,但是这是一个长期的不确定因素巨大的过程。

相比IBM业务并表,海尔若收购成功,业绩并表的难度将更加大。首先海尔是人民币计价的资产,GE家电美元计价的财务数据并表后,本身存在较大的汇率风险敞口,特别是现阶段正处于人民币兑美元汇率极其敏感时期,不论是收购的美元贷款计息问题,还是今后的税项等,都存在极大的汇率风险。

海尔拟收购GE家电业务资产不假,但是随之带来的可能是短期压力较大的财务报表,以及长期是否能成功融合品牌文化。