威立雅将成为水务和固废两大领域的全球冠军。尤其在水务领域,规模超过三大竞争对手的总和。

图片来源:视觉中国

记者 |

编辑 | 张慧

“我们可以针对收购后的员工社保问题建立一套监管、制裁机制。虽然我知道,这些制裁措施不会生效。”

当地时间11月10日下午,巴黎参议院内,全球最大水务巨头威立雅集团(Veolia,下称威立雅)首席执行官弗雷罗(Antoine Frérot)在接受参议员质询时如此表示。

弗雷罗自愿地将制裁的“达摩克利斯之剑”挂在了自家企业头顶上。这样的做法并不多见。

弗雷罗敢于冒险的目的只有一个:尽快吞下竞争对手——世界第二大水务巨头的苏伊士环境集团(Suez Environment,下称苏伊士)。

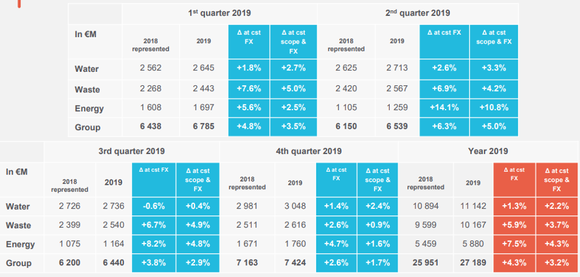

自誉为全球资源优化领域标杆企业的威立雅,目前拥有水务、固废和能源管理三大业务板块。2019年,最为核心的水务业务贡献了111亿欧元的营收,约占其当年总营收的四成。

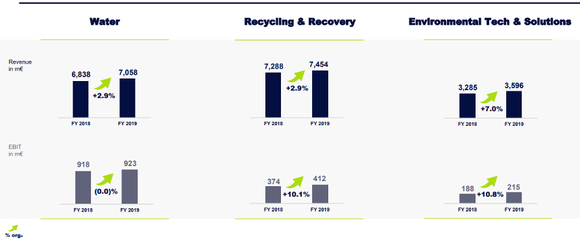

成为猎物的苏伊士,拥有水务、固废以及环境解决方案三大板块。其年营收达71亿欧元的水务板块,在全球排名仅次于威立雅。

这场老大吞并老二的收购案开始于8月30日,威立雅首席执行官安东尼·弗雷罗(Antoine Frérot)与法国ENGIE集团董事会主席让·皮埃尔·克拉马迪厄(Jean-Pierre Clamadieu)的一次通话。

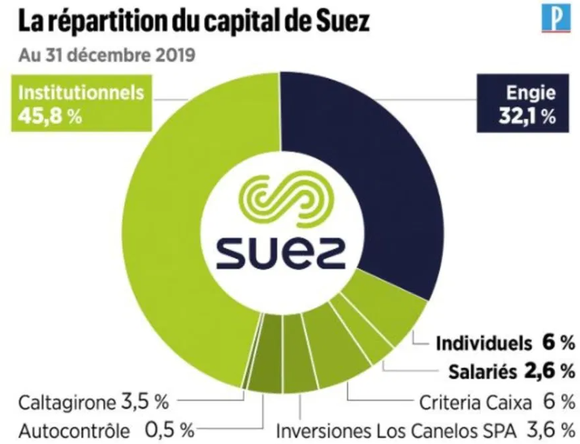

事后,在尚未谈妥的情况下,弗雷罗便火速代表威立雅宣称,威立雅愿意以每股15.5欧元、总价29亿欧元的价格,购入ENGIE持有的苏伊士32%股权中的29.9%。

ENGIE是威立雅的最大股东,前身为苏伊士集团和法国燃气合并而成的苏伊士环能集团(GDF SUEZ),2015年进行了更名。

近年,苏伊士股价长期稳定在10欧元左右。因此,威立雅的此次报价相当于溢价50%。

但此举遭到了苏伊士首席执行官本特朗·加缪(Bertrand Camus)的强烈反对。加缪认定,该价格低估了苏伊士的资产价值。苏伊士董事长菲利普·瓦林(Philippe Varin)甚至认为该报价“具有敌意”,并希望通过临时特别派息以阻扰威立雅购得相应股权。

加缪还搬出了欧盟反垄断审查的政治大旗,试图恐吓威立雅知难而退。

9月16日,苏伊士火速与德国施瓦茨集团(Schwarz Group)的环境业务单元,就出售其位于荷兰、德国和波兰相关固废再循环业务,签署了谅解备忘录。

外界认为,伊士正试图通过剥离部分业务和资产回笼资金,对ENGIE持有的股权进行回购并最终避免被收购的命运。

苏伊士此前向界面新闻提供的一份声明中也表述道:“无论是在购买股权还是发起竞购方面,威立雅的做法都是敌对的”,并表示董事会将使用所有可能的手段来缓解甚至避免公司被接管。

遗憾的是,苏伊士的挣扎并未动摇威立雅收购的决心。9月28日,威立雅向ENGIE提供了每股18欧元、总价34亿欧元的二次报价。

至于欧盟反垄断审查问题,威立雅也给出了解决方案:由法国基础设施投资基金meridiam单独收购苏伊士的法国水务业务。

9月30日,ENGIE表态原则上同意出售苏伊士29.9%的股份,唯一的附加条件是,威立雅必须承诺以公开、非恶意手段收购最后2.1%的剩余股份。

同一天,苏伊士展开了最后的困兽犹斗。一方面,加缪开始质疑缺乏技术背景的投资基金,是否具备管理水务板块的能力,并指出可能损害该业务的可持续发展。

另一方面,在悲情地呼吁ENGIE重新考虑苏伊士未来的同时,加缪还在绝望地寻找着白马骑士。

10月1日,曙光似乎出现。苏伊士宣称法国投资基金Ardian有意加入并购案。但最终事实是,Ardian仅对ENGIE持有的苏伊士剩余2.1%感兴趣。ENGIE发言人还以“缺乏具体细节”为由,对Ardian反应冷淡。

10月5日,回天乏术的苏伊士最终只能看着威立雅与ENGIE达成收购协议。

10月14日,威立雅以筹措收购资金为由,发行了前文所述的两项近20亿欧元的企业债券。

在这场震动全球水务市场的并购案中,苏伊士最大股东ENGIE的态度始终暧昧。

以克拉马迪厄为首的ENGIE董事会,明面上始终支持苏伊士,但每次在加缪发表语气强硬的措辞后,都会第一时间选择灭火。

在9月接受包括《回声报》、《观点报》等法媒采访时,克拉马迪厄常挂在嘴边的语句是:“需要与威立雅进行进一步谈判,以寻求更好的交易条件。”

威立雅首次报价的两周后,ENGIE才姗姗来迟地发表了一份官方声明。在拒绝威立雅报价的同时,却表态愿意考虑以更高的价格出售苏伊士股份。

ENGIE对抛弃苏伊士十分积极。一个最具有说服力的证据是,即便是强势且热衷插手经济事务的法国政府,也无力阻止ENGIE出售苏伊士的决策。

ENGIE前身之一的法国燃气,被巴黎方面视为核心命脉产业。因此,法国政府至今仍持有ENGIE 23%的股份以及34%的投票权。

法国财长勒梅尔在9月末多次表态,要求各方找到和谐友好的解决方案,并表示“在经济危机中最不愿看到的,便是两家大型法国企业的战争”。

并购交易宣布成行的次日,财长勒梅尔发表讲话,他认为在苏伊士和威立雅双方未达成和解的前提下,没有任何急切达成交易协议的必要性。

据《观点报》报道,这也使得该并购成为法国历史上,首个在政府不赞成的情况下达成的案例。

ENGIE愿意冒着惹恼法国政府的风险一意孤行,首要原因是经济利益。威立雅34亿欧元的报价,能立即给ENGIE带来账面上18亿欧元的盈利。

这对于业绩下滑的ENGIE而言,无疑是一剂强心针。2020上半年,该公司营收和息税前利润分别同比下滑9.3%和15.8%。

除了切实的钞票因素外,更为关键的因素是,ENGIE在2019年2月宣布了为期三年的企业转型战略。

过去五年,苏伊士的营收从2014年的143亿欧元一路增长到2019年的180亿欧元,远强于ENGIE。2014年,ENGIE营收为747亿欧元,2019年下跌至601亿欧元。

但抱紧苏伊士这棵摇钱树,并不在ENGIE的转型目标之内。

根据计划,ENGIE将在2021年底之前完成零碳转型,立志成为绿色能源解决方案的领军企业。转型的三大措施分别是全球收缩放弃部分市场、重点发展绿色能源以及剥离非核心资产。

为此,ENGIE计划在三年内出售高达80亿欧元的相关资产或业务,并通过削减8亿欧元的固定开支以回笼资金,再向可再生能源领域投资120亿欧元,以确保其每年新增可再生能源项目产能达4 GW。

苏伊士被列在了非核心资产的名单之上。按照ENGIE的内部定义,2020优先事项是将注意力全部集中到了可再生能源领域。苏伊士的业务,甚至在“其余选项”中都未提及。

相比于轻装上阵、聚焦能源领域的ENGIE,威立雅的目标更加清晰且雄心勃勃:成为水务和固废领域的全球冠军级企业。

在拿下苏伊士29.9%的股份之后,威立雅将在未来18个月内,完成对ENGIE手中剩余2.1%股份的公开收购。收购价格仍保持18欧元/股不变。截至发稿,苏伊士股价稳定在15欧元/股左右。

合并之后的威立雅,无疑将成为水务和固废两大领域的全球冠军,年营收额达到450亿欧元级别,从全球500强企业末流一跃成为500强中游。在2020年《财富》世界500强排行榜中,威立雅排名为412位。

尤其在水务领域,威立雅的规模将超过主要竞争对手美国懿华(Evoqua)、艺康集团(Ecolab)以及日本栗田集团的总和。

这并不是威立雅第一次尝试收购苏伊士。2012年,威立雅曾发起收购,但最终因担忧反垄断审查以及威立雅内部无法达成共识而作罢。

对于威立雅首席执行官弗雷罗来说,成为全球冠军型企业,是威立雅敢于与法国政府唱反调的王牌。“两家企业很好地形成互补。在世界范围内的竞争中,关键因素是体量,体量才能确保对可持续发展必要的投资。”

弗雷罗预计,合并将带来5亿欧元级别协同效应。他在接受《费加罗报》采访时还直击法国政府的痛点:“如果我们20年后还想在市场中保留一席之地,就需要集结一切力量。而不是像现在许多其他行业中,法国已经没有存在感了。”

“如果我们现在不行动,那未来不会存在两家互相竞争的法国企业,而是一家都没有。”弗雷罗称。

以财长勒梅尔为代表的法国政府,一直都对促成全球冠军级别的法企持欢迎立场。促成法国电力并购核电巨头阿海珐,以及促成阿尔斯通收购庞巴迪轨道交通业务,是近年来的两大经典案例。

摸准了法国政府命门的弗雷罗,也就无惧苏伊士最后的挣扎了。弗雷罗曾表态:“我的计划是出于法国利益的考量,在新冠疫情下无意义派息或者将重要技术卖给德国人都不符合法国利益”。

相比于苏伊士四处寻找白马骑士,或试图通过特别派息阻扰交易成行,弗雷罗这一表态实际上更对法国政府胃口。