斯伦贝谢、贝克休斯、哈里伯顿三季度合计亏损1.48亿美元!

文|石油Link 深山 沐雨

近日,多家石油企业公布了第三季度的财务报告,很遗憾,其中绝大多数企业仍然未能从泥沼中挣扎出来,已经连续多个季度呈现亏损状态。

全球三大油服公司自然也没能逃过。在最新公布的第三季度财报中,斯伦贝谢、贝克休斯以及哈里伯顿纷纷报亏,尽管亏损幅度与二季度相比有所好转,但仍处于历史上的低值水平。

造成油企大面积亏损的因素,除了低迷的市场需求之外,还与漫长的低油价密切相关。

而综合多方数据来看,短期内中低油价或成常态,这对于油服企业而言将是个艰巨的挑战。

01、三大油服又亏了!

数日前,全球“油服一哥”斯伦贝谢发布公告称,受低油价和石油需求疲软影响,公司连续三个季度出现亏损,预计亏损数额为8200万美元。

与第一季度巨亏74亿美元、第二季度亏损34亿美元的数额相比,第三季度的经营状况已经有所改观,但这仍然无法改变斯伦贝谢已经连续三个季度未能实现盈利的事实。

此外,斯伦贝谢第三季度的收入也再度出现下滑,甚至略低于第二季度的营收。

无独有偶,另一大油服巨头哈里伯顿也在近日公布了最新的三季度财报,数据显示,第三季度哈里伯顿净亏损为1700万美元,这已经是其连续第四个季度呈现亏损状态。与去年同期相比,哈里伯顿在本季度的营收下降了约46%,为29.8亿美元。

同样,贝克休斯第三季度的状况也不容乐观,本季度净亏损4900万美元,营收为50亿美元,较去年同期呈现大幅度下滑。

虽然同第二季度的巨亏相比,三家油服巨头第三季度的局面已经有所改善,但连续承压的油气巨头依然面临着重重困境。

在三家企业公布的财报中,他们都不约而同地强调了北美地区业绩下滑带来的影响。其中受影响最大的当属哈里伯顿,第三季度,该公司在北美地区的收入同比下降了67%,而去年,哈里伯顿一半以上的业务都来自北美地区。

不少企业表示,过去的两个季度是油服行业在今年这一历史性低谷的过渡时期,但就目前的行业状况判断,接下来的第四季度恐怕也难以轻松度过。

02、中低油价或成常态

诚然,引发油服企业业绩崩盘的低油价可能并不会很快终结。

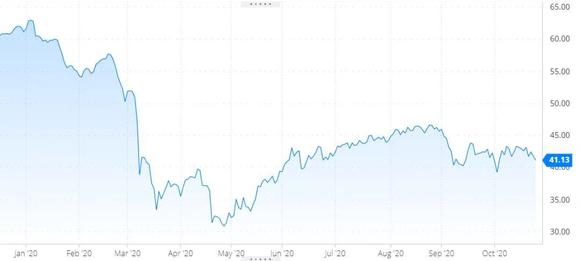

截至当前,国际油价虽较3月历史低位有显著回升,但布伦特原油价格仍比疫情前水平低了近40%,而且在40美元关口附近挣扎了数月之久。

2020年布伦特原油价格趋势图

纵观油价基本面,油价目前仍缺乏强力支撑,未来走势或难言乐观。

从供给侧来看,各大原油生产国正伺机而动,准备增产。

10月11日起,利比亚将逐渐重启国内最大的油田——沙拉拉油田,从初期产量4万桶/天将很快增产至30万桶/天;在10月16日的一周,美国钻机数量猛增13部,达到282部,这一持续增长的态势也让脆弱的油市承压。

反观消费端,欧美、印度等国第二波疫情的反复,同样拉扯着正在改善的原油需求复苏前景。

美国能源信息署(EIA)最新发布的短期能源展望就预计,未来几个月,高库存水平和过剩的原油产能将限制油价的上行,2020年第四季度布伦特原油月均现货价格将为42美元/桶,2021年将升至47美元/桶。

无独有偶,国际货币基金组织(IMF)10月19日发布的地区经济展望报告中指出,国际油市不会快速反弹,预计明年油价区间为40-50美元。

03、低油价中谋生

种种迹象显示,未来油服企业学会在低油价时代谋生、适应市场的“变天”,或是必备技能。

今年以来,以埃克森美孚、壳牌、道达尔、bp、雪佛龙为代表的油公司陆续大幅压缩勘探开发投资。据Rystad Energy估算,全年全球上游油气投资同比将缩减1560亿美元,减少惊人的29%。

这一投资的锐减很大程度上却以挤压工作量、合同报价等形式,向工程技术、工程建设和装备制造等服务公司转嫁风险,以致压垮了许多粗放经营的油服企业,让行业蒙上阴霾。

值得庆幸的是,在行业艰难时期,亦有油服企业经过变革觅得曙光。

以斯伦贝谢为例,今年第三季度斯伦贝谢虽然再度陷入亏损,但利润率环比增长,盈利能力方面提升。

究其原因,斯伦贝谢首席执行官奥利维尔·勒·皮赫(Olivier Le Peuch)一番话道出了真相,他表示,今年第三季度,公司进行了领先的技术创新和业务重塑,通过资本管理、自由现金流的产生,实现了高于资本成本的回报。

贝克休斯则通过年初的业务调整,预计到年底将每年节省7亿美元的成本,创造自由现金流。

对于未来发展,贝克休斯董事长兼首席执行官洛伦佐·西蒙内利(Lorenzo Simonelli)表示,公司专注于改善贝克休斯的利润率和回报状况,并随着能源领域的发展而发展我们的投资组合。

显然,低油价并不一定代表低收益,关键看未来的路往哪走!