中国人民银行发布的报告显示,截至2019年底,银行贷款占小微、民营企业全部融资的平均比重高达87% ,较上年末提高10个百分点。超过半数的小微、民营企业表示获得银行贷款的难度较上年下降。

中国人民银行资料图。图片来源:人民视觉

记者 陈鹏

中国人民银行周五发布《中国区域金融运行报告(2020)》显示,2019年,金融对小微、民营企业支持力度明显加大,特别是在政策引导下,银行贷款明显发力,小微、民营企业对贷款依赖程度加深,融资渠道有待拓宽。

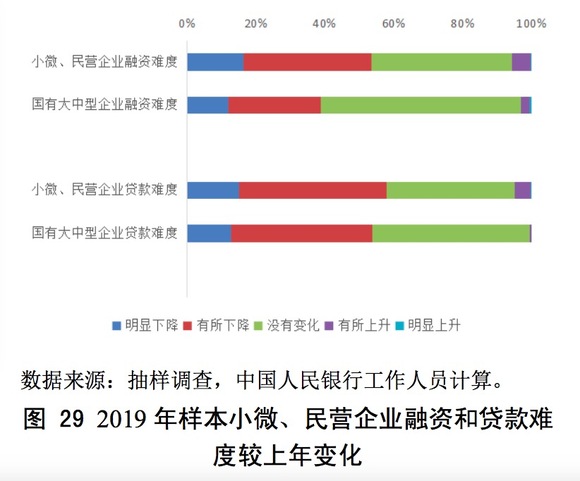

报告称,截至2019年底,银行贷款占小微、民营企业全部融资的平均比重高达87% ,较上年末提高10个百分点。超过半数的小微、民营企业表示获得银行贷款的难度较上年下降,但也有约4成的小微、民营企业表示融资难度基本不变。

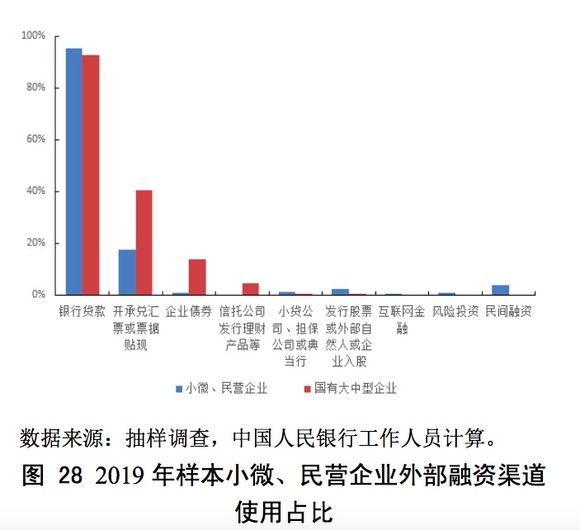

总体上,95%的小微、民营企业通过银行贷款融资,其次为票据融资占比18%,其余渠道占比均不足5%。(注:企业可同时选择多种渠道融资,因此各渠道占比加总百分比超过100%。)

央行的分析是基于今年2月对全国范围内957家样本企业的调查。从企业规模看,参与调查的小微企业有629家,占比66%;从企业所有制看,民营企业有732家,占比 76%;小微、民营企业合计(剔除重复企业后)804家,占比84%。

央行指出,当前小微、民营企业融资渠道有待拓宽,融资担保机制也有待完善。为此,下一步将丰富多层次资本市场,增强债券市场融资功能,丰富债券风险缓释工具,为小微、民营企业直接融资创造更好条件。

央行还提到,在缓解小微、民营企业融资难融资贵的过程中,受信息不对称等因素影响,商业银行拓展小微、民营企业首贷户的能力还有待加强。部分金融机构在服务小微、民营企业方面存在“掐尖” 现象。 金融服务质效有待进一步优化。

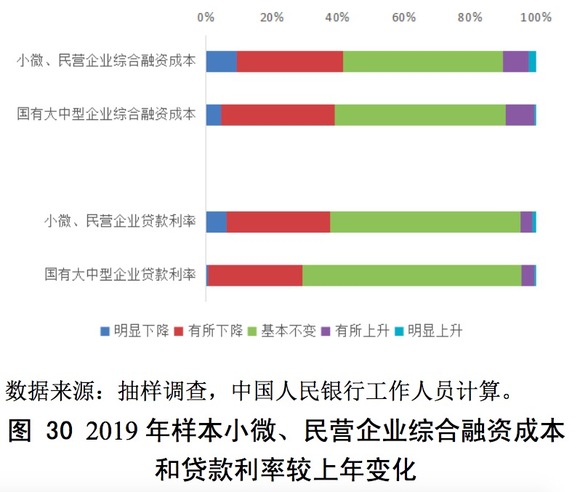

此外,部分企业息外费用仍有一定下降空间等问题等。调查显示,小微、民营企业的贷款综合成本中费用占比相对较高,高于国有大中型企业,仍有一定下降空间。

以下为报告部分内容:

95%的小微、民营企业通过银行贷款融资,其次为票据融资占比18%,其余渠道占比均不足5%,民间融资4%、股票2%、债券1%、风险投资1%。小微、民营企业获得银行贷款广度和深度有所提高,获贷企业数量同比增长11%,银行贷款余额占全部融资余额平均比重达87%,较上年末提高10个百分点。

在调查中,认为总体融资难度较2018年明显下降、有所下降、基本不变、有所上升的小微、民营企业占比分别为 17%、37%、41%、5%。认为获得银行贷款难度较2018年明显下降、有所下降、基本不变、有所上升的小微、民营企业占比分别为 15%、43%、37%、 5%。

反映融资需求满足程度超过、基本满足、略低于、远低于实际需求的小微、民营企业占比分别为5%、75%、17%、3%。企业授信额度使用率整体较高, 用信率为80%以上、50-80%、50%以下区间的小微、民营企业占比分别为81%、15%、4%。

小微、民营企业综合融资成本较2018年明显下降、有所下降、基本不变的企业占比分别为10%、32%、48%,另有8%和2%的企业反映有所上升和明显上升。综合融资成本区间在6%以下、6-8%、8-10%、10%以上的企业占比分别为53%、36%、7%、4%。 银行贷款利率较上年下降的企业占比为37%,较上年基本持平的企业占比为58%,总体稳中有降。

有54%的小微、民营企业表示融资环境改善, 高于国有大中型企业的这一占比(39%)。此外,有42%的小微、民营企业表示融资成本下降,高于国有大中型企业的这一占比(39%)。