肉类帝国扩张史。

图片来源:Pexels

文|35斗

说起人造肉,你也许很难想象,这场由Beyond Meat掀起的全球热潮会扩散得如此迅速,这里面除了现代信息高速发展之外,也许还存在着另一种产业变革的因果关系。正是对这种因果敏锐的洞察力,全球的头部产业做出一系列动作,数不胜数的产业变革聚焦在人造肉发展上。

根据《财经》的整理,全球前20大肉企中四分之三的企业都已深入植物肉领域;甚至巴克莱证券的农业分析师团队认为,人造肉的市场规模在未来十年可以达到1400亿美元,占全球肉类市场的10%。即使是在中国市场,这一数字也将达到千亿级。

如此可观的发展市场,作为传统行业里的头部企业——泰森食品当然不会放过,但聚焦泰森食品的发展,仅凭他们对Beyond Meat的投资动作就对泰森下断论是片面的。本次35斗带你回顾泰森食品完整的发展史,对于企业发展,泰森多维度切入行业的策略,无疑是帝国的快速发展根基,而未来,泰森还能否稳坐产业龙头,似乎在此一搏。

回到1935年,当John WTyson在阿肯色州创立泰森,几乎没有人能想到它如今会发展出如此庞大的体量。毕竟公司诞生之初只是一家肉鸡配送公司,这样的企业在当时的肉鸡行业的孵化结果里并没有显得太过起眼。

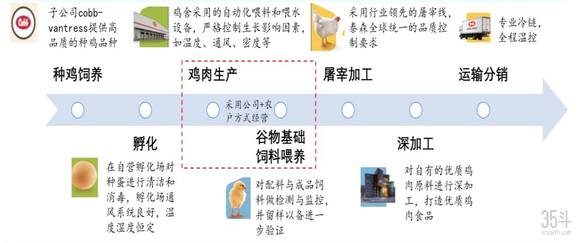

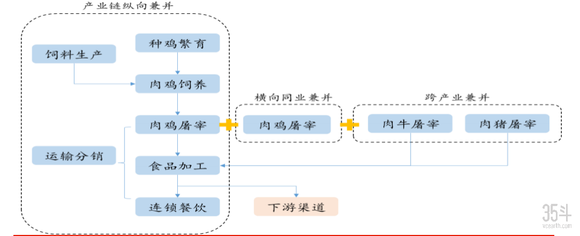

直到20世纪90年代,企业基于肉鸡产业链进行扩张,泰森食品也终于完成了从种鸡繁育、饲料生产、养殖、屠宰加工到物流运输、食品制造完整的垂直生产体系建构,同时也开始尝试涉足猪肉、牛肉加工领域。到2001年,泰森食品收购IBP公司后,成为世界上最大的猪肉、牛肉供应商之一,这个庞大的行业帝国终于伫立在行业巅峰。

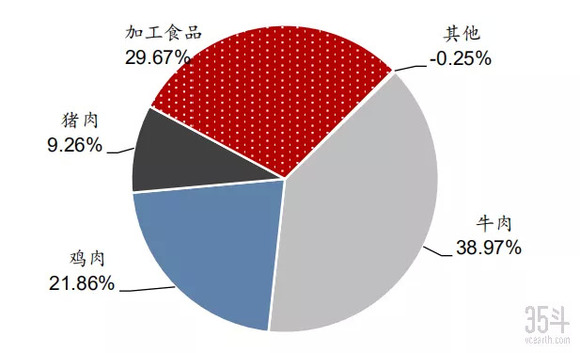

图:2019年泰森食品四大业务利润占比

数据来源:公司年报,华泰证券研究所

到如今经历了三代家族经营的泰森食品,其主营业务已包括鸡肉、猪肉、牛肉、加工食品四个部分,据公司官网数据,泰森食品占据了美国肉制品市场超过五分之一的份额。

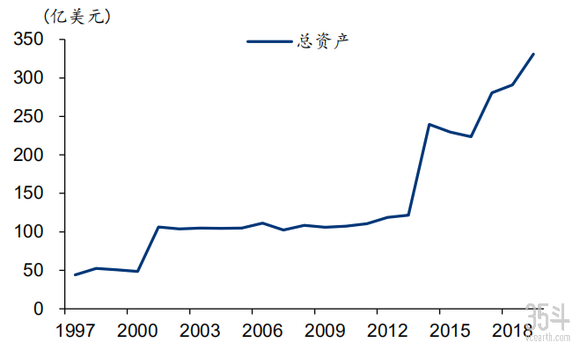

2019财年(2018年9月29日-2019年9月28日),公司总资产达到330.97亿美元,总营收达到424.05亿美元,截止2019年9月28日,泰森食品雇员约为14.1万人,产品销往世界145个国家和地区。

图:泰森食品总资产变化曲线

数据来源:公司年报,华泰证券研究所

在20世纪初,美国的肉鸡产业发展充满生机,泰森食品以肉鸡配送切入市场,这次充满生机的大发展一直处于相对稳定的优质发展期,在行业生产率不断提高,产能不断扩张,消费者对鸡肉偏好提高的大环境下,泰森食品不再满足于只做配送,第二年泰森购买了一家雏鸡孵化场,开始正式进军肉鸡养殖业务。

此后泰森便开始顺应时代的大举扩张版图。收购饲料厂,避免上游饲料价格波动带风险;收购孵化场、种鸡鸡舍,充分把控肉鸡养殖关键环节;并购食品加工企业,使得鸡肉能够以加工食品的方式进行出售,获得更高的毛利率。

图:泰森食品肉鸡全产业链速览

数据来源:公司年报,华泰证券研究所

这样垂直精准的并购事件大大加速泰森在鸡肉产业上全链垂直的铺排,直到1989年对Holly Farms的并购,更使其登顶肉鸡屠宰加工龙头,以庞大的规模压制行业竞争者,获得优先发展的规模优势。

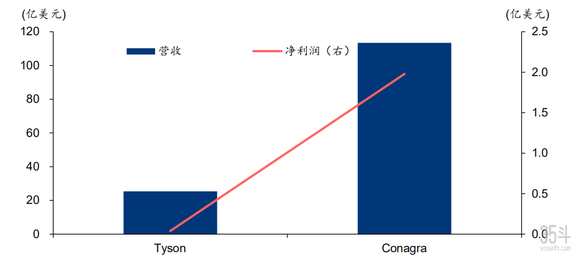

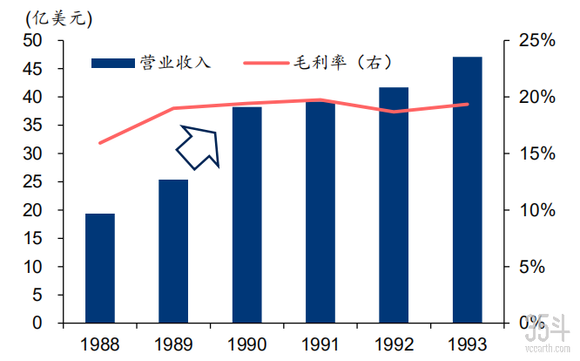

图:并购Holly Farms,泰森与竞争对手的体量差异对比

数据来源:公司年报,华泰证券研究所

泰森当时的肉鸡加工业务已非常优秀,但与并购对手Conagra在规模上相差甚远,因此这场并购在已经拥有较大食品加工业务规模的Conagra看来志在必得。Holly Farms竞价现场,双方的出价从52美元每股一直抬高到70美元每股,历时整整一年的竞争双方都使出浑身解数,甚至还在法庭上进行了数次交锋。最终泰森以每股70美元,总价14.5亿美元的价格击败了Conagra,收购了Holly Farms。这次以小博大的并购充分展示了泰森在并购上的决心。

图:收购 Holly Farms 后泰森迎来营收和毛利率双增

数据来源:公司年报,华泰证券研究所

此后,泰森依然不断通过并购手段扩张其在肉鸡产业的版图,但此刻双链并行发展的另一策略却转向了肉猪、肉牛加工业务,作为一体化、集中化的肉鸡产业龙头,开始初步尝试肉蛋白领域的横向扩张。

直到2001年,看好了当时世界上最大牛肉屠宰加工商和第二大猪肉加工商——IBP股份的泰森,再次以每股30美元的价格拿下IBP 50.1%的股权,最终泰森付出总值32亿美元的现金和股票,并承担了15亿美元的债务。

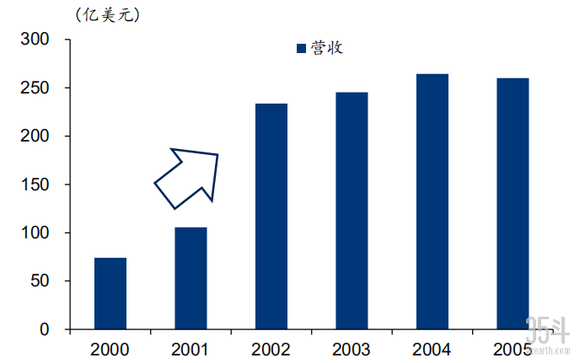

图:泰森收购 IBP 后营收变化

数据来源:公司年报,华泰证券研究所

此后,泰森每年获得超过100亿美元的牛肉业务营收和超过30亿美元的猪肉业务营收,但在当时短期看来,本次并购似乎并不尽如人意。

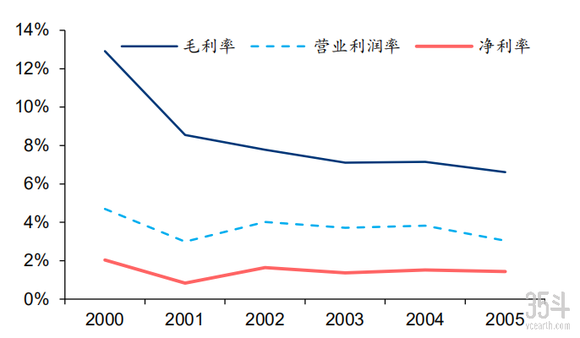

图:泰森收购 IBP 后盈利能力受到影响

数据来源:公司年报,华泰证券研究所

受到泰森当时加工规模的限制,IBP庞大的产能优势在未来5年内都没能得到充分的施展,反而使泰森背负了沉重的债务。可长远来看这次并购使泰森占据了美国30%牛肉市场,33%鸡肉市场和18%猪肉市场(统计来源:MeatIndustry2001),公司体量大幅度扩大,成为横跨鸡肉、猪肉、牛肉屠宰加工的肉蛋白供应巨头,也为其之后进一步的并购扩张埋下了伏笔。

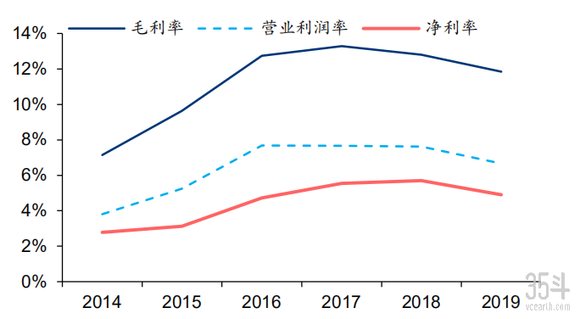

自泰森并购IBP以来,泰森的体量优势再次大幅上升,直到2014年泰森大体量变现在财务上,这种优势又一次凸显出来。同年6月,泰森以高出对手Pilgrim’s pride超10亿美元的优势,63美元/股,总额78亿美元的价格收购了主营快餐食品的Hill shire全部股份和债务。本次收购给泰森带来的将是一系列食品品牌的加持,而其中Hill shire旗下的两个子品牌Jimmy Dean和Hill shire Farm甚至占据了当时细分市场的最大份额,此类加工食品品牌链接泰森的传统肉蛋白供给产业,真正开启了泰森从育种,供应,加工到包装的网状产业链模式,泰森在品牌之路上的薄雾浓云逐渐消散,未来庞大的市场已经昭然若揭。

图:并购 Hill shire 后业务整体盈利能力得到优化

数据来源:公司年报,华泰证券研究所

图:泰森兼并的3种方式

从以上的回顾看来,泰森的发展之路永远无法避免的两个字就是“并购”。第一次通过并购Holly Farms,使其肉鸡屠宰加工的规模遥遥领先于竞争者,获得了规模优势,本次并购泰森的目标还保留在肉鸡产业;第二次通过并购当时的全球猪肉、牛肉屠宰龙头IBP,使其业务扩张在猪肉和牛肉屠宰板块,肉蛋白食品旗舰雏形初现;第三次,也是泰森集团历史上数额最大的一笔并购,即斥资78亿美元收购美国领先的包装快餐食品公司Hill shire,该笔并购迸发出巨大的产业整合效应,使得泰森的影响力触及消费端,真正开始向一家包装肉类消费品制造商转型。

如果深入研究会发现,擅长顺势而行的泰森又精妙地因势制宜,对于不同的细分产业领域,泰森一直把控着其间多维度策略的细微差别。

肉鸡产业在美国的蓬勃发展孕育出众多体量不同的企业,阶段性蓬勃发展的背后,等待着他们的将是密集的企业兼并。而在肉鸡产业领域,泰森的并购是从上至下的全产业链覆盖,且相比于其他肉鸡公司,泰森的兼并战略也更加坚决和彻底。

面对同行激烈的兼并竞争,泰森的企业并购计划在早期实行得并不容易,但兼并后规模的扩大,让泰森具有更大的能力进行进一步的扩张。在这场没有硝烟的战争中,市值较大的泰森往往能够在竞争中获胜,几次关键性的并购后,泰森与美国其他肉鸡公司真正拉开了差距。

此外,泰森食品公司并购后实行精简财政的方针,将之作为必备的配套措施,使得并购之后能够节省冗余的支出,充分实现协同效应。泰森食品非常明确“以产业兼并促整合效应”的目标,每次重要的并购中,公司都会对该过程节约的成本进行预测并核算,并积极采取措施促使产业整合效应的实现。

2017年起,泰森食品正式实施了针对全公司的、长期性的组织重构工程“财政瘦身计划”,旨在促进产业整合、提高组织效能、减少运营成本。

对于猪肉、牛肉养殖成本远大于肉鸡这类的禽畜,泰森食品在布局上不再参考之前对鸡肉产业的全产业链式切入手段,而是将主要的扩张业务放在中下游产品加工商。

图:泰森的猪肉、牛肉业务加工

泰森的牛肉业务主要集中于屠宰加工环节,并未涉足养殖领域。其原材料即活畜的供给来自于三种渠道:

1)同独立养殖场直接购买;

2)在现货市场上购买;

3)同养殖户签订风险共担的协议;

产品主要为牛肉分割品和即烹牛肉,部分直接供给终端零售,部分作为泰森集团食品加工业务的原材料,部分销售给其他肉类加工企业或餐饮部门。

跟牛肉业务类似,猪肉业务主要以屠宰加工为主,生猪以多种方式从养殖户或现货市场上购买。但细微的差别在于,泰森也会饲养少量的断奶仔猪销售给养殖户,以及很少部分的生猪供给屠宰部门。

称霸美国肉蛋白供应市场的泰森不甘于此,新一轮的食品品牌兼并进行得如火如荼,而这些深入食品加工的品牌企业正好链接泰森的传统肉类供给业务,成为其屠宰场加工业务上进一步细化的延伸链条。

起初,泰森的旗下食品品牌业务主营大多都是制作鸡肉块、各类肉制品零食等;在其业务扩张至猪肉、牛肉屠宰加工后,泰森在食品加工的并购上也开始收购香肠、三明治等以猪肉、牛肉为原材料的食品企业,食品加工产业链延伸充分配合其优势业务,发挥协同效应。

图:泰森旗下各个品牌系列

当前Tyson一共拥有38个子品牌,其中除了Tyson和IBP外,其他品牌都供应深加工的肉制品以及食品。

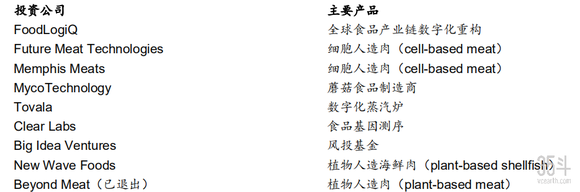

把握市场的泰森在2016年亮出了一招新的策略——设立泰森风投基金,此后“兼并”不再是泰森扩张路途中的唯一词汇,“企业孵化”成为泰森目前的新关键词。

图:泰森风投基金所投企业详情

泰森风投基金重点投资于与泰森肉蛋白食品主业相关的,且具有“突破性意义”的初创企业。为了实现投资标的与肉蛋白食品主业充分共振,泰森风投充分关注这些企业三个属性:

1)能否通过技术提高运营效率;

2)能否提升可持续发展水平;

3)能否提高运营和供应链的安全性;

这一基金的投资策略同样反映了泰森聚焦蛋白食品主业,追求产业整合效应的整体战略:一方面,泰森作为美国最大的肉蛋白食品供应商,如果是产业链内部的企业,除了资金外,泰森能够在市场、渠道、业务拓展等方面为目标公司赋能,促进目标公司成长,这种情形下,泰森公司投资退出后能够带来可观的投资回报;另一方面,关注蛋白食品领域的新技术、新产品、新业态也使泰森对市场前沿的最新动态充分敏感,提前布局,把握食品行业的前进方向,并利用初创企业的创新、技术等服务于泰森肉蛋白食品主业。

文首我们提到,泰森目前为大众所知的热点是以Beyond Meat投资人的姿态进入人造肉领域,该投资项目最初投资2300万美元获得股份,参考Beyond Meat上市时12亿美元的估值,据华泰证券研究所估计这笔投资回报约7900万美元,共获得其6.5%的股份,并于2019年4月Beyond Meat上市前退出。

泰森食品也将于今年推出其自身的人造肉产品品牌Raised&Rooted,不同于Beyond Meat单纯使用植物蛋白,Raised&Rooted系列产品还包括牛肉和豌豆蛋白混合的食品,能够提供更贴近肉类的口感。

不得不说,泰森集团对行业变革的洞察力从1935年沿革至今依然敏锐,此次投资可以看出泰森不再满足传统行业在发展时间上的限制,这个庞大的肉蛋白帝国在尝试把控时代最前沿的潮流,打破自己终将顺应时代衰落的结局,企图在新纪元里依然保持自己独霸一方的优势。

但泰森食品对于人造肉的看好绝不是在行业洪流里赌徒般全凭运气的押注行为,如果说两次投资著名人造肉企业Beyond Meat是泰森尝试脱离“传统企业”标签的先手,那么建立自己的人造肉品牌则预示着泰森对未来食品领域的变革已经有了较为明确的方向感。

从泰森的发展历程来看,似乎助力企业更快扩张的每一次转变都有一件相当值得玩味的资金事件伴生,或许此次对新兴产业——人造肉的青睐有佳,正是泰森面向未来,极具魄力的决策。如果后续方针不出意外,在新型食品行业,泰森的龙头地位会依然稳固,传统与新潮的双重加持或将帮助泰森食品达到一般企业短期之内难以企及的新高度。