优信在做了一系列减法,相继抛弃汽车金融、新车和B2C业务后,全国购已是最后的救赎机会。

文|彦飞

二手车电商优信(Nasdaq:UXIN)刚刚交出一份喜忧参半的年度成绩单。

1、

4月27日,优信发布2019年第四季度及全年业绩。2019年,优信营收达15.88亿元,增长140.9%;其中最核心的2C业务营收达13.474亿元,增长264.5%。

优信的基本商业模式是,提供覆盖全国的在线交易平台,同时充当二手车的买家和卖家,赚、取服务费。这笔钱在财报中主要体现为佣金收入和增值服务收入。

其中,前者按照汽车价格的一定比例向消费者收取;后者则包括保险、保修等增值服务费用。

2019年,优信2C业务的佣金收入达到7.114亿元,增长250.2%;增值服务收入6.36亿元,增长282.1%。两者合计贡献了84.8%的总营收。

营收猛增的基础是整个盘子的做大。2019年,优信全平台二手车交易量增至97,100辆,增长153.8%;交易总金额达到112.68亿元,增长155.3%。

此外,优信的定价能力也有所提升,佣金费率从4.6%提升至6.3%,增值服务费率从3.8%提升至5.6%。

值得注意的是,优信CEO戴琨透露,2019年第四季度,优信2C业务的综合费率已提升至11.7%,单车营收超过13,700元。

另一方面,优信同期的营收成本为6.893亿元,比上一年增长64.6%,明显低于营收增幅。成本增加的主要原因是员工薪酬福利的增加。

收入增速快过成本,直接结果是毛利润和毛利润率的大幅提升。2019年,优信毛利润为8.987亿元,增长274.1%;毛利润率从36.4%提升至56.6%。

此外,优信对于其他成本的控制也十分有效。

2019年,优信的销售与营销开支为11.85亿元,比上一年下降20.4%,总营收占比从225.8%降至74.6%;总务及行政开支为4.02亿元,下降62.4%;研发开支为1.4亿元,增长12.4%。

全年,优信经营净亏损达12.921亿元,相比2018年的24.884亿元收窄48.1%;不计股权激励费用,优信非美国通用会计准则(Non-GAAP)调整后经营亏损为12.077亿元,同比收窄18.7%。

在财报中,优信将这些指标表现抢眼的原因归结于规模效应、运营效率提升、股权激励费用减少等经营层面的变化。

但在过去一年多里,优信通过一系列资本操作,将原先的“三驾马车”砍至只剩一个,或许才是这家公司开始回暖的关键因素。

2

与如今“All in 全国购”相比,戴琨的优信王国一度十分庞杂。

2018年6月底,优信登陆纳斯达克,成为中国二手车电商第一股。彼时,优信集团主要有三大块业务:B2B模式的二手车交易平台优信拍,B2C模式的优信二手车,以及与之相配套的汽车金融业务。

上市之初,三个业务板块共同支撑起了优信约30亿美元的市值。但在随后的近两年中,优信股价震荡下跌,从10美元以上下滑至如今的不到2美元,市值不足5亿美元。

2016~2018年,优信营收为8.25亿元、19.51亿元和33.15亿元,同期净亏损分别为13.93亿元、27.48亿元和16.713亿元,资产负债率分别为85.68%、95.5%和67.73%。

迟迟无法盈利,意味着优信必须获得资本市场的持续输血,寄望于最终击败瓜子、人人车等竞争对手,获取垄断红利。但是,2018年以来投融资市场趋冷,烧钱模式早已成为过去时。

更底层的危机隐藏在这家公司的收入结构中。

2019年第一季度,优信来自助贷业务的收入达5.74亿元,在总营收中的占比高达57.2%。此时的优信,与其说是一家二手车电商,不如说更接近一家互联网金融公司。

戴琨此前在接受媒体采访时直言:“优信最受挑战的,就是金融属性。”

在投资者眼中,互金公司的估值和想象空间,显然远不如面向万亿级市场的二手车电商那么性感。

而汽车金融业务不仅要求企业具备强大的风控能力,还有保证金的硬性要求,这对于一直“钱紧”的优信而言更是难以承担。

此外,过度依赖助贷业务,导致优信的工作人员在面向终端消费者时,有意无意地淡化了融资租赁的特殊属性。这种人为造成的信息不对称,最终引发许多消费纠纷,对优信的品牌形象造成严重的负面影响。

据《每日经济新闻》报道,戴琨在一次内部演讲中曾透露,2019年5、6月份,公司差一点倒闭。

终于,优信在2019年7月宣布,将助贷业务转手给58同城旗下的Golden Pacer公司。优信除了获得后者的部分股权和1亿美元现金外,还将从此不必再承担保证金和信贷坏账风险。

放弃汽车金融业务,导致优信在几个季度内的营收规模同比下滑。但从盈利角度来看,这笔交易让它受益良多。

根据最新财报,2019年第四季度,优信经营净亏损高达5.855亿元,同比扩大59%。但这主要是历史助贷业务的担保责任和信用损失拨备所导致,共计4.413亿元;排除这两项的影响,优信的经营净亏损为1.443亿元,环比大幅收窄,距离盈亏平衡更加接近。

由于助贷业务已在去年11月完成剥离,因此与其有关的亏损并不会直接影响优信的现金流。

事实上,若优信仍将这块业务握在手里,那么随着2019年下半年以来有关贷款和催收监管政策的出台,其逾期率势必上升,曾经的现金牛将很快成为烫手山芋。

到了今年3月25日,优信又将利润微薄、增长缓慢的B2B业务卖给了58同城,换回1.05亿美元的救命钱。

舍弃赖以起家的优信拍,情感上固然可惜,但对于完全押宝全国购、同时又十分缺钱的戴琨而言,也只能忍痛割爱了。

更何况,全国购虽然仍在高歌猛进,但在新冠疫情和车市转冷的双重压力下,优信并不能对它的短期“钱景”怀抱过高期望,节衣缩食理所当然。

3

一家企业能否活到最后,不仅要看个人的努力,更要重视历史的进程。

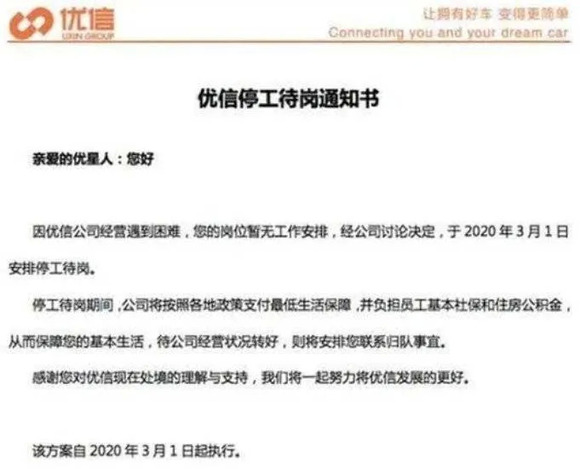

就在优信卖掉B2B业务二十多天前,许多员工收到了一封“停工待岗通知书”。

通知书的措辞非常直白:

“因优信公司经营遇到困难,您的岗位暂无工作安排,经公司讨论决定,于2020年3月1日安排停工待岗。”

彼时媒体报道称,“停工待岗”的员工遍布各个部门,只能收到每月一两千块的最低工资。还有一些员工被“短期降薪”,降幅按职级高低从20%至40%不等。

在今天发布的2019年业绩公告中,优信CFO曾真谈及此事,称为了应对2020年的困难开局,公司已经采取了一系列措施,包括调整工作量、允许员工远程办公、严控成本和开支等。

“困难”其实并不足以形容车圈如今的局势。

在结束了二十年的高速增长后,中国车市自2019年转而向下,一头撞上新冠疫情,直接进入“地狱难度”。

有优信员工向媒体透露,此前公司日均交易量达300多辆。3月份,在疫情的影响下,这一数字萎缩至80多辆。

优信方面从未证实这一数字。但从出售优信拍、削减员工工时等举动来看,这或许并非空穴来风。

至今仍未结束的新冠疫情,不仅挤压了消费者的购车能力和意愿,更让各大主机厂纷纷降价以提振销量,二手车最重要的性价比优势被整体削弱,导致二手车市场的下探深度明显高于新车。

根据中国汽车流通协会的数据,全国疫情最严重的的2月份,全国二手车销量同比下滑逾91%,明显高于新车市场约80%的跌幅。

优信在财报中指出,新冠疫情对业绩的影响将贯穿第一季度,甚至有可能延续到第二季度。

此外,公司尚有一部分历史助贷贷款尚未转移给Golden Pacer公司,疫情可能导致借款人偿贷能力受限,公司已经对相关信贷损失做了充分估计。

优信预计,2020年第一季度来自持续经营业务的收入将介于8000万至8500万元之间。相比之下,2019年第一季度优信总营收10亿元,其中2C业务营收8.8亿元。

不到1亿元的业绩指引,无论是环比还是同比来看都并不理想。

周一美股交易中,优信股价高开低走,一度上涨约7%,随后下探至1.4美元左右,跌幅接近4%。

优信在做了一系列减法,相继抛弃汽车金融、新车和B2C业务后,全国购已是最后的救赎机会。

而对于这家股价长时间在谷底徘徊、债务规模高企的公司而言,融资渠道逐渐稀少,拥有的战略选择已经不多。戴琨的真正考验,才刚刚开始。