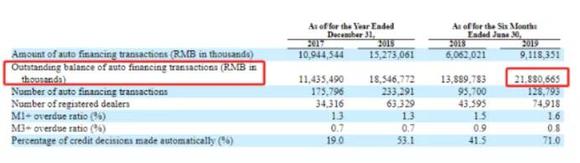

数据显示,新网银行2019年未经审计的营业收入26.67亿元,同比增长99.8%;利润总额12.92亿元,同比增长151.5%;净利润11.24亿元,同比2018年的3.68亿元增长205.4%;同时不良贷款率飙升到了0.61%。

文|一视财经 克拉

编辑|西贝

一视财经消息3月24日,新网银行披露2020年度同业存单发行计划,拟发同业存单34亿元,首次以同业存单形式展开同业业务。值得注意的是,在此计划中披露了2019年最新财务数据。数据显示,新网银行2019年未经审计的营业收入26.67亿元,同比增长99.8%;利润总额12.92亿元,同比增长151.5%;净利润11.24亿元,同比2018年的3.68亿元增长205.4%;同时不良贷款率飙升到了0.61%。

除此之外,新网银行的2019过的格外艰难。作为昔日三大互联网银行之一,新网银行独辟蹊径,成为了首家涉足网贷资金存管业务的互联网银行,也曾因此一时瞩目,其资金管存服务平台数量在2018年攀至行业第一。

昨日因,今日果。随着P2P发生集中暴雷,监管日益趋严,网贷出清潮不断涌现,各银行逐渐收紧甚至退出网贷资金存管市场。而作为昔日号称“万能连接器”的新网银行深受其累,合作伙伴接连暴雷,其中不乏有引起行业震动的美利车金融、轻易贷等大型平台。

雪崩时,没有一片雪花是无辜的。激进之下,这也是新网银行需要反思的地方。

随着一桩桩网贷平台暴雷事件,新网银行也因此名誉受损、投诉不断。

首当其冲的就是踩雷美利车金融。此事件被称为“1105”特大涉黑网络套路贷案件,抓获人数达到创纪录的1600余人。有业内人士称,这可能是P2P史上最大规模的抓捕行动。案件涉及主体有用分期与美利车金融属于同一创始人刘雁南手中的“同胞兄弟”。拔出萝卜带出泥,随着刘雁南被捕,美利车金融赴美上市的计划被迫搁浅,而身为美利车金融资金端“护法”的新网银行也难逃追责。尤其招股书中还特别指出,“新希望旗下新网银行是美利车金融重要的融资合作伙伴。”

2019年12月13日下午,河北省最大P2P平台轻易贷被立案,此为新网银行另一合作伙伴。据公开报道,轻易贷占据河北90%网贷市场,截至2019年5月,逾期金额2.09亿元,金额逾期率2.31%,项目逾期率3.26%。值得关注的是,就在7月,轻易贷还曾宣布将要迁址北京。然而一个月之后,因轻易贷深陷兑付危机,开元金融创始人、轻易贷实际控制人李勇变卖核心资产,来应对轻易贷的投资人兑付。

事实上,自网贷行业陷入出清期以来,新网银行合作的数十家平台均已暴雷或被立案侦查。OK贷、利民网、钱庄网等网贷平台均未能幸免。

根据2018年10月30日,中国互联网金融协会信披系统“资金存管”一栏中新网银行的网贷存管信息涉及网贷平台103家。目前,网贷平台几乎全军覆没,对新网银行影响很大。

因风波不断,新网银行被指偏离普惠初衷,成为现金贷提供商。

新网银行与网贷机构合作时,可在同业拆借市场获得资金,给资金成本过高的网贷机构提供资金直投。

作为一个需要流量的万能连接器,新网银行还和蚂蚁借呗、拉卡拉、来分期、美团、优信等贷款平台等合作,而这些平台的共同特征就是没有金融牌照,新网银行在其中的责任模糊,从一定程度上成为一些平台非法P2P的放大器、打擦边球现金贷的保命符。

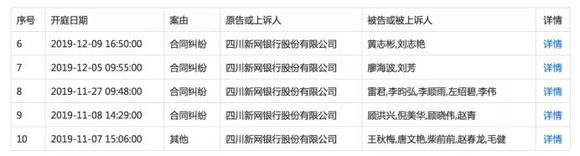

新网银行更因合作平台涉及砍头息等问题被标记为投诉对象,根据启信宝信息显示,2019年新网银行诉讼暴增。

新网银行的明星产品“好人贷”,可以提供1万元至30万元的贷款,最高放款额度可以达到50万元,按日计息,随借随还。“好借、好还、好省心”的传播和一家P2P公司合作一家消费金融公司并没有什么区别。而且,在借款的过程中,并没有要求提供消费场景、消费的发票证明等。

深究之下,新网银行首席运营官刘波曾向媒体表示,滴滴的滴水贷,背后是新网银行的好人贷。滴水贷曾被指以疑似“打擦边球”的形式在鼓励“以贷还贷”。后被爆出在深圳市监管部门官方公示的良性退出网贷平台名单中露出。

新网银行之所以对P2P平台如此热情,与其面临的竞争形势和经营策略相关。新网银行有着不错的互联网属性,但小米等公司,用户体量和公司实力都与阿里腾讯有着不小的差距。

互联网三大巨头银行之中,网商银行有蚂蚁金服加持,获客吸金能力不俗,同时背靠淘宝、天猫,贷款客户也不少,发展态势良好;微众银行靠着腾讯的大社交生态,微信支付协同的威力也不可小觑。相较之下,新网银行先天缺乏金融基因、场景流量不佳,要想有所作为,必须另辟蹊径。

恰好新网银行成立的 2016 年底,正是 P2P 经过多年摸索发展,存量资金近万亿,向好阶段,而 P2P 资金存管业务网商银行和微众银行又都不屑过问,新网银行则看上了这块蛋糕。

正应了那句:“君子生非异也,善假于物也”。在网贷行业高歌猛进的那段日子,新网银行不办理最简单的存款业务,没有营业网点,没有客户经理,仅靠资金存管业务撑起半边天。据公开数据显示,新网银行资金存管业务的接入费为20万元(2017年的价格)。此外P2P平台还需根据业务量缴纳服务费(按年收取),包括存管费用(交易量的0.05%)、提现费(每笔缴纳1元)、交易费用及业务保证金等。

得益于这种开放银行平台化的战略打法,随着新网银行开放了300多个API,合作伙伴总数也超过了400家。规模化效应开始显现,净利润逐渐攀升。由此可见,网贷资金存管业务是新网银行的“摇钱树”。

但劣势也很明显。新网银行过度依赖对外合作,通过“万能连接器”获取用户数据的优势并不突出。而且开放银行模式类似联合贷款的模式,也备受监管规范。

于是,才有了今天的局面。新网银行实际上已经沦为P2P存管大行,其业务大都陷在灰色地带的浑水中,被称为“披着合法普惠金融外衣的P2P和现金贷银行”。

随着监管趋严,存管业务收紧,新网银行急需新的盈利点。问题在于,如今P2P几乎全军覆没,新网银行是否能够全身而退?未来的业务在哪里呢?

标榜自己“用全新的开放银行模式让普惠金融落地”的口号仍在,新网银行未来之路还需要饱受市场的残酷考验。日前,新网银行董事长赵卫星获选“2019四川十大经济影响力人物”,其话语犹在耳畔,“今后,我们将围绕数字普惠这一愿景和使命继续努力,让‘人人都有云授信’这一普惠金融的终极愿景成为一个透明的、可以触摸的未来。”