被质疑向控股股东输送资金。

图片来源:摄图网

记者 | 赵阳戈

新华锦(600735.SH)的一波操作让人看不懂。

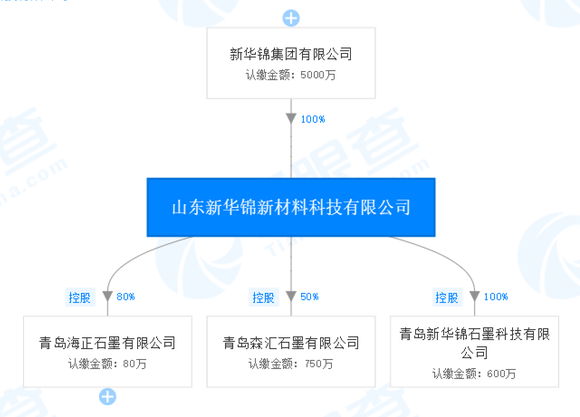

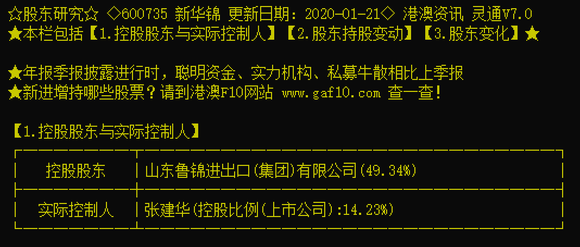

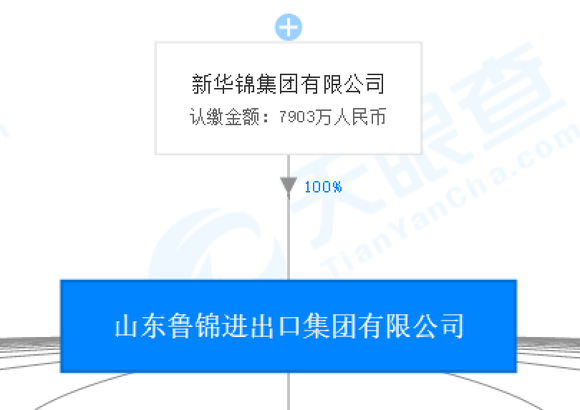

2月8日新华锦称,拟以自有资金4075万元向关联方山东新华锦新材料科技有限公司(下称新材料公司)购买其持有的青岛森汇石墨有限公司(下称青岛森汇)50%股权。由于新材料公司为新华锦控股股东山东鲁锦进出口集团有限公司的母公司新华锦集团有限公司(下称新华锦集团)的全资子公司,是上市公司的关联方,按照《上海证券交易所股票上市规则》等相关规定,此交易构成关联交易。据新华锦描述,该交易无需股东大会审批。

资料显示,青岛森汇成立于2008年4月28日,注册资本1500万元,截至2019年9月底的净资产-2065.17万元,2019年前三季度的营业收入为1898.92万元,净利润为-454.94万元。实际上,青岛森汇2017年和2018年也是亏损的,亏损额分别为913.29万元和814.23万元。

根据相关评估报告,青岛森汇的股东全部权益评估价值为人民币8159.04万元,增值额为10224.26万元,增值率为495.07%。50%的股权对应自然就是4075万元。那为何对一家资不抵债且连续亏损的公司,新华锦会有兴趣?

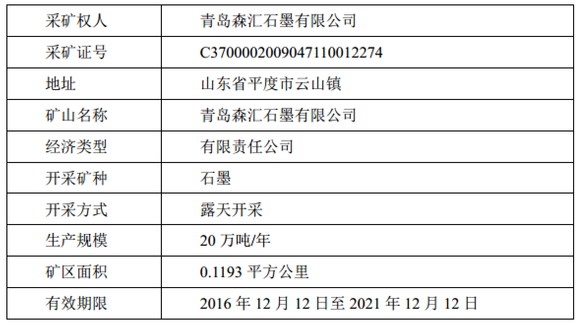

对新华锦来说,着眼的,是青岛森汇目前拥有的一项采矿权。公告显示,该矿矿种为石墨,矿区面积0.1193平方公里,据测,矿区范围内保有石墨矿石量244万吨,矿物量16万吨,采矿权有效期为2016年12月12日至2021年12月12日。

不过,疑惑也在这里。此采矿权是青岛森汇2009年4月受让所得,但收购矿业权后,矿山一直处于停止开采状态。当然,在2015年3月时,也曾进行过短暂的开工准备工作,但2015年11月青岛森汇的《安全生产许可证》到期。待到2016年12月青岛森汇换发新的《采矿许可证》后,又因平度市旱情较为严重,生产用水无法足量供应,当时青岛森汇没有上线循环用水设备,导致一直无法启动生产。一直到2019年,青岛森汇在11月18日又取得安监部门核发的《安全生产许可证》,并预计2020年4月1日进行试生产。

也就是说,这矿从头到尾都没开采过,虽然有开采预期,但也不能确定进度能完全按照预期的剧本演。对此新华锦也有顾虑,为维护股东利益,根据新材料公司出具的业绩承诺,青岛森汇2020年、2021年及2022年将分别实现净利润730万元、815万元、910万元。这一切能顺利吗?

从半年报来看,新华锦的主营业务为发制品和纺织服装产品的生产加工及出口贸易,与石墨矿并没有交集,之所以进行收购,是为了“多元化发展”,新华锦认为这是进军石墨新材料领域的好时机。

有个问题是,在增添了新业务之后,新华锦又额外出现了同业竞争的困扰。鉴于新材料公司持有青岛海正石墨有限公司(下称海正石墨)80%的股权,新华锦集团承诺,为避免同业竞争,在海正石墨取得《采矿许可证》后的12个月之内,同意新材料公司将其持有的海正石墨 80%的股权转让给上市公司或无关联第三方;鉴于新材料公司持有青岛新华锦石墨科技有限公司(下称石墨科技公司)100%的股权,新华锦集团承诺,同意新材料公司自签署《股权转让协议》后30日内注销石墨科技公司。同时还有承诺:新华锦集团、新材料公司及其关联方控制的主体(上市公司及其控制的主体除外)未来不再以任何形式从事或开展与青岛森汇有同业竞争的业务。

收购一家关联公司,净资产为负,连续多年亏损,虽有一矿但未开采过,同时也增加了同业竞争的困扰。新华锦的这波操作自然也引起了监管层的问询。

上交所第一时间下达问询函,首当其冲就是质问此关联交易的合规性、必要性,要求公司说明包括新增同业竞争、后续无法开采的风险、是否有向控股股东输送资金的目的等问题;另外,此标的资产评估作价的公允性也遭到上交所的质疑,要求上市公司说明包括评估增值的依据和假设、《采矿许可证》续期及《尾矿库安全生产许可证》等的资金及时间成本、业绩补偿设计的合理性等问题。

按照上交所的要求,新华锦需于2020年2月15日之前披露此问询函的回复,公司会如何作答,拭目以待。