从8月到现在,中信证券内部最高经营管理机构执行委员会的8名成员中,已经有4人被要求协助调查,其中3人被公关机关采取刑事强制措施或接受调查。那么,曾经的“券商一哥”接下来会何去何从?

市场动荡背后,是更深层次的内幕。今年,A股波动异常剧烈,狂喜到狂悲,表面是市场如戏,背后是人生如戏。

20年间,中信证券躲过了市场的暴风雨,抓住了几次市场的大机会,成长为业内的后起之秀,再崛起为业内实力最为雄厚、盈利最丰厚的中国第一券商。如今却面临着前所未有的危机,接下来会何去何从?

从8月到现在,中信证券到证监会的一大批位高权重的人先后被带走接受调查。华尔街见闻记录如下:

8月25日,中信证券董事总经理徐刚等八人涉嫌违法从事证券交易活动已被公安机关要求协助调查。

5天之后,中信证券董事总经理徐刚、刘威,金融业务部负责人房庆利以及另类投资业务部总监陈荣杰四名高管因涉嫌内幕交易被依法采取刑事强制措施。

9月15日,中信证券总经理程博明、运营管理部负责人于新力、信息技术中心副经理汪锦岭等人因涉嫌内幕交易、泄露内幕信息被公安机关依法要求接受调查。

9月16日,中国证监会主席助理张育军涉嫌严重违纪接受组织调查。

此后,亦有消息盛传称证监会数十位官员被控制(未经证实)。

梳理一下,不难发现,目前中信证券内部最高经营管理机构执行委员会的8名成员中,已经有4人被要求协助调查,其中3人被公关机关采取刑事强制措施或接受调查。有8名业务骨干被要求协助调查,其中4名被依法采取刑事强制措施或接受调查。

先看一下中信证券被带走的高层中职位最高的程博明:

程博明

程博明被带走,意味着公安机关对中信证券的调查已经触及到该公司的二把手层面。调查力度越来越大、涉及层级越来越高,也证明了此次事件的冰山全貌也许比想象中更深。

在中信证券,他是绝对的资深高层:

2001年加入中信证券,先后担任中信证券襄理、董秘、副总经理;

2005年10月,程博明开始担任中信证券常务副总经理,主持日常工作;(注意,程担任副总经理的时候,总经理的位置一直空缺)

直到2010年2月,程博明正式出任中信证券总经理

据2014年中信证券年报,程博明年薪576.66万元,拥有中信证券股票173.316万股。

生活中,他是个“外表儒雅的硬汉”:

身高180cm 以上;

酷爱运动,每天都会健步走10公里以上,常人难以跟上;

酒量过人。

他与外资空头Citadel、“妖股”神州泰岳、另一只“妖股”暴风科技等,有着千丝万缕的联系。

在程博明的履历里,有一段经历或许就是令他陷入漩涡的一大根源:

2009年前后,他曾担任中信证券子公司金石投资和孙公司中信联创的董事长,而中信联创正是外资空头“司度贸易”的设立者之一,中信证券此前被抓的汪定国则是司度贸易的中方董事。

在程博明担任金石投资董事长期间,公司在2009年与汇金立方同时精准入股了神州泰岳,而汇金立方的董事长正是某被查高官之子。两者入股后仅五月,神州泰岳即上市成功,并神奇的蹿升至创业板第一只百元股的王位,2009年股价最高达到240元。

2010年,金石投资又在另一“妖股”暴风科技潜伏成功,而暴风科技则在年中几乎完美复制了神州泰岳的疯狂走势。

司度贸易

7月31日,这家贸易公司被证监会勒令停止交易的24个账户

8月25日,中信证券8人被带走调查,其中另类投资部执行总裁汪定国为司度的“中方董事”。

这家公司是唯一被勒令停止交易的外资账户

注册地:欧洲卢森堡的国际贸易公司

创办方:中信联创(中信证券的孙公司)和国际对冲基金巨头——Citadel

创办时间:2010年2月

出资比例情况:Citadel以自有资金出资400万美元,占80%股权;

中信联创以自有资金出资(折合100万美元),占20%股权。

中信联创

全称:深圳市中信联合创业投资有限公司

大股东:金石投资(中信证券子公司,专业直投机构)

董事长和法人代表:程博明

潜伏暴风科技 携手“令公子”玩转创业板

据微信号“A股那些事儿”的A股君称,金石投资除了与国外对冲基金的关系“剪不断、理还乱”之外,还与一家“神奇”的公司——暴风科技深度勾连。

2010年,暴风科技引入华为投资、金石投资等国内资本,开始筹谋在国内上市,当时金石投资的“话事人”仍然是程博明。

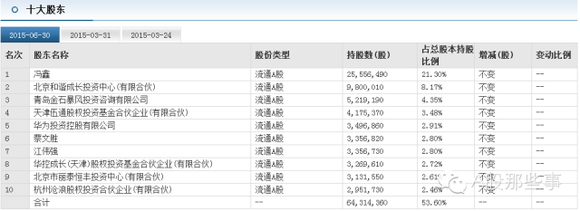

上表是暴风科技的十大股东表,其第三大股东青岛金石暴风投资咨询有限公司(“青岛金石”)正是金石投资于2011年11月22日全资设立的子公司。

从成立时间和企业名称可以看出,青岛金石是金石投资专为与暴风科技的合作而设立的,其成立后数日,即从金石投资手上以5000万元的代价承接了暴风科技约5.8%的股权。

而且,金石投资在暴风科技中似乎并非简单的财务投资人角色,除所持股份位列第三外,公司高级副总裁毕士钧同时担任暴风科技董事会秘书及首席财务官,并获授公司限制性股票777,600股,按照公司9月15日收盘价74.9元估算,该部分股权价值接近6000万元。

如果要评选2015年十大妖股,暴风科技绝对能名列前三,但要论妖气指数,恐怕还是要输给2009年的第一妖股“神州泰岳”,它也是当年创业板的第一支百元股。

神州泰岳的背后同样有金石投资的身影,而金石投资潜伏神州泰岳同样是在程搏明担任董事长的时候发生的。

2009年5月18日,汇金立方、金石投资分别以13.2元的价格认购神州泰岳270万股、210万股。金石投资是中信证券的全资子公司,中信证券也是神州泰岳IPO的保荐人。而汇金立方的董事长正是某被查高官之子。

仅仅5个月之后,2009年10月30日,神州泰岳在深圳上市,股价从100元飙升到了240元!金石投资狂赚1800%。之后,神州泰岳股价持续价值回归,但至第一波次原始股解禁时,神州泰岳复权价格依然在100元左右。

经济学家刘纪鹏曾评论称,券商一般都以5~8倍甚至更低的市盈率进行直投,而创业板上市公司发行平均市盈率常年在60倍之上,在短时间内产生至少10倍以上的暴利。因此,券商直投模式被人们称为“嗜血的投资”,严重破坏了资本市场的投资生态。

金石投资2009年实现净利1.3亿元。而到2014年底,其利润总额已经增长到20.24亿元。但讽刺的是,这些通过“做多”的来的钱却很可能被用来勾结境外势力“做空”。

上述经历对程搏明的意义可以说非常重要,正是在其担任中信证券常务副总经理及金石投资董事长的几年时间内,中信证券谈成不少的项目,业务突飞猛进,“成绩”突出,因此程在2010年才被正式任命为中信证券总经理。

徐刚于1998年加入中信证券,曾在资产管理部、金融产品开发小组、研究部和股票销售交易部等部门担任高级经理、副总经理和执行总经理,也曾担任中信证券研究部、股票销售交易部行政负责人。他于1991年获中国人民大学国民经济计划学专业经济学学士学位,并于1996年及2000年分别获得南开大学政治经济学专业经济学硕士及经济学博士学位。

8月18日,中信证券内部宣布了最新的高管分工安排,原负责中信证券资管业务部的刘军接手经纪业务,同时负责经纪业务和资管业务。原来负责经纪业务和研究业务的徐刚分管中信证券后台、IT以及清算业务,同时还继续分管研究业务。

根据中信证券年报,徐刚2014年薪酬为502.42万元,拥有中信证券股票87万股。

刘威今年46岁,是中信证券金融市场管理委员会主任,主要负责资本中介业务。8月25日从中信证券位于北京麦子店的办公楼被带走,多位中信证券员工目睹,“双手放在前面,上面搭着一件衣服”。

刘威1992年从中国政法大学经济法专业毕业,先在中国远洋集团总公司工作。他先后担任过中信证券债券发行承销部副总经理、债券业务线行政负责人、固定收益部行政负责人、投资银行管理委员会委员,还分管过投资银行管理委员会债务资本市场部。

“刘威是中信证券近年业务转型的领头人。”一位中信证券内部人士称,“在债券市场具有非常高的知名度。”刘威管理的部门是中信证券利润最高的部门。

中信证券2014年年报显示,刘威持有中信证券25.2万股,2014年的税前年薪541.12万元。

房庆利是中信证券董事总经理,证券金融业务线行政负责人,主管融资融券业务。1997年进入中信证券,先后在研究部、总经理办公室、交易与衍生产品部工作。在踏足金融圈前,房庆利是央行主管的《金融时报》的一名记者。

2010年初,房庆利开始带领团队建立中信证券的Prime Brokerage(经纪业务),业务覆盖内地和香港地区。据中信证券2014年年报,截至2014年12月31日,其融资余额合计721.26亿元,占市场份额7.03%,持续排名市场第一。特别是今年股市开始去杠杆以来,负责中信证券两融业务的房庆利更成为市场的焦点人物。

陈荣杰生于1980年,1998年考入清华大学经济管理学院国际会计专业,2002年免试保送该校会计系攻读博士学位,2007年毕业。陈荣杰现为中信证券另类投资业务部总监。

运营管理部负责人于新力,是原中信证券执行委员会委员、董事总经理徐刚的得力助手,从研究部起就追随徐刚。于新力IT专业出身,曾任中信证券研究部执行总经理,专注衍生品研究,一直在徐刚主导的互联网金融小组工作,曾获2007年新财富最佳衍生品研究行业分析师提名。在徐刚负责经纪业务线管理之后,于新力也进入经纪业务条线,负责后台管理运营,之后成为中信证券运营管理部负责人。于新力在2013年8月-2015年3月任中信期货(原中证期货)监事,2015年3月至今任中信期货董事。

信息技术中心副经理汪锦岭毕业于中央财经大学信息管理专业,后获得该校产业经济学硕士学位。2005年获得中国科学院院长奖暨冠名奖学金,同年获得中科院研究生院(软件研究所)博士学位。2014年3月,汪锦岭曾经在证监会机构部供职。今年3月11日,证券业协会召开互联网证券专业委员会成立大会,汪锦岭作为中信证券信息技术中心执行总经理成为委员。

近期的一系列遭遇,让夕日“券商一哥”中信证券感受到市场的冷酷。据财新记者称,处于风口浪尖的中信证券,其业务已受到严重影响。8月底以来,老客户转投其他券商、投行部门拜访客户遭遇闭门羹、被争抢IPO和再融资项目。

9月7日发布的中信证券财务数据简报显示,母公司6月的营业收入为45.5亿元,8月降至20.6亿元,净利润也从6月的23.7亿元降为8月的10亿元。

中信证券这一轮风波也受到了国际评级机构的关注,9月17日,三大评级机构之一的标普将中信证券和中信证券国际的评级列入负面信用观察名单,并表示“中信证券高层被警方调查、中国券商面临的行业风险上升以及中信证券对中国股市的风险敞口扩大,可能严重削弱其信用状况。”

成立于1995年的中信证券,最初不是业内呼风唤雨的角色,一直托庇于中信集团的强大背景才得以生存(中信证券第一、第二大股东分别是中信集团和中信国安集团,最初两者持股比例分别为32.55%和8.06%,后者是前者的全资子公司),根本无法与当年的第一梯队——国泰君安、申银万国、华夏、南方等老牌证券公司抗衡。当时,中信证券与广发、光大等证券公司一样,都算第二梯队,其主要原因就是规模小、网点少。

今年,中信证券很多业务都没有了往日“券商一哥”的风采。在股市行情利好的背景下,今年上半年中信证券经纪业务收入112亿元,虽超去年全年且同比增长近2倍,但落后于排名居首的国泰君安,后者同比增长3.5倍。中信证券在去年下半年就被国泰君安赶超。

在股票基金交易量上,中信证券也落后于华泰证券。2015年以来,中信证券股票基金交易量合计24.47万亿元,不足华泰证券的八成;中信证券的基金成交额仅1.3万亿元,不足华泰证券的四分之一;同时,华泰证券的经纪业务优势还在继续扩大。

自营业务和资管业务也是中信证券目前的“痛点”。在自营业务方面,虽然中信证券今年上半年的收益达135.8亿元,同比增长超2倍,但自营业务收益率仅为6.82%,被东海、太平洋、广大等证券公司远远甩在第33名,这可能与其风格偏保守、权益类投资较少有关;在资管业务方面,虽然中信证券今年上半年的资管业务收入以38.36亿元稳居业内第一,但其收入增长率和业务增长率均远低于业内总体水平。

此外,中信证券的融资融券余额目前已滑落至行业第四。截至2015年7月,中信证券的两融余额为760.30亿元,落后于广发证券、银河证券和海通证券。自去年10月以来,两融业务尤其是融资业务迅速增长,加速了市场对高杠杆的担忧,中信证券在信用业务上较早的进行了主动压缩。

今年1月16日,证监会对包括中信、海通、国泰君安在内的多家证券公司融资融券业务的违规行为进行了处罚。其中对中信证券采取了暂停新开立信用账户三个月、强制平仓等措施。中信证券整顿两融业务,对其两融余额有一定的影响。

在股票质押回购规模方面,2015年年初到目前,中信证券的交易量参考市值为1009.34亿元,占据8.82%的市场份额,较去年下降了3.5个百分点,略低于海通证券。目前有更多的竞争者进入这个市场。

截至9月17日,中信证券的市净率(PB)为1.34,市盈率(PE)仅为8.86,净资产收益率(ROE)(平均)为10.87,均低于同行业的海通、广发、国泰君安等证券公司。

本文整理自微信号“金融混业观察”、“A股那些事儿”以及华尔街见闻网站报道