在药品带量采购实施后,我国数量庞大的药企面临是否参与药品带量采购招标活动的残酷选择。

文|动脉网

上海市药品集采平台“上海阳光医药采购网”于2019年9月1日公布了《联盟地区药品集中采购文件》(简称“《采购文件》”),向除4+7试点城市外地区的药企发出药品集中采购邀请函。

2019年9月30日,国家医保局等九部门发布《关于国家组织药品集中采购和使用试点扩大区域范围的实施意见》(简称“《实施意见》”),对在全国范围内推广药品集中采购提出纲领性实施意见,旨在推动解决此前试点药品在“4+7”试点城市和非试点地区间较大价格落差问题,使全国符合条件的医疗机构能够获得质优价廉的试点药品。

以上述两份文件为标志,全国范围内进行药品带量采购的改革格局已基本奠定。

《实施意见》与《采购文件》实施后,各地开始陆续落地出台药品带量采购的地方版细则,包括《山东省落实国家组织药品集中采购和使用试点扩围工作实施方案》、2019年《甘肃省落实国家组织药品集中带量采购和使用工作实施方案》、《浙江省落实国家组织药品集中采购和使用试点扩大区域范围工作实施方案》等。

对于医药生产与流通行业而言,尽管之前已经有长达数年的吹风过程与心理准备,但是全国范围内正式实施药品带量采购仍然给整个行业带来了巨大的冲击,本文分析了该项改革举措对于药企的影响。

药品集中采购的历史由来已久,指多家医疗机构在自发或政府牵头的情况下集中进行招标采购,以招投标的形式购进所需药品的采购方式。而药品带量采购是药品集中采购的升级版,是指在药品集中采购实施过程中,兼顾药品中标价格和采购数量,在开展招投标或谈判议价时明确采购数量,药品企业针对具体的药品数量报价,从而更科学地实现以量换价、降低药品的采购价格。降价是药品带量采购的主要诉求点。

北京带量采购平台曾发布《关于国家组织药品集中采购试点答记者问》,在回答为什么我国要开展药品集中采购试点时,试点办负责人答复是为了解决人民群众看病贵的问题,让人民群众以比较低廉的价格用上质量更高的药品。

药品贵是我国医疗行业长期以来的顽症,特别是我国仿制药企业长期享受了不正常的高额利润,其他国家常见的原研药专利到期后,“专利悬崖”导致的销售额及利润落差也迟迟未在中国发生。

这导致了我国医药工业的落后,中国市场居然容纳了7000多家医药制造企业的生存,很多药品的批件都有上百家药企可以生产同一产品,造成了巨大的社会浪费。

在我国老龄人口比例快速上升的时代背景下,如果无法控制住药品(特别是用量大的普药)价格,则长远看势必造成医保基金巨大的支付缺口。因此,推行药品带量采购,挤压药品销售环节中的价格水分,在解决人民群众看病贵的同时,减少医保基金的支出,实现医保控费,是一项必然选择。

2018年起,我国在4个直辖市(北京、上海、天津、重庆)及7个副省级城市(沈阳、大连、厦门、广州、深圳、成都、西安)相继试点药品带量采购,业内将该等试点城市称为“4+7试点城市” 。

试点结束后,在“4+7”试点城市及已跟进落实省份执行集中采购结果的基础上,国家组织相关地区形成联盟,依法合规开展跨区域联盟药品集中带量采购,该等联盟地区具体包括山西、内蒙古、辽宁、吉林、黑龙江、江苏、浙江、安徽、江西、山东、河南、湖北、湖南、广东、广西、海南、四川、贵州、云南、西藏、陕西、甘肃、青海、宁夏、新疆(含新疆生产建设兵团)共计25个省份,联盟地区4+7城市除外。

由于河北省、福建省前期已主动跟进了带量采购,因此并未在此次采购联盟名单中。至此,药品带量采购已事实上扩展至港澳台地区之外的全国全部省市。

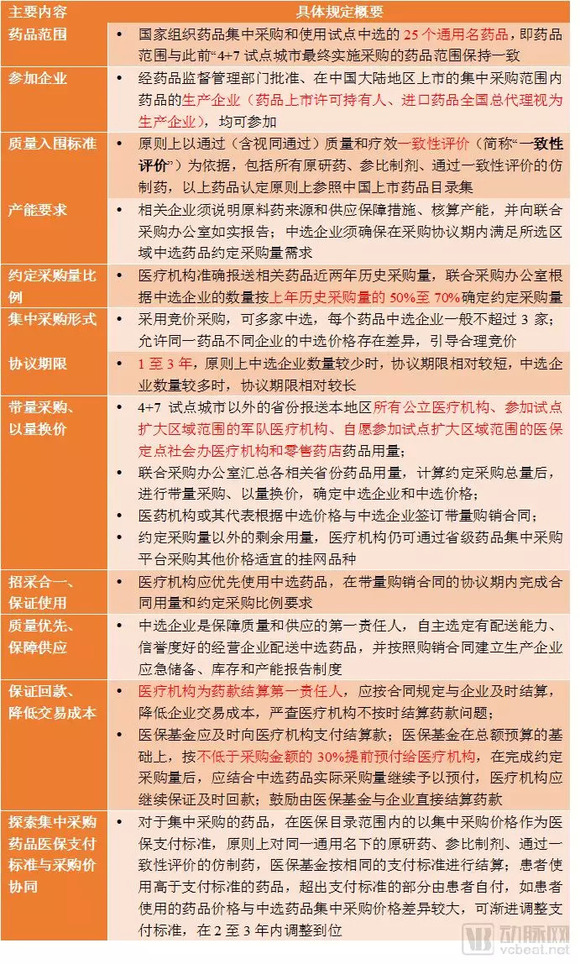

《实施意见》要求在全国范围推广药品集中采购和使用试点集中带量采购模式,以下为其主要内容:

除上述内容外,为保证医疗机构将根据集中采购协议的约定完成采购,《实施意见》还对医疗机构、医务人员提出了要求,要求建立医保经办机构与医疗机构间“结余留用、合理超支分担”的激励和风险分担机制,对因规范使用中选药品减少医保基金支出的医疗机构,当年度医保总额预算额度不调减,公立医疗机构医疗服务收支形成结余的,还可按照“两个允许”的要求,统筹用于人员薪酬支出,且要求将中选药品使用情况纳入医疗机构和医务人员绩效考核。

在药品带量采购实施后,我国数量庞大的药企面临是否参与药品带量采购招标活动的残酷选择。

我们先看一看参加招标的好处。为了鼓励更多药企参与投标,《实施意见》从以下几个方面进行了较为人性化的设计:

(一)扩大每个药品单品中标企业的家数,让集采的成果惠及更多药企

在4+7试点城市试点药品带量采购时,每个药品单品仅有一家中标企业,而《实施意见》将每个药品的中选企业修订为一般不超过3家。《采购文件》配套地根据中标企业地数量明确了相应地约定采购量市场份额。

具体而言,首年约定采购量实际中选企业为1家的,约定采购量为首年约定采购量计算基数的50%,实际中选企业为2家的,约定采购量为首年约定采购量计算基数的60%,实际中选企业为3家的,约定采购量为首年约定采购量计算基数的70%。次年约定采购量按该品种药品首年实际采购量按类似比例计算。

同一品种药品由多家药企中标,可避免单一药企中标后供应量难以保障的问题,尤其是本次带量采购中,各省报送药品用量的范围已不仅仅是本地区公立医疗机构的药品用量,还包括参加试点扩大区域范围的军队医疗机构、自愿参加试点扩大区域范围的医保定点社会办医疗机构和零售药店药品用量。

在药品用量计算基数提升的前提下,允许多家药企中标可缓解独家供货的压力。另一方面,我们理解,扩大中标企业数量,将使得采购成果能够惠及更多药企,特别是考虑超过百家药企已经登陆A股资本市场的情况之下,如果某家药企的主力品种没有中标,往往第二天的股价就开始大幅下跌。为了避免上市药企的估值中枢急剧下滑,实施2-3家企业中标是比较理想的方案。

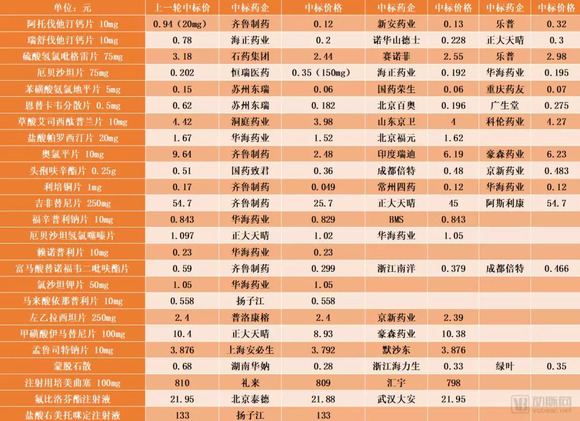

25个集采药品中标结果一览表:

从上述结果看,仅有4个产品是独家中标,8个产品是2家企业中标,剩余13个产品是3家企业中标。

(二)强调中标之后的采购回款速度,要求医保直接结算或者大额预付

药品带量采购之后,中标药品的利润率急剧下滑,某些产品的中标价格对比未实施集采之前甚至下滑了95%,药企固然可以通过裁撤该药品的销售团队等手段降低中标药品的销售成本,但是中标药品的总体利润空间确实非常低下。

在这种普遍低毛利的情况下,如果不按时给药企结算所供应药品的采购款(无论具体结算主体是医保基金或者医疗机构),可能会拖死一批中标药企。

根据今年9月25日国家医保局下发的《关于国家组织药品集中采购试点扩大区域范围答记者问》,药品带量采购于今年4月1日在4+7试点城市落地实施以来,截至今年8月底,25个中选药品采购量占同通用名药品采购量的78%,25个中选品种的30天回款率达到97%。

因此,如何进一步加快采购回款速度成为实施药品带量采购的关键,目前发展出上海模式与北京模式两种:

1.上海模式:医保与药企直接结算

根据上海集中采购承办单位上海市医药集中招标采购事务管理所(简称“上海承办机构”)发布的《4+7城市药品集中采购上海地区补充文件》中所附的《药品集中采购中选品种购销三方协议》,上海地区中选药品的货款将由上海承办机构分期先行支付至药品配送企业(购销三方协议签署后5日内向配送企业支付全货款50%、执行半年或采购量到50%时支付45%、预留5%用于清算),医疗机构每月15日前支付给配送企业上月1日至月末所采购的中选药品货款,集中采购中选药品发票经医疗机构确认后,配送企业在每月10日前将确认的发票金额支付至上海承办机构完成回款,药品生产企业与药品配送企业的结算由其自行约定。

上海地区的上述结算方式实际是探索医保直接结算,购销三方协议签署后先由上海承办机构直接向配送企业垫付资金,并同时督促、监测医疗机构及时回款,确保药企可及时收到货款。

2.北京模式:医保预付给医疗机构后由医疗机构与药企结算

根据北京市医疗保障局等部门联合发布的《北京市落实国家药品集中采购和使用试点工作实施方案》,北京地区要求医保基金按合同约定采购金额的50%提前预付给医疗机构,并督促医疗机构按期支付药款。该付款方式中医保基金未直接与药品生产企业或配送企业结算,而是直接预付给医疗机构,从而确保医疗机构有足够资金及时支付药款。

药品带量采购扩展至全国后,2019年10月24日,山东省人民政府印发了《山东省落实国家组织药品集中采购和使用试点扩围工作实施方案》,根据该文件,山东省将采用类似于北京的回款方式,即医保基金按不低于中选药品合同约定采购金额的50%先行预付给医疗机构,医疗机构不得拖欠药款。

两种模式下显然上海模式更胜一筹,药企等于先拿钱,再供药,完全杜绝了被拖欠药品采购款的可能;而北京模式下,前50%药品采购款的回款安全系数很高,但是后面50%的采购款,仍然存在医疗机构小幅拖欠的可能。

从目前的药品带量采购的招标运作实际成果来看,有近百家药企积极参加了投标。2019年9月24日,全国第二轮药品带量采购扩面招标结果开标,尽管中标的平均价格比市场之前预期的价格还要低,但是资本市场仍然对此做出了回应,中标状况比较理想的药企股价上升或者维持住了股价,而没有中标的企业则股价大幅下跌。

另一方面,国际仿制药巨头加快了入华的步伐。2019年7月,医药巨头辉瑞公司与全球仿制药巨头迈蓝达成交易,辉瑞公司将其非专利药部门普强与迈蓝合并,双方将共同成立一家新的制药公司——Viatris。

同样在该月,葛兰素史克将其苏州工厂及已专利到期的药品贺普丁转让给复星医药,此举在业内被认为是葛兰素史克选择放弃贺普丁并专注于其他创新药品研发的举动。印度仿制药巨头西普拉则于2019年5月在上海自贸区成立有限责任公司,并在江西省与创诺制药设立了合资公司。

在内外因素的夹击之下,国内广大仿制药企业的生存环境将日趋严峻,通过一致性评价并无法确保其高枕无忧。

对于药品单品而言,全国实施带量采购的药品数量约为该药品全国市场份额的50-70%(剩余30-50%市场份额仍然由医疗机构自主采购,如果算上私立医院等非医保支付的采购用药,则上述市场份额要低一些);而25个实施带量采购的药品在我国浩如烟海的上市许可药品中也只占非常微小的一部分。

药企即使未能中标,并不会马上面临灭顶之灾,短时间内仍然有生存空间,但是长远看势必被拖入不利的竞争格局,特别对于主产品进入集采目录的药企,是否中标将有可能是立判生死。

由于未来我国带量采购的药品范围势必在目前25个药品的基础上进行大幅扩大,而且带量采购的药品本身在全国药品总市场中的份额势必逐年提升,因此,我国广大仿制药企业势必进行激烈的洗牌,以应对市场的变化。

带量采购将深度促进仿制药行业进行内部整合,未来仿制药市场将进一步集中,主要产品将由具有高水平生产能力与低成本优势的大型药企所统治。

长远看,广大低端仿制药企业要么去研发利润率高、价格稳定的原研独创药,要么通过并购活动向大型药企靠拢并抱团取暖,要么被市场无情地淘汰。