当蝴蝶翅膀扇动时,一场风暴或将来临。

文|新经济e线

近日,作为中国平安(601318.SH、2318.HK)集团旗下普惠金融业务集群主体的平安普惠融资担保有限公司(平安普惠)和深圳平安普惠小额贷款有限公司(平安小贷)连续遭遇地方法院棒喝。

据中国裁判文书网披露,11月5日和7日,平安普惠与李福春追偿权纠纷二审民事裁定书和平安普惠、李如剑与于秀丽追偿权纠纷二审民事裁定书均表明,江苏省徐州市中级人民法院(徐州中院)在上述两起终审裁定中均称,上诉人平安普惠与案外人平安小贷通过设立关联公司的方式大量放贷,以达到获取不法利益的目的,其行为可能涉嫌经济犯罪。

其中,徐州中院审判长单德水称,一审法院裁定驳回平安普惠的起诉,将案件材料移送公安机关处理,并无不当;审判长郭宏也认为,因该案可能涉嫌经济犯罪,应裁定驳回平安普惠的起诉,将案件材料移送公安机关处理。一审法院判决李如剑向平安普惠支付不当,本院依法应予纠正。

消息一出,引发轩然大波。

对此,广东省小额贷款公司协会常务副秘书长徐北对新经济e线表示,徐州中院认定“平安普惠通过设立关联公司的方式大量放贷,以达到获取不法利益的目的,其行为涉嫌经济犯罪”的结论完全不合理,也看不出什么依据。

“如果生效的话,此举将会动摇整个民间信贷体系的基础。”徐北直言。

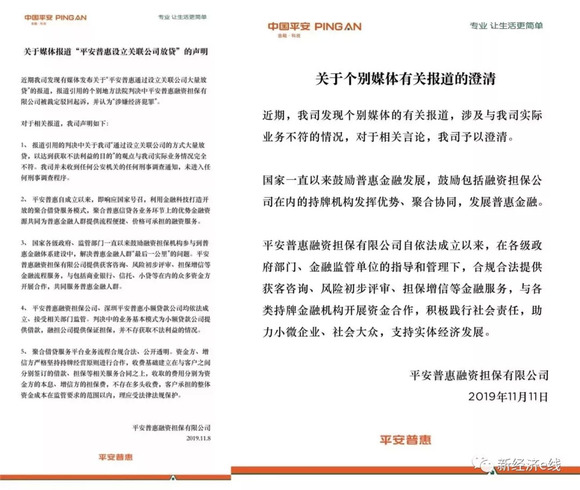

平安普惠“喊冤”

作为当事主体,11月8日,平安普惠首度发布声明,否认上述指控。该声明称,法院判决中“通过设立关联公司的方式大量放贷,以达到获取不法利益的目的”观点与实际业务完全不符,该司未收到任何公安机关的刑事调查通知,未进入任何刑事调查程序。

平安普惠、平安小贷的业务基本模式为小贷公司提供借款,融资担保公司提供保证担保,不存获取不法利益的情况。

对此,网贷之家研究院院长张叶霞对新经济e线表示,徐州中院如此裁定可能是因为当前严打套路贷的大环境及监管缺少明确规定而导致的,对于徐州中院认定为“平安普惠通过设立关联公司的方式大量放贷,以达到获取不法利益的目的,其行为涉嫌经济犯罪”的结论是否合理,不好作评价,毕竟这属于个别案例。

平安普惠在上述声明中辩称,公司提供获客咨询、风险初审、担保增信等金融流程服务,与银行、信托、小贷等众多资金方开展合作。平安普惠、平安小贷的业务基本模式为小贷公司提供借款,融资担保公司提供保证担保,不存获取不法利益的情况。

在聚合借贷业务服务平台上,收费基础建立在客户之间分别签订的借款、担保等相关服务合同之上,收取的费用分别为资金方的利息、增信方的担保费,不存在多头收费,客户承担的整体资金成本在监管要求的范围以内,理应受法律法规保护。

不过,有眼尖的网友发现,11日晚间平安普惠上述声明被删除,又重新发布了一则澄清公告。新公告中,平安普惠仅强调其合规合法提供金融服务,但对原公告中几项收费的合理性声明则只字未提了。

张叶霞告诉新经济e线,《关于办理非法放贷刑事案件若干问题的意见》规定“非法放贷数额应当以实际出借给借款人的本金金额认定。非法放贷行为人以介绍费、咨询费、管理费、逾期利息、违约金等名义和以从本金中预先扣除等方式收取利息的,相关数额在计算实际年利率时均应计入”。

“从以上可以看出,《非法放贷意见》中没有将担保费纳入其中,并且未明确实际年利率应按照IRR还是APR的标准来计算,故平安普惠收费是否超限,还需监管进一步明确计算方式。”张叶霞如是说。

徐北则认为,全部费用折算成年化贷款利率在36%以内就是合规。而且,出借人在借款前明确收费明细,没有隐瞒、欺诈或误导借款人,就是合理。

公开资料表明,平安普惠持有数张小贷牌照和融资担保牌照。旗下除了平安小贷以外,还有重庆金安小额贷款有限公司、湖南省平安普惠小额贷款有限公司这2家小贷公司,注册资本分别为6.8亿元、3亿元、5亿元。其中,金安小贷为互联网小贷牌照。

助贷模式何去何从

此外,针对平安普惠“小贷+担保”的助贷模式是否合规的争议,徐北对新经济e线也给出了肯定的回答。“肯定合规,逻辑成立,合法合理。”徐北强调。

张叶霞对新经济e线表示,“小贷+担保”的模式在金融行业中比较普遍,但此模式并不是行业普遍所理解的助贷业务。

截至目前,行业普遍所理解的助贷业务是指助贷机构向金融机构提供获客、授信审查等环节的服务,金融机构通过助贷机构的撮合向资金需求方发放贷款的行为,助贷机构本身不发放贷款。

“若此判决的方式在更多地区适用的话,那么对于‘小贷+关联担保’的模式将是一个致命的打击。”张叶霞直言。

新经济e线获悉,11月12日,银保监会首席风险官、新闻发言人、办公厅主任肖远企在媒体沟通会上就市场关注的“助贷”业务回答记者问时表示,监管部门一直密切关注银行与第三方机构、金融科技平台的资金、技术等各类合作:一方面持开放态度,允许银行业务经营有创新;另一方面,银保监会也密切关注“助贷”业务的潜在风险,比如科技安全风险、KYC风险、信誉风险等。

张叶霞表示,从监管层的表态来看,监管目前对于银行等机构与第三方平台开展助贷业务是持开放态度,但同时再次申明合规、风控等核心业务要掌握在银行手中,这也间接表明助贷业务应回归本源,严防助贷风险向银行等资金提供方传导、扩散。

值得关注的是,继北京、深圳后,央行上海分行近日也强调将“严堵后门”,严防信贷资金流向助贷平台。

苏宁金融研究院院长助理薛洪言指出,助贷和联合贷款模式的兴起,背后是资金和流量不匹配的必然结果,资金集中在银行,用户集中在金融科技公司,二者合作是必然趋势,助贷和联合贷款起到了工具和桥梁作用。

“近期监管机构对于助贷的严监管,着力点仍在于打击违规放贷,或高利贷,或套路贷,或校园贷等,助贷只是起到桥梁和介质作用,并非监管重点。”薛洪言告诉新经济e线。“在严监管的背景下,受杠杆率和资本金约束,即便是持牌金融科技公司,其自有资金也吃不下庞大的流量,仍然需要借助联合贷款的方式对外输出,所以助贷和联合贷款仍将是未来的主流模式,只不过在新的监管要求下要面临新的约束。”

张叶霞预计,大型流量平台与银行等资金方的助贷合作仍可继续,但未来更多的可能是金融科技服务输出,比如向金融机构提供场景、获客等服务。后续不排除助贷业务可能需要持牌经营。

微信号:netfin888