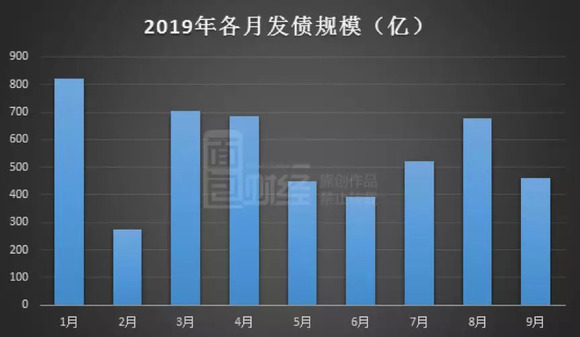

房地产企业9月信用债发行数据已经出炉。研究发现,房企9月的信用债发行总规模为458.92亿,环比上月有较为明显的减少。

文|面包财经

房地产企业9月信用债发行数据已经出炉。研究发现,房企9月的信用债发行总规模为458.92亿,环比上月有较为明显的减少。按照债券类别划分可以发现,证监会主管ABS、一般公司债以及私募债的发行数量最多。

值得一提的是,不同房企的发行票面利率差距明显,低的只有3.21%,而高的达到了8.50%。

9月共发行59只信用债,合计募资458.92亿

根据Wind数据,在已经过去的9月份,国内房地产企业共发行59只信用债(包括一般中期票据、超短融、私募债、一般公司债、定向工具以及ABS等),合计募资总额为458.92亿,由此测算单个债券的平均融资额约为7.78亿人民币。

对比2019年其他各月的发债规模来看,9月份的发债金额处于中间偏下位置,环比减少约三成。

保利集团单只债券募资最多,部分企业发行票面利率高达8.50%

在9月发行的所有信用债中,保利集团的单只债券发行规模最大,达到35亿元,期限为3年,票面利率只有3.33%,明显低于大部分企业。

与之形成鲜明对比的是,中天金融集团、重庆华宇集团发行的两只3年期私募债,以及东兴证券发行的2年期证监会主管ABS的票面利率均达到了8.50%,这可能与三者资产规模相对较小以及债券评级较低有关。

其余企业中,票面利率位于4%-5%之间的占比最多,包括建发房地产、上海世茂建设、光大嘉宝以及新希望房地产等发行主体。

下表为9月份房地产行业信用债发行规模前20名:

7家企业发行五年期一般公司债,朗诗集团发行票面利率最高

以五年期一般公司债为例进一步细分可以发现,朗诗集团发行的票面利率最高,达到7.50%,推测与公司发行时债券评级只有AA密切相关。

相比较而言,评级为AAA的四个债务主体上海世茂建设股份有限公司、中国国际贸易中心股份有限公司、广州市城市建设开发有限公司以及万科企业股份有限公司的发行票面利率位于3.55%-4.30%之间。

相对于一般公司债,私募债的发行利率普遍更高

另外值得一提的是,与一般公司债相比,私募债的发行利率相对更高。前文提到的三只发行票面利率为8.50%的债券中两只属于私募债。

在所有这些私募债中,票面利率最低的是南通市崇川城市建设投资有限公司,发行的总额为5亿的5年期私募债票面利率为4.69%。

除此之外,房地产巨头碧桂园也发行了票面利率6.80%,规模为18.5亿的4年期私募债(CJT)

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。