星巴克并非第一家从顾客那里获取免息贷款的企业。

译|智堡 张一苇

本文作者JP Koning,美国经济研究所 (AIER) 研究员,货币经济学者,金融博主。本文2019年8月21日首发于其博客Moneyness。

最近我在推特上花了些时间探讨了星巴克的货币奇迹。在本文中我将把几条相关推文汇集到一起写成一篇完整的博文。

我并不经常光顾星巴克,所以直到最近我才了解到,这家企业成功地引导其顾客停止使用现金和借记/信用卡购买咖啡。正相反,他们现在都在用星巴克自有的支付选项:

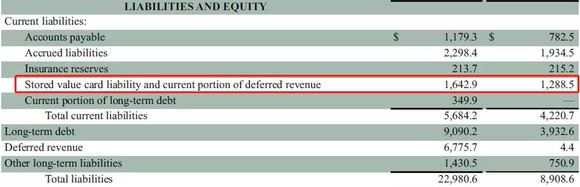

推文:星巴克有约16亿美元的“储值卡负债”('stored value card liabilities'),即星享卡。也就是说该企业负债中的约6%,其实是由咖啡成瘾者借给其供应商的零息贷款。

“储值卡负债和递延营收的当前部分”,以百万计 来源:星巴克2018财年年报

星巴克有约16亿美元的未偿付储值卡负债。这个数字代表了所有顾客钱包当中的实体礼金卡,以及在星巴克移动App端电子余额的数字价值的总和。这大约相当于整个企业负债的约6%。

这个数字大得有些不可思议。储值卡负债是你这样的星巴克忠实顾客用来买咖啡的钱。你可能没有意识到的是,这些余额同时也是对星巴克的贷款。星巴克无需对在星巴克App或礼金卡上的余额支付任何利息。而你这位忠实顾客,实质上是在给企业提供免息贷款。

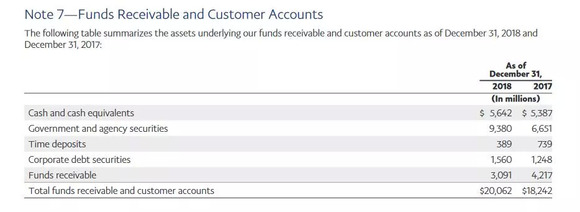

星巴克并非第一家从顾客那里获取免息贷款的企业。贝宝 (Paypal) 亦是如此。没错,在贝宝账户上留有余额的顾客,实际上是在扮演贝宝债权人的角色。顾客为贝宝提供的贷款规模目前已逾200亿美元。就像星巴克一样,贝宝对它的顾客一分钱利息都不用付。但星巴克的套路远比贝宝来得优秀。监管部门要求贝宝将顾客的余额存在一个隔离的银行账户上,或者将之投资在政府债券当中(见下推文)。也就是说,贝宝很不幸只能从顾客借给它的资金中赚取微不足道的利息。

推文:贝宝是一家现代“狭义银行”的很好范例。顾客在贝宝的余额约为200亿美元。而贝宝只能将这些资金投资在以下列出的无聊资产当中,如银行存款、定期存款、政府债券等等。

“营收资金和顾客账户”,以百万计 来源:贝宝2018财年年报

相比之下,星巴克并不需要把顾客资金存在一个低息隔离账户或投资到政府债券上。这是怎么做到的?贝宝允许用户将贝宝美元提现为常规美元,所以出于监管要求它必须保有充足准备金,以提供赎回便利。但将星巴克余额提现的唯一方式,就是购买咖啡——而这样的需求星巴克总是能够予以满足!所以星巴克得以立即将顾客的贷款投入到提供更高收益的机遇当中,比如为其运营和扩张提供资金。

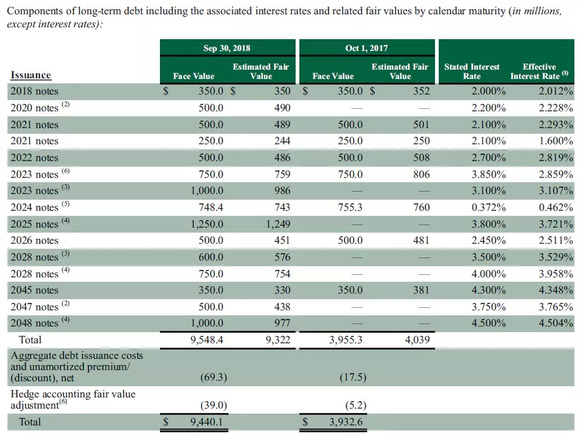

除了向它的顾客借钱,星巴克还会从职业投资者那里借钱。以下是星巴克的长期债务清单:

星巴克向企业债券和票据持有人支付的利率,从0.46%(2024年到期的日元票据)到4.5%(2048年到期的票据)不等。以储值卡负债的形式从顾客那里借款的优势显而易见。通过加大对业余债权人的借款力度,并用获得的资金向职业债权人偿付债务,星巴克立即就能从中赚取可观的利润。

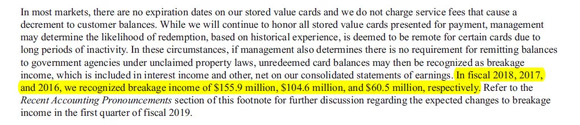

这还没完。我在下面推文中指出,别忘记了损耗 (breakage) 。债券和票据持有人是职业的。他们不会忘记星巴克欠他们的债务。但顾客可没有那么精明。他们粗心、匆忙或者就是健忘,而这意味着大量的礼金卡和余额最终并不会被花掉:

推文:很少有企业能获得如此大规模的免息融资。但别忘了损耗——那些再也不会被赎回的余额。仅2018年,星巴克的损耗一项就录得1.55亿美元,约为储值卡余额总量的10%。

所以顾客给星巴克的实际贷款利率大概要接近-10%。

来源:星巴克2018财年年报

每年星巴克都会将一部分储值卡负债记为永久性损失。这种做法被称为损耗。星巴克在账面上会将这部分金额计提为自己的利润。仅2018年,星巴克就录得1.55亿美元的损耗,相当于储值卡余额总量的约10%。这可不是在开玩笑!星巴克不仅无需为顾客提供的贷款支付任何利息,通过会计上的损耗计提,甚至可以让这笔贷款的利率低至近-10%!

在推特上,Wayne Culbreth提醒我应该将星享好礼 (Starbucks rewards) 的影响也考虑进来。星巴克App用户在每一次购买之后都会获得一颗星,集齐一定数量之后就可以换取一杯免费咖啡。这可以被视作是星巴克向其顾客支付的一种隐性利息。

这确实是一个很不错的视角。但如果要在我们的计算中考虑商家回馈,那么其他非金钱流动也应该被包括进来。请注意,通过星巴克App(余额)进行的每笔付款都是非信用卡付款。由于星巴克得为每笔信用卡付款向信用卡网络和银行支付1-2%的手续费 (interchange fee),通过引导客户到其App内进行支付,企业可以节省大量资金。至于Wayne所说的星享好礼,虽然他可能以星巴克积星的形式获得隐性利息回报,但在放弃用信用卡支付的同时,他也放弃了对应信用卡的现金返还或航空里程。

另一个需要考虑的流动,是数据。通过捕获顾客的钱包,星巴克免费获得了大量极富价值的个人信息,本来这些信息星巴克根本无从收集,或者必须付钱给第三方来获取。任何以现金支付的顾客确实放弃了商家回馈,但至少他们能够保住他们的信息。

把如上所有加总到一起,(0%利息 + 损耗计提的利润 - 商家回馈 + 节省的刷卡手续费 + 顾客信息),星巴克的储值卡负债回报非常可观。

更宽泛地说,我认为这种算法表明,向零售顾客群体提供金融服务是一项多么有利可图的业务。零售顾客对他们获得的回报似乎并不太挑剔。他们匆忙、粗心还健忘。以向零售客户提供服务的中央银行为例。老百姓似乎非常乐意持有支付0%利息的纸币。但你永远不会看到企业或专业投资者囤积纸币。他们会迅速在收到现金的当天将这笔钱返还给银行,以便尽快赚取利息。商业银行也是一个很好的例子。与星巴克一样,银行也能够以接近0%的可观利率向其零售顾客借款。但是,通过购买债券向银行贷款的专业人士要求的利率要高得多。更有甚者,零售顾客常会毫无必要地认购高手续费的金融产品,而且在有更便宜的选择时拒绝在银行间转移资金。

各家零售连锁店为什么不尝试进入这场游戏呢?通过从业余公众那里尽可能多地借款,他们完全可以从中央银行和零售银行窃取大量有利可图的业务。事实是,他们早就在这么做了。礼金卡是一门大生意。仔细想想,零售商是向大众提供货币服务的完美候选人。像银行一样,他们已经拥有了庞大的线下网络。但他们中没有一个做得像星巴克那般成功。例如,沃尔玛的体量比星巴克大得多,但它的未偿付礼金卡余额才刚好达到星巴克的水平:

推文:星巴克非常擅于收割铸币税。

沃尔玛的年销售额是星巴克的20倍(约5000亿美元vs. 250亿美元)。但沃尔玛只有19亿美元的未赎回礼金卡余额,比星巴克多不了多少。

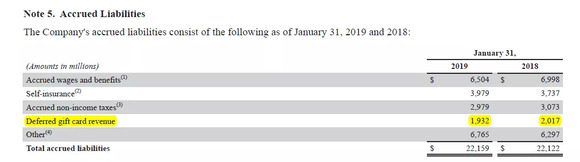

来源:沃尔玛2019财年年报

也许星巴克的成功,与星巴克购买的规律性 (regularity) 和同质性 (homogeneity) 有关?让顾客更愿意向一个专用账户预充值?对此我并不确定。

无论如何,想要扩张这些负收益率负债规模的星巴克高管,可能不在少数。储值卡负债为什么要停在16亿美元?为什么不将星享卡计划的规模增加到50亿美元,100亿美元,或者1000亿美元?这门生意可是非常可观的。

他们要面临的问题是,星巴克只卖咖啡。咖啡很棒,但对只在购买咖啡时能派上用场的美元的需求总是有限的。为了真正扩张它发行的储值负债规模,星巴克必须增加星巴克美元的实用性。一种方法是将星巴克App向其他商户开放。如果顾客也可以用星巴克App余额购买巨无霸汉堡,这将增加对星巴克余额的需求。为了确保麦当劳方面的合作,星巴克必须与之分享顾客的余额、损耗计提的利润和顾客产生的数据。也许像家得宝 (Home Depot) 和好市多 (Costco) 这样的企业,会加入星巴克 - 麦当劳的联盟;其他连锁店,比如克罗格 (Kroger) 和汉堡王,可能加入与前者竞争的沃尔玛支付联盟。

当然,这些企业中的每一家都可以自己建立一套独立的储值负债计划。但组成联盟不是更好吗?从顾客的角度来看,可以在星巴克、麦当劳、家得宝硬件或好市多消费的单一支付App中的余额,远比四个独立封闭式App中的美元更加有用。因此,比起各自为战,这些商店组成联盟应该能让公众持有多得多的储值卡负债。这意味着更多的损耗计提,无息贷款和几乎所有人的数据(而银行、信用卡网络和中央银行可获得的数据则会相应减少)。

谁也不知道这样的计划是否会成功。从监管角度来看,或许连这样做的可能性都无从谈起。但这很诱人,不是吗?在一个大多数债务人必须支付利息的世界里,做一个赚取利息的债务人可太具有吸引力了。

来源:JP Koning, Starbucks, monetary superpower, Moneyness, Aug. 21st 2019

免责声明:本文内容仅代表原作者观点,不代表智堡的立场和观点。本文首发于智堡公众号:zhi666bao。