目前,虽然尚未明确禁止新发伞形信托产品,但这类产品实际上已经进入冰冻期。

图片来源:华盖创意

在经历了一个月断崖式下跌后,A股市场重要的参与者,也是本轮下跌中备受关注的杠杆资金中的重要一环—伞形信托遭遇了重大冲击。界面新闻此前已经报道了西部信托的5款结构化产品公告清盘的消息。更有信托行业内部人士估算,在本轮下跌危机最盛时,各家信托公司的伞形信托产品平仓比例预计在15%-20%之间。

据市场传言,出于自查风险以及监管等多方面的考虑,上周大多数信托公司已经停止新增伞形信托业务,其中更有一些公司从自身风控角度考虑,内部停止了所有投资证券市场的结构化业务。

伞形信托是结构化证券投资类信托的一种,在一个主信托账户下面,通过交易系统拆分成多个子账户,每个子账户都是一个小型的结构化信托,有单独的优先级和劣后级委托人,彼此独立运作,劣后级委托人作为投资顾问,利用杠杆在股票市场运作优先级资金。一般而言,优先级和劣后级委托人分别为银行和机构投资者。伞形信托杠杆一般在1:2—1:4之间。银行理财资金配资则主要是通过伞形信托方式入市的。

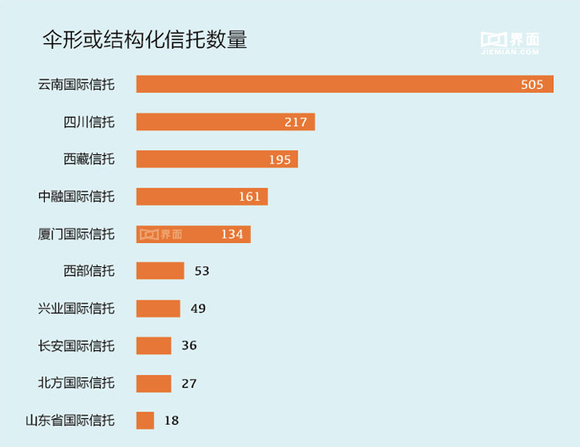

界面新闻统计了Wind资讯数据库提供的所有信托产品存续信息,截至到7月16日,2015年共有36家信托公司发行的1523只结构化信托产品处于存续状态。其中发行数量前三强分别是云南国际信托、四川信托和西藏信托。

在这36家公司中,排名前5家存续结构化信托产品都超过了100只,数量最多的云南国际信托高达505只。在这1523只产品中,有846只披露了实际募资规模,实际募集金额总数为772.58亿元。共有171只产品单只募资规模是低于1000万元的,作为伞形结构里面的子账户,一般单只规模都比较小。

已披露产品中实际募集金额规模前十家如下表所示:

这10款产品均是在A股暴跌行情之前成立的,根据相关产品信息披露,存续期都在12个月。其中中江国际信托的金狮系列证券投资信托产品有四款上榜,其优先劣后比依据实际募资金额来看,均在在1:1及附近。7月3日最新净值显示,四款产品有了明显的分化,发行较早的99号和100号,最新净值还在1以上,最高有1.1,而4月24日同日成立的138和139号,因为成立在股市相对高位,收益率较早期发售的低,这波业绩回撤已经伤及本金,净值到了0.8左右。7月3日之后的一周,相信市场的大幅暴跌对业绩的影响更为严重,不知是不是这个原因,相对其他几个产品,金狮系列未更新净值。

此外,长安国际信托发售的民生创盈4号和6号产品,在7月10日的净值已经跌破了0.8,分别为0.77和0.78,6月9日成立的这两款产品真是最高点站岗了。界面新闻记者尝试联系长安国际信托,了解产品低于平仓线后如何处理,长安国际信托方面并未回复。不过根据界面新闻从业内人士处了解到的信息,真正被强制平仓清盘的产品不多,多数在几天快速击穿平仓线后,投资机构选择了主动补仓。

7月12日,证监会发布了新规《关于清理整顿违法从事证券业务活动的意见》,即“19号文”,中国证券登记结算公司也重申了实名制要求,这一系列规定,虽然尚未明确禁止新发伞形信托产品,但这类产品实际上已经进入冰冻期。

上述界面新闻统计的处于存续阶段的结构化产品,特别是净值低于平仓风控线的产品该如何处理,还需关注。