收购百亿资产会对中国动力产生什么样的“化学反应”?

图片来源:视觉中国

记者 | 曹恩惠

6月26日晚间,中国船舶重工集团动力股份有限公司(下称中国动力,600482.SH)拟发行普通股份和可转换公司债券,购买广瀚动力7.79%股权、长海电推8.42%股权、中国船柴47.82%股权、武汉船机44.94%股权、河柴重工26.47%股权、陕柴重工35.29%股权、重齿公司48.44%股权。标的资产支付对价合计约100.46亿元。

同时,中国动力拟向不超过10名投资者非公开发行可转换公司债券,募集不超过15亿元的配套资金。

【收购方是谁?】

本次重组方中国动力是国内船舰动力龙头企业,其第一、二大股东分别为中国船舶重工集团有限公司(下称中国重工集团)和中国船舶重工股份有限公司(下称中国重工,601989.SH),直接持股比例分别为31.12%、20.45%,实际控制人为国务院国资委。

中国动力主营业务分为燃气动力、蒸汽动力、化学动力、全电动力、海洋核动力、柴油机动力、热气机动力等七大动力业务板块,主要提供多维度的高端动力装备研发、制造、系统集成、销售及服务。因此,中国动力的产品广泛应用于国防动力装备系统、陆上工业领域和汽车消费领域的动力装备及控制系统、民船等海洋装备的动力装备配套系统。

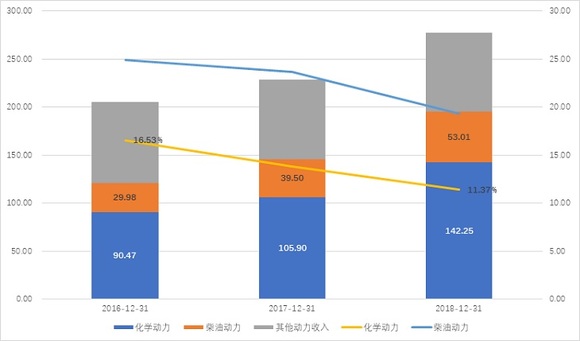

具体来看,化学动力、柴油机动力以及海洋核动力业务是中国动力营收贡献最大的三个业务。2018年,这三个业务分别实现营业收入142.25亿元、53.01亿元、47.24亿元,占营收比例分别为47.96%、17.87%、15.93%。

不过,中国动力去年的业绩显示,营收占比居前的两大主营业务板块化学动力和柴油机动力的毛利率出现下滑迹象——化学动力2018年毛利率为11.37%,同比减少2.46个百分点;柴油机动力的毛利率为19.32%,同比减少4.35个百分点。受到营收占比过重的影响,尽管其他五个业务板块的毛利率均有所提升,但中国动力整体的毛利率仍然下滑至16.33%,同比减少0.89个百分点。

整体而言,中国动力2018年业绩仍然实现稳步增长:报告期内,该公司实现营业收入296.62亿元,同比增长7.81%;实现归属于上市公司股东的净利润为13.48亿元,同比增长15.33%。

【收购对象是谁?】

本次重组的标的资产为一系列股权:广瀚动力7.79%股权、长海电推8.42%股权、中国船柴47.82%股权、武汉船机44.94%股权、河柴重工26.47%股权、陕柴重工35.29%股权、重齿公司48.44%股权。

实际上,上述七家公司的控股股东均为中国动力。这就意味着,本次重组即为资产的重整。交易完成后,除河柴重工外,中国动力将持有其他六家标的公司的全部股权。

七家标的公司的主营业务为燃气动力、蒸汽动力、全电动力、柴油机动力等。财务数据显示,七家标的公司2018年的营收累计为155.93亿元,净利润合计为8.27亿元。这其中,营收水平较高的标的公司为武汉船机、长海电推重齿公司以及中国船柴,分别实现营业收入37.94亿元、29.41亿元、25.60亿元以及21.06亿元。而盈利能力较强的标的公司为长海电推、广瀚动力、陕柴重工以及重齿公司,净利润分别为1.98亿元、1.93亿元、1.79亿元和1.62亿元。

因此,完成这些标的公司的收购,是中国动力进行业务整合的表现,同时也将直接增厚上市公司业绩。

【如何交易?】

根据交易方案,本次交易方式比较特别。除了常见的发行股份之外,本次交易还新增了发行可转换公司债券。

具体而言,本次交易对象涉及中国华融、大连防务投资、国家军民融合产业投资基金、中银投资、中国信达、太平国发、中国重工集团和中国重工等8个交易方。这其中,中国重工集团和中国重工上市公司第一、二大股东,即为直接关联方。

上述交易对象中,只有中国信达、太平国发牵涉到可转换公司债券的发行,支付对价合计约6.43亿元,占总支付对价的6.4%。这表示,本次交易方式仍然以发行股份为主。

需要了解的是,定向可转换公司债券用于支付对价的情况并不多见。此前已有的案例是赛腾股份(603283.SH),最近的案例则是银星能源(000862.SZ)。从发行可转换公司债券所对应的支付对价比例上看,6.4%的比例显示这一方式“试水”的意义更大(中国动力的并购方案早于银星能源)。

用可转换公司债券作为对价支付方式的主要风险之一就是股价的波动。目前,可转换公司债券和普通股份的发行价格一致,均为20.23元/股。假设在锁定期过后,如果后续股价相较如今的价格有所下跌,那作为可转换公司债券持有人而言,可转换公司债券带来的权价值将保证其不会亏损或不会有大幅亏损。而对于上市公司而言,若后续股价下跌,则可能支付给对方更多的股份对价。而假设价格上涨,那情况则会不利于可转换公司债券持有人。

本次交易完成后,中国重工集团的直接持股比例会有所下降,降至25.84%;但中国重工的直接持股比例将有所上升至20.85%。

【利弊如何?】

事实上,本次重组采用发行股份和可转换公司债券的方式进行,不涉及现金支付,这对于中国动力而言是一桩好事。

中国动力近些年来其实面临着较大的资金压力。一方面,该公司账面资金逐年下降,截至2018年度,中国动力货币资金月为139.40亿元,较上一年减少近11亿元。另一方面,中国动力的应收账款逐年增多,截至2018年,该公司应收账款为169.24亿元,较2017年增加了80.5亿元。

与此同时,中国动力的偿债压力也不小,截至2018年底,其短期借款一度高达94.37亿元。

而此番不动用现金完成资产整合,可以避免中国动力面临额外的资金压力。

且值得一提的是,完成股份和可转换公司债券发行后,中国重工集团及其一致行动人的持股比例虽然下降,但控股地位不会发生变化,股权结构稳定。

此外,吸收合并七家标的公司的股权后,标的公司的财报将整体纳入上市公司体系,可直接增厚中国动力的业绩。以2018年的财务数据为例,交易完成后,中国动力模拟归母净利润为15.99亿元,比交易前提升18.64%。

资产负债率也得到优化,为38.78%,比交易前减少了7.14个百分点。

不过,弊端也有显现。

由于采取发行股份和可转换公司债券,中国动力的股本扩大至22.13亿股,较现今总股本增加约29%。相应地,随着股本扩大后,中国动力的净资产收益率和基本每股收益被摊薄,分别为4.64%、0.73元/股。