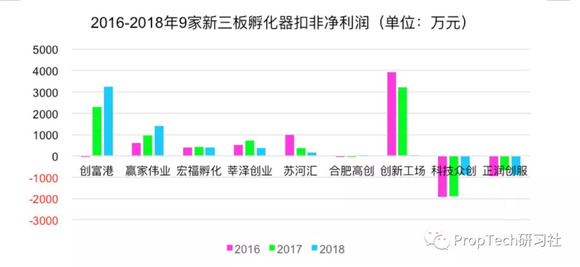

除了创富港和创新工场,超过六成的孵化器最近三年的扣非净利润不足500万元。

图片来源:unsplash

文 / | PropTech研习社 Ellie

在行业疾行3年之后,众创空间一半海水一半火焰。

一边是高大上的玩家努力冲击上市,比如估值上百亿美元的联合办公领头羊WeWork早已秘密在美提交招股书。

一边是草根系的二房东破产跑路,比如像上海聚梦空间这样借着双创浪潮起家如今陷入僵局忙着解套。

一边是独角兽身份之下的高光时刻,一边是倾家荡产之后的一地鸡毛。

可就是这样,这个行业真实的盈利情况还是扑朔迷离。不管是联合办公还是孵化器,他们发展这么多年,到底赚钱吗?

在这些独角兽们没有成功IPO之前,我们很难看到这些玩家的真实财报,但从早一步挂牌新三版的这些孵化器公司身上,我们可以管中窥豹。

2019年,距离国内第一家孵化器登陆新三板已经过去近4年,这些创业孵化器在挂牌之后的业绩表现可谓也是冰火两重天:最赚钱的和最不赚钱的孵化器,他们之间的营收足足差了100倍。而且,过半数的孵化器其实是在靠巨额政府补贴输血。

PropTech研习社统计发现,目前在新三板挂牌的孵化器共有10家。其中,除银江孵化去年已摘牌外,目前在新三板挂牌的孵化器有9家,分别为:苏河汇、莘泽创业、创新工场、正润创服、创富港、宏福孵化、赢家伟业、科技众创、合肥高创。各家基本情况如下图所示:

从上图可以看出,目前新三板挂牌的这9家孵化器,民营玩家为主,只有一家国资100%控股——合肥高创。

从企业规模来看,创富港和创新工场是规模最大的两家。其中,创富港到2018年底的员工数为854人,目前已经超过1000人。这个规模哪怕在优客工场、氪空间、纳什空间们所在的联合办公领域,也算是较多的。

从业务模式上看,目前孵化器玩法大体有三类:

万万没想到,其中最能打的,赚钱能力最强的竟然是一直以来相当低调的创富港。

注:创新工场的基金管理业务并没有纳入上市公司部分。

由于大部分孵化器都取得了不少政府补助,故扣除了政府补助等非经常性损益的扣非净利润,能更直观的反映出企业经营业绩的好坏。

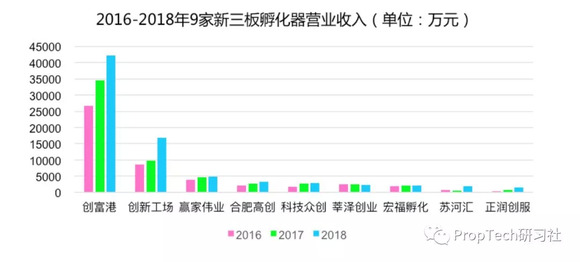

从这9家孵化器近三年公开的财报数据来看,无论营业收入还是扣非净利润,创富港和创新工场的盈利能力都在前列,赢家伟业紧随其后。

另一个现实很惨烈,那就是绝大多数的孵化器营收不足3000万,扣非净利润不足500万。业绩表现上,这9家孵化器表现可谓是冰火两重天。

那么,数据表现最出色的创富港和创新工场,都是怎么赚钱的呢? PropTech研习社最近跟极为低调的创富港聊了聊。

创富港北京总经理郭健告诉PropTech研习社,创富港靓丽的财报背后,实际上是对成本的严格把控。

创富港赚钱的秘诀主要有以下4点:(1)足够低的拿楼价,严格的财务测算模型;(2)高坪效,包间模式为主,低公共空间面积;(3)确保每个单店盈利后再扩张,不盲目追求规模;(4)低成本优势带来的低价优势,平均价格低于1000元/月/工位,创富港全国范围内最便宜的工位可以低于300元/月/工位。

可以说,跟WeWork、氪空间、优客工场、纳什空间、梦想加等头部联合办公选手对比,创富港在低价客群市场有着绝对的市场占有率。在这样的开店节奏之下,创富港目前管理面积逾20万方。

那么创新工场又是靠什么赚钱?从财报披露的信息可以看到,创新工场营收大幅增长背后,其AI新业务帮了不少忙。创新工场近两年愈发重视AI业务,传统业务(创业服务以及基金管理外包服务)占比已经由接近100%降至营业收入的六成。

2018年创新工场新成立的AI子公司创新奇智,成立当年就贡献了6007万元的营业收入,占总营业收入的三成以上。

创新奇智是一家提供AI 相关产品及商业解决方案的人工智能公司。目前,创新奇智已完成A+轮融资。创新奇智的客户主要集中在零售、制造、金融三个行业:包括玛氏、永辉、原麦山丘、雀巢、鸿海科技、中冶赛迪、邮储银行、光大银行、太保安联等。

除了创富港和创新工场,其他孵化器的财务表现可谓惨淡,超过六成的孵化器最近三年的扣非净利润不足500万元。这9家孵化器中亏损最多的是正润创服和科技众创。财报显示,两家企业巨亏的原因是大幅扩张带来的费用高企,企业收入覆盖不了运营成本。

令人意外的是,正润创服和科技众创这两家孵化器,自2016年挂牌以来竟从未盈利,最近三年累计亏损额分别为2539万元和4698万元。

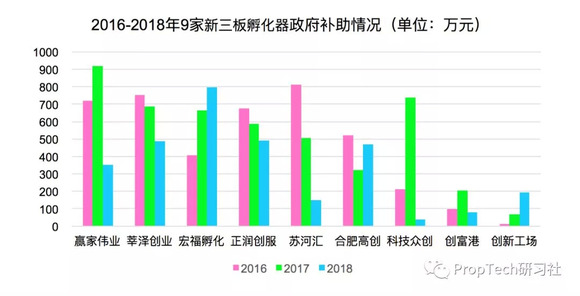

既然不赚钱,为什么有些孵化器还能继续呆在新三板呢?政府补贴救了不少孵化器的命。数据显示,过半孵化器在靠政府千万级补贴输血续命。

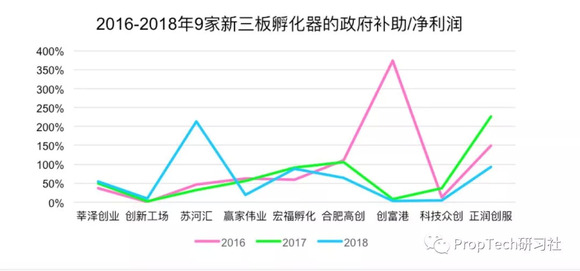

如上图所示,这9家孵化器最近三年累计收到政府补助1000万级的有6家,1500万级的有4家。其中,赢家伟业拿到的政府补助金额最高,创富港和创新工场拿到的政府补助最少。

如上图所示,这9家孵化器最近三年累计收到政府补助1000万级的有6家,1500万级的有4家。其中,赢家伟业拿到的政府补助金额最高,创富港和创新工场拿到的政府补助最少。

为什么拿补助最少的两家孵化器经营状况反而是最好的?政府补贴看似雨露均沾,披着孵化器名义难道轻轻松松就能搞定高额政府补贴吗?

“也不是品牌大,得到的政策就一定很好,还跟具体做的事情或者说承诺有很大关系。创业孵化器也会迎合政府补贴的需求去创造一些事情。”一位企业GR(政府关系总监)向PropTech研习社透露。这位GR透露,除非是本区第一家或者是龙头企业,政府才会主动给补助。“一般来说,凡是已经形成竞争力的、有竞品的这种项目,都是自己公司的GR拼了命去谈下来的。”

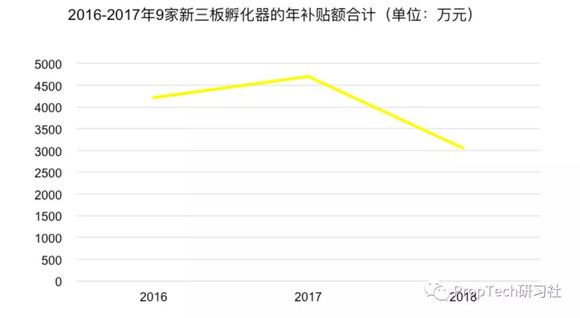

PropTech研习社统计这9家孵化器最近三年年补贴总额发现,他们在2018年拿到的政府补贴要比2017年少了三成多。从前面那张图可以看得出来,包括赢家伟业、科技寺、苏河汇在内的部分孵化器,在2018年拿到政府补贴实际上直接“膝斩”了。

科技寺,2017有800多万补贴,2018年只有几十万。2017年,有6家孵化器拿到了500万级政府补助,当年只有创新工场和创富港拿到的补助较少。到了2018年,拿到 500万级补助的只有宏福孵化一家企业。

那么,政府补助对于这几家孵化器净利润的贡献有多少?政府补贴的大幅削减是否将严重影响创业孵化器的净利润?数据表明,超过半数的孵化器政府补助占净利润的比例超过50%,也就说超过半数的孵化器业绩是靠政府补贴撑着的。

注:科技寺和正润创服在部分年份的净利润为负值,为了方便比,各家企业的净利润均取绝对值。

注:科技寺和正润创服在部分年份的净利润为负值,为了方便比,各家企业的净利润均取绝对值。

从补贴占比幅度来看,数值最低的恰恰是赚钱能力最强的创富港和创新工场。从年限上来看,2016年补助占比最高的是创富港,2017年是正润创服,2018年是苏河汇。其中,连续三年亏损的正润创服拿到的政府补助相当可观,有些年份的政府补助甚至是净利润的2倍以上。

但目前情况有所变化,随着行业开始洗牌,双创热度降温,政府补贴逐渐减缓正成为大势所趋。接下来拿不到政府补贴的孵化器,该拿什么“续命”呢?转型,成为这些孵化器的不二选择。

从已披露的财报数据来看,租金及孵化服务收入依然是大多数新三板孵化器的主要收入来源。

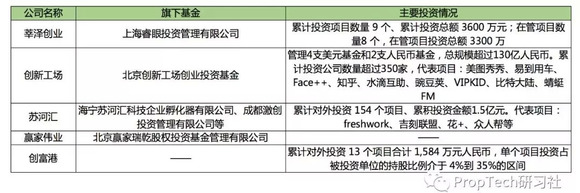

但PropTech研习社发现,有一些孵化器开始谋划转型,逐渐从“二房东”“纯孵化”模式,向 “投资+服务”模式转型。

“投资+服务”转型最早的,当属创新工场和苏河汇。

公开信息显示,当年为了顺利挂牌,创新工场剥离了旗下基金管理业务。近年来,创新工场不断的去“孵化”,重“投资”,目前已经转型成为一家“VC+AI”的机构。

而苏河汇作为投资型孵化器,骨子里就带着投资机构的基因。与其他孵化器“去孵化,重投资”不同,苏河汇近年来一直在向科技服务公司转型。在过去的6年里,苏河汇投资了吉刻联盟、flowerplus、众人帮、希鸥网、蛋解创业等150多个项目,覆盖消费升级、企业服务、人工智能、时尚创意等领域。

除了转向投资模式的创新工场和苏河汇,创富港、莘泽创业、赢家伟业在做好主业的同时,也在积极寻找优质标的,但投资业务带来的收入占比均不到1%。

行业疾行多年,其实自2016年开始,模式早就开始分化。一个众创空间名下,既有联合办公模式也有投资孵化器模式。走到现在,靠谱的盈利模式只能“二选一”:要么像创富港那样在联合办公领域做到极致,赚租金和增值服务的钱;要么像创新工场那样专注投资,赚投资收入的钱。

目前来看,模式不清晰,服务不极致的选手正在被市场洗牌出去。而这几家新三板公司的财报也在证实这一点:市场正在抛弃中庸,模式“二选一”必须侧重一端,没办法两全。