无论是已经上市的埃克替尼,还是今年有望获批上市的恩莎替尼都面临着严峻的市场挑战。

图片来源:视觉中国

记者 | 梁昌均

单品独大的国内创新药企贝达药业(300558.SZ)依旧面临着业绩下降的境况。

这家公司近日发布的年报显示,去年实现营收12.24亿元,同比增长近20%;但净利润却同比下降达35%至1.67亿元,系连续第二年下降,2017年降幅也达30%。

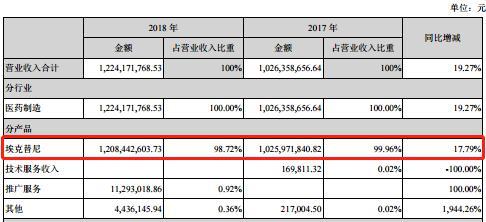

自主研发的国家1.1类新药埃克替尼(凯美纳)依旧是贝达药业的核心业绩来源。去年埃克替尼营收12.08亿元,同比增长近18%,占公司总营收的比重为98.72%,虽然较2016年的99.98%和2017年的99.96%有所下降,但并未改变贝达药业单品撑业绩的本质。

埃克替尼适用于EGFR基因敏感突变的局部晚期或转移性非小细胞肺癌(NSCLC)患者的治疗,2011年开始上市销售,属于国家医保目录和国家基本药物目录产品。该产品在经历2016年和2018年两次降价后,单盒药价已从3080元降至目前的1345.05元,降价幅度达56%,但最初以价换量的效果并不明显。

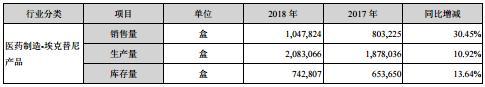

由于医保报销全面落地存在一定滞后性,2017年埃克替尼营收出现下降,毛利率也下降超过1个百分点。2018年埃克替尼的毛利率继续下降0.47%至95.27%,但营收恢复增长,再创新高。这得益于公司加大潜在市场挖掘,加强学术推广力度,为此重金投入。去年贝达药业销售费用同比增长26%达到4.96亿元,占公司营收的比重接近41%,同比增加超过2个百分点。这也推动埃克替尼去年销量首次突破百万,达到近105万盒,同比增长超30%。

界面新闻在此前的报道中称,埃克替尼未来的市场竞争和降价压力都将加剧。如今来看,埃克替尼面临的外部市场环境愈发严峻。

在同类适应症方面,埃克替尼一直都面临着阿斯利康的吉非替尼和罗氏的厄洛替尼强有力的竞争,这三个产品同属第一代EGFR-TKI靶向药,其中吉非替尼也于2017年2月纳入新版国家医保目录,厄洛替尼则通过人社部36个品种的医保谈判并纳入国家医保乙类范围。

更加严峻的是,在去年推进的国家4+7带量采购中,吉非替尼以75%的降价幅度入选,把原来2000元/盒的价格降至547元/盒。这意味着贝达药业此前最大的价格优势已完全丧失,对此公司也坦言,吉非替尼下调价格,给埃克替尼的销售带来了影响,为此研究制定了一系列市场策略,并专门制定应对4+7的特殊立项政策。

此外,埃克替尼还将面临新一代EGFR-TKI产品的更迭压力和更为激烈的仿制药市场竞争。2018年10月发布的抗癌药医保准入专项谈判结果显示,第二代和第三代EGFR-TKI药物阿法替尼(勃林格殷格翰生产)和奥西替尼(阿斯利康生产)纳入国家医保乙类范围,这些产品在疗效、安全性等方面要更优于第一代产品,且价格有所下降。

同时,齐鲁制药的吉非替尼仿制药早在2016年底获批,目前还有包括恒瑞医药、正大天晴、科伦药业、天士力、扬子江等9家企业的吉非替尼仿制药的报产申请处于审评之中。

另外,厄洛替尼的仿制药市场竞争也有所加剧,目前已有信立泰、豪森药业等5家企业的报产申请处于在审状态。随着审评审批速度加快,这些仿制药未来有望密集上市,且价格优势明显,这对贝达药业来说极为不利。未来为抢占市场,不排除贝达药业继续下调埃克替尼价格的可能。

为摆脱单品独大局面,丰富产品线,贝达药业也极为重视研发。去年公司研发支出达到5.90亿元,同比增长55%,占公司营收的比重约48%,同比增加超10个百分点,这也是导致公司盈利持续下降的重要因素。但公司并未将这些支出全部计入费用,费用化金额为3.04亿元,同比增长近50%;资本化额2.86亿元,资本化率近49%,占当期公司净利润的比重达175%,避免了公司去年出现亏损。

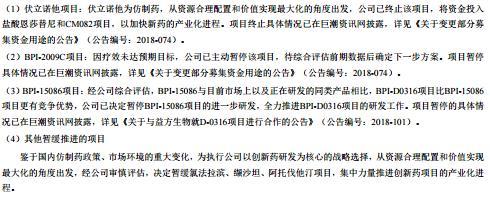

值得注意的是,去年贝达药业终止/暂停了6个产品的研发,包括2个由于疗效不达预期及不具竞争优势的新药和包括4个仿制药(伏立诺、缓氯法拉滨、缬沙坦、阿托伐他汀)。这也是4+7带量采购带来的影响,随着仿制药高利润时代结束,公司也收缩研发阵线,从而聚焦创新药研发与产业化,同时也说明了药物研发风险大,不确定性高。

不过,贝达药业研发也取得突破性进展,去年公司提交了恩莎替尼的药品注册申请,其有望接力埃克替尼成为公司未来业绩的重要支柱。恩莎替尼是贝达药业及其控股子公司Xcovery共同开发的全新的、拥有完全自主知识产权的国家1类化药,是一种新型强效、高选择性的第二代间变性淋巴瘤激酶(ALK)抑制剂,公司研发的适应症同样也为非小细胞肺癌(NSCLC)。

根据国家癌症中心统计数据,2015年中国肺癌患者73.3万,且以2%-3%的年增长率增加。相关文献显示,中国肺癌患者中85%是非小细胞肺癌,其中EGFR基因突变比例为28.20%,ALK为5.60%。以此类推,2019年ALK抑制剂的目标人群约5万人。财通证券研报以20万年费用、5万目标人群估算,ALK抑制剂年销售规模在100亿。这也是贝达药业恩莎替尼被业内人士称为有望成为下一个“埃克替尼”的重要原因。

最新进展显示,恩莎替尼用于ALK阳性的晚期NSCLC患者二线治疗的药品注册申请已于今年2月底被纳入优先审评,贝达药业今年的目标是取得新药证书和生产批件,有望成为前述治疗领域首个国产创新药。但目前国内该领域已有多个进口药获批,恩莎替尼已失去先发的市场优势。

随着国家加快进口药审评审批,去年诺华的塞瑞替尼和罗氏的阿来替尼先后被国家药监局批准分别用于ALK阳性的局部晚期或转移性NSCLC患者的二线治疗和一线治疗,而辉瑞的同类适应症一线治疗产品克唑替尼早在2013年便被获批国内上市,其中塞瑞替尼和克唑替尼也在去年10月进入国家医保乙类范围。

多家同类进口药物抢先登陆中国市场,且有产品纳入医保,这将推动其加快放量,而贝达药业的恩莎替尼距离获批上市还需要一定时间,后续销售将面临较大挑战,能否依靠价格优势抢占市场也存在变数。

贝达药业表示,目前肺癌靶向药物产品矩阵已初现轮廓,未来将与埃克替尼、恩莎替尼等形成优势互补。但无论是已经上市的埃克替尼,还是今年有望获批上市的恩莎替尼都面临着严峻的市场挑战,贝达药业能否扭转持续下降的业绩,迎来拐点仍需等待。

此前发布的一季报业绩预告显示,贝达药业今年一季度盈利4921万元至5349万元,同比增长15%至25%,主要原因是随着埃克替尼进入国家基本药物目录,公司加大基层医院的覆盖,加强学术推广力度,推动埃克替尼继续放量。可以预见,今年贝达药业依旧难以摆脱单品独大的困境,且有可能还将持续一段时期。

这在一定程度上也影响了市场的预期。去年下半年开始,贝达药业股价持续走低,今年反弹力度并不明显,近期已有所回调。4月17日,该股报收41.69元/股,下跌2.93%,市值约167亿元,相较于其在2016年11月上市后达到的峰值已蒸发超230亿元。