北向资金一直是市场关注的重要风向标,这一轮上涨,离不开北向资金的"发动机",而北向资金中又免不了“鱼龙混杂”——内地资金南下,加了杠杆回到A股。

图片来源:视觉中国

文 | 时谦

每一轮牛市都离不开杠杆,而杠杆神器又非配资莫属,在严监管的背景下,仍有多种玩法可以操作,算上配资公司自己所加杠杆,整个配资杠杆仍可达16倍。

事实上,监管对于配资的管理一直紧锣密鼓。2月,证监会就配资问题喊话;3月8日,就有关于监管场外配资的会议召开;3月18日,就有因参与配资处罚相关责任人的消息出台。整个事件运行相当有节奏。据透露,监管层面已经启用了科技手段对内地场外配资进行监管。但据券商中国记者调查,场外配资活动并未因此偃旗息鼓。

穿上“马甲”的内地资金,加了杠杆回A股,是这一轮配资中的重要角色。也就是说,配资户并非仅限于内地,两地股市互联互通之后,香港的配资(孖展)更值得关注。据券商中国记者了解,目前主要有四种配资玩法。

揭秘四种玩法

在内地配资这个江湖,玩法基本大同小异。

1、单账户配资是较多模式。

即配资人将保证金打入配资公司设立的个人账户,然后资金方按一定杠杆比例打入杠杆资金,进行操作。而营业部在这个过程当中充当的角色就是监管资金,以保证不会出现配资人挣了钱分不到钱的情况,也要保证配资公司不会卷走保证金。这种模式的配资常见于各大营业部。甚至有营业部的老人戏言,没有这些配资户,很多营业部的生存都难以为继。

2、两融账户绕标则是一种相对隐蔽但很多配资公司都喜欢的模式。

出资人在证券公司开立两融账户之后,打入资金,券商两融最高可以按1.5倍的杠杆进行融资,而在此之前,出资人可能还做了一次夹层(因为是个人行为,很多时候监管比较困难),这种模式的实际杠杆率比较高。

假如出资人出1个亿的资金,可以做1个亿的夹层,然后通过两融加1.5倍的杠杆,出资人此时的杠杆可以放到4倍,而出资人给配资人的杠杆,当下普遍的做法是3-4倍,那意味着,最终配资人可以运作的资金杠杆已达16倍。

据记者调查,最近不少券商的两融绕标业务被叫停或严管,但仍有一些配资业务在使用这种模式。据券商营业部的人士介绍,两融成本年化一般不会超过8%,而配资成本年化可达到14%甚至以上的水平,这意味着中间有6%左右的套利空间。这对于配资公司来说,吸引力是很大的。

3、信托模式则是一种看上去相对合规的模式。

根据银监会58号文《中国银监会办公厅关于进一步加强信托公司风险监管工作的意见》,信托产品优先受益人与劣后受益人投资资金配置比例原则上不超过1:1,最高不超过2:1,不得变相放大劣后级受益人的杠杆比例。也就是说,配资公司可以通过发行信托产品进行运作。

同理,配资公司出资1亿元,按照1:2的杠杆,可以将资金放大到3亿元,而如果配资公司中间做一个夹层的话,杠杆可以放得更大。不过,这种模式有一个缺陷,据业内人士介绍,按照规定,2倍杠杆信托产品需要配置至少20%的固定收益产品,因此资金效率可能会相对偏低。

4、市场可能忽略了另一种模式——走香港通道。

据业内人士介绍,通过香港券商配资并不是一件非法的事情,而且融资利率比较低,大多在3%-4%之间,而且杠杆水平可以做到6倍。

内地金主可以在香港券商设立账户,打入保证金之后,可以将账户让给配资人操作,并通过沪股通或深股通进行股票买票。

这其中,客户和配资方的议价空间更大。在A股大涨期间,虽然美元表现并不强势,但港元却频频触及弱方保证,而债券市场和房地产市场波澜不惊,这表明不少资金在通过港元兑成人民币买入A股。

类HOMS系统并未消失

从记者了解的情况来看,配资公司的资金价格并不算便宜,整体而言,配资的价格在月息1.1%-1.5%之间,每家配资公司并不一样,这样下来的年化利率就达13%-18%了,相比两融利率和银行贷款利率,这个水平的资金价格是相当高的,两融的官方标价是8.35%,但很多证券公司已然低于这个价格,当下的价格中枢应该在7%左右,而银行抵押贷款利率只有6.65%。配资价格相当于正常资金价格一倍以上的水平。

值得关注的是,类HOMS系统并未消失。2015年股灾之后,HOMS系统就引起了监管层的高度关注,其开发公司恒生电子还一度因此受罚。然而,据记者了解,当下仍有不少配资公司配备类似于HOMS的系统,可以用进行分仓操作。

在上述两融绕标模式和信托模式中,这种系统的运用最为广泛,因为单个客户的资金需求量很多时候并没那么大。资金需求量太大的客户也会引起配资公司足够的警惕,若配资用于接盘,配资公司所承受的损失会很大。有配资公司人士表示,类HOMS的分仓系统对配资公司来说,有着现实的需求。

场外配资大检查或已启用高科技

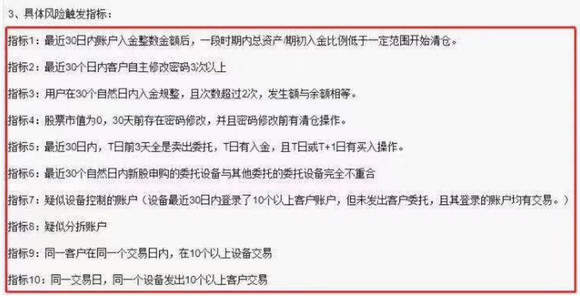

记者在采访中了解到,对于民间配资的监管可能已经用上了人工智能这种高科技。最近,在网络流传的一张关于监控配资的图片显示,无论是监管层面,还是证券营业部层面,对于配资的特征似乎都有清晰的认识。

今年以来,第一次对场外配资警告是2月25日,当晚,针对市场反映场外配资有所抬头,证监会新闻发言人回应称,注意到近期有关场外配资的报道增多。对此,证监会密切关注,指导有关方面依法加强对交易的全过程监管。各证券公司要严格执行经纪业务及融资融券客户适当性管理,加强异常交易监控,认真做好技术系统安全防护。同时,也希望广大投资者理性投资,防范投资风险。

3月8日,证券业协会在北京召集部分券商举行了专题会议,主要内容关于外部接入和严禁配资;同日,深圳证监局在深圳也召开了相关会议;与此同时,已有地方证监局迅速行动起来,对辖区内证券公司场外违规配资进行现场检查。3月7日和3月8日,广东证监局和浙江证监局分别召集辖区相关证券营业部负责人座谈,内容均涉及严禁场外配资。

3月18日,更有重磅消息传出,浙江证监局发布的通知显示,金炜棋作为首创证券杭州文二路证券营业部负责人,违规为其他证券公司客户与他人之间的融资以及出借证券账户提供中介或其他便利,并在浙江证监局核查上述事项的过程中提供虚假信心、隐瞒相关重大事项。

由此,浙江证监局认定金炜棋为不适当人选,自该决定作出之日起2年内,不得担任证券公司董事、监事、高级管理人员和分支机构负责人等职务或者实际履行上述职务。首创证券应当在收到此决定书之日起30个工作日内,作出免除金炜棋首创证券杭州文二路证券营业部负责人的决定。

而且同一天被罚的还有,西北证券包头钢铁大街证券营业部负责人刘强,被处罚的原因也是营业部负责人刘强参与场外配资,扰乱证券市场秩序。