VC对独角兽企业的过度青睐严重加剧了资本集聚,让小型创业公司的融资环境不断恶化。

来源:venturebeat

编辑:大明

在过去10年中,独角兽公司已经完全改变了VC的投资大势。风投资金越来越集中投向已经具备强势竞争力的一小部分公司。

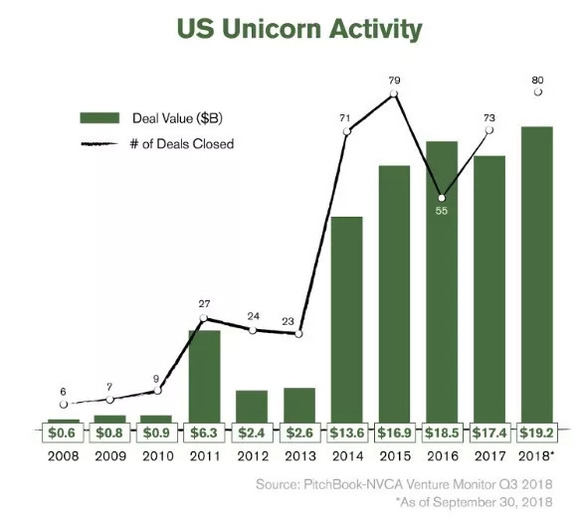

十年前,独角兽企业对于VC行业只是一个微不足道的部门,只完成了6笔交易,仅占当年总交易价值的1.2%。

但在2014年,情况发生了重大转变。就在这一年内,独角兽企业的融资额度从26亿美元增长到136亿美元。2014年发生的独角兽融资额度比此前三年的融资总和还要多。

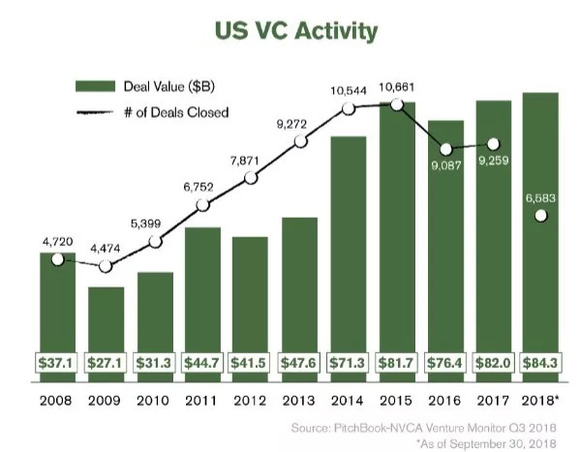

让我们快进到2018年:独角兽交易的总数稳定在交易总数的1.3%左右。从交易数量来看,独角兽企业的融资仍然只占整个VC行业的一小部分,但这些交易吞掉了大量的资金。

在2018年的前九个月中,独角兽企业吸引的VC资金总额达到了惊人的192亿美元,已经打破了2016年全年185亿美元的纪录!事实上,从交易额度来看,2018年的前九个月的VC交易总额已经超过了历史上的任何一年的全年纪录。

具体而言,今年到目前为止,投向独角兽企业的80宗VC交易总额占到全部风投资金的25%。

等一等,让我们换种说法:今年截至到目前为止,VC对独角兽企业的投资交易数量仅占总数的1.2%,但投资总额占到全部风投资金的25%。

在过去十年中,独角兽企业在融资方面的比例从仅仅1.6%飙升至23%以上。

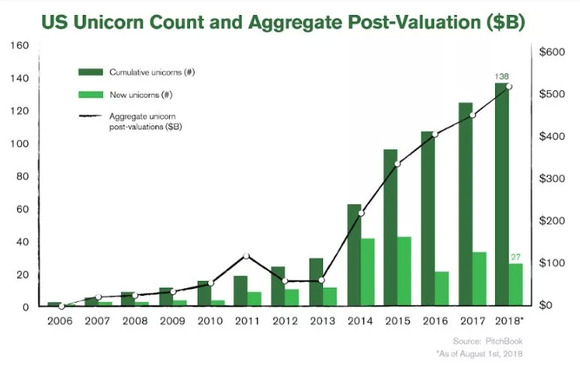

由于高达5000亿美元的巨量资金都集中在少数VC交易中,独角兽的总体后期资产估值正在快速增长,这并不奇怪。

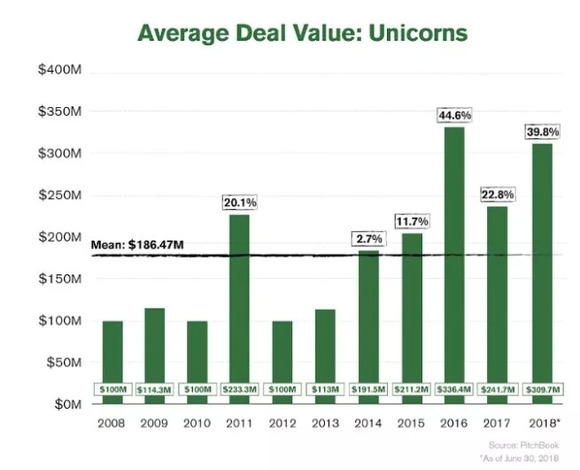

此外,独角兽企业的平均融资额度继续高居在历史最高水平,2018年比2017年增长明显,有望突破2016年创下的纪录。

由于资本持续大量流入高度集中的资产类别,对企业的估值正在不断飙升。这个资产类别越来越多地由大型基金主导,为首的是软银集团高达1000亿美元的超级投资基金。

许多人并没有意识到,这些超大型基金正在取代一个“软退出”市场,这将导致互相依赖的恶性循环,从而让独角兽企业能够在更长时间内保持私有化。

一方面,独角兽企业的VC融资活动屡创新高,但另一方面,对于那些刚刚走上创业之路的小公司而言,融资正变得越来越难。

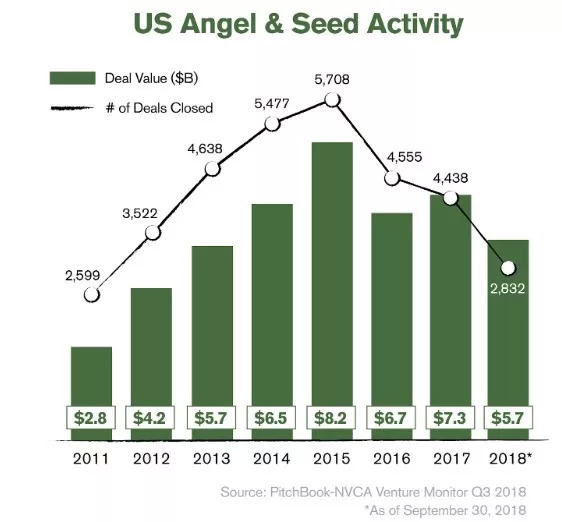

VC天使和种子轮的投资活动预计将创下2014年以来的最低纪录,交易数量大幅减少。如果这种趋势在2018年继续下去,那么自2015年天使和种子融资数量达到最高点以来,到今年年底将下降51%,已遭“腰斩”。

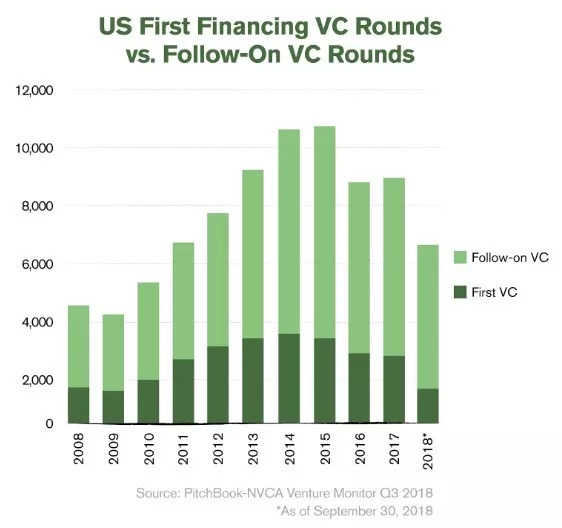

在交易数量的急剧下降的同时,今年在在VC首次融资活动方面也是乏善可陈,预计VC首次交易实际上将在2018年出现下降。

如果VC行业继续沿着这个趋势走下去,那么融资交易的数量将跌回到十年前的水平。换句话说,自2014年融资交易数量达到最高点算起,今年的VC融资交易数量将下降40%,首次融资市场在VC投资总额中的份额将从15.6%降至9%。

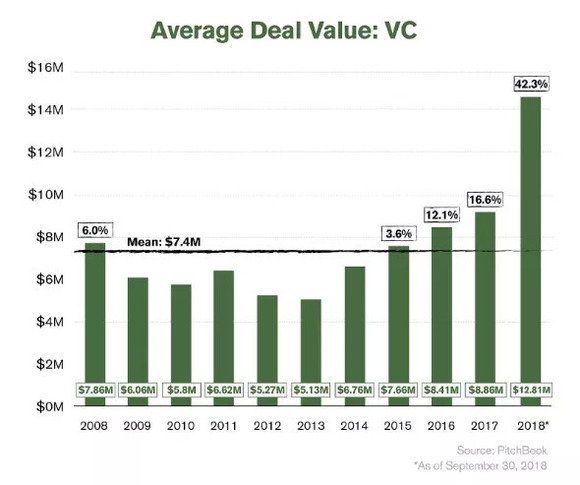

另一方面,VC交易呈高度集中的态势,自2013年以来,单笔平均VC交易规模从510万美元增加到1280万美元,增长150%,比现在的平均单笔交易规模高42%。

随着越来越多的新资本涌入独角兽企业,处于创业早期阶段的企业越发难以获得资金扶持。

为了使自己的投资真正变得重要,VC基金的规模变得越来越大,每笔交易都需要比以前投入更多的资金。这使我们需要向VC公司寻求更加集中的投资策略。

在投资者愿意做出投资承诺之前,希望吸引资金的早期创业公司需要更加成熟,并展现出强大的发展前景。现在,创业公司面对的“死亡谷”已经大大拉长了。在公司准备吸引VC资金之前,需要强大的早期投资者弥补初轮融资之前的资金缺口。

目前,这些早期创业公司的面临的巨大资金鸿沟是确确实实的。VC对独角兽公司的追逐已经创造了一个新的资产类别,遵循一个自洽的投资流程,一些大规模的交易吸收了早期公司的流动性。这最终导致了大量的交易集中和交易额的膨胀。

而所有这一切,都让小型创业公司的融资环境变得越来越差。在VC的大量资金被独角兽吸走后,留给这些小公司的,只是一片一望无际的“融资荒地”。