外资举牌在A股市场上并不常见,一旦出现就是值得高度关注的讯号。

红刊财经 张俊鸣

绩差股的炒作随着恒立实业一个月内暴涨3.33倍达到高潮,相比之下2017年风光无限的白马股却有几分落寞,逆势补跌不在少数,某种程度上甚至成为估值反弹的“拖油瓶”。但在白马股暂时受到冷遇的时候,却传出QFII举牌A股上市公司的消息。上周日(11月18日)晚间,安徽合力(600761)公告称,汇丰银行在上周增持公司股份之后,持股比例为5.152%。跨越5%的持股比例意味着汇丰银行举牌了安徽合力,其持股在半年之内不得出售,外资对安徽合力的看好不言而喻。同时,这一举牌动作也是给A股的白马股、蓝筹股投下赞成票,值得投资者从绩差股炒作中,回头审视低估值白马股的长线价值。

汇丰银行对安徽合力的增持并非一时心血来潮,在其发布的“中国第四季度投资指引报告”中,除了看好中国股市外,还特别提及了三个投资主题,包括国企改革和供给侧改革、创新和制造业升级、城市化和消费升级,而安徽合力更和前面两大主题密切相关。除了主题投资的因素外,安徽合力前三季度每股收益0.60元,同比增长29%,已经超越去年全年的收益水平,动态市盈率只有11倍出头,属于增长明显且低估值的白马股。从一季度首次买入到上周举牌,汇丰银行采取的是分批建仓、逐步买入的手法,不为股价波动和大盘下行所动。虽然从前三季度安徽合力的成交均价来看,汇丰银行这笔投资截至上周五(11月16日)收盘时大概率还被套牢,但这也和QFII一贯的投资风格吻合,更看重的是公司的长期投资价值,而非股价的一时涨跌。

外资在安徽合力上的操作并非孤例。从2003年A股实施QFII制度对外资开放以来,外资在A股的投资多以长线投资、价值投资而闻名,而这一投资风格虽然在短期内不显山露水,甚至由于在弱市中逆势买入还会短期被套,但长线的绩效却相当不俗。以通达信软件编制的QFII重仓指数(880802)为例,2005年7月以来该指数累计上涨超过8.7倍,而同期沪深300指数仅上涨2.6倍左右;更令人瞩目的是,2015年QFII重仓指数超过了2007年的历史高点,而当年沪深300指数最高点比2007年仍下跌超过8%;今年上半年,QFII重仓指数的最高点比2015年的高点上涨超过15%,而沪深300指数的高点比2015年的高点下跌了18%。很明显,代表价值投资、长线投资风格的QFII重仓指数,表现远比沪深300指数要强,实现了真正意义上的“持续跑赢大盘”(见图1)。

图1:QFII重仓指数VS沪深300指数(2005.07-2018.11)

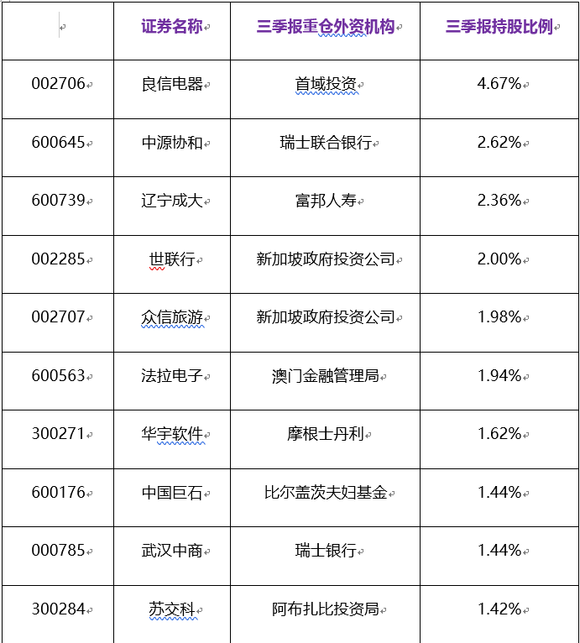

从今年的情况来看,QFII重仓指数表现也相对抗跌。截至上周五(11月16日),QFII重仓指数年内下跌14.87%,A股主要指数中仅有上证50指数13.95%的跌幅比它小,其余指数均弱于QFII重仓指数,其中上证指数和沪深300指数同期跌幅都在19%左右(见表1)。整体而言,QFII重仓指数 “涨得更多、跌得更少”,足以证明价值投资完全适用于A股,尤其是在股指大幅度回调,白马股估值处于相对低位的阶段,更是逢低布局的良机。

表1:主要指数2018年内涨跌

随着A股被纳入MSCI指数体系,许多投资者关注指数化被动资金配置A股带来的增量资金效应。而相比指数化投资,QFII则代表着外资主动配置A股的方向,其主动增仓乃至举牌,更代表外资机构对A股上市公司投下了赞成票。尤其是举牌,持股面临较长锁定期,更以实际行动说明看好的力度;正因为如此,外资举牌在A股市场上并不常见,一旦出现就是值得高度关注的讯号。在大盘出现深度调整之后的外资举牌行为,此前仅有两次出现。第一次是2005年1月的爱建集团(600643),第二次是2011年8月的中青旅(600138)和柳化股份(600423)。这两次对应的大盘点位虽然不是绝对低点,但却是接下来数年的低位区域。此次QFII举牌再次出现在大盘三年多调整的低位区,会不会再度重现历史,值得投资者高度关注。

从短期事件驱动的角度看,安徽合力被举牌有利于两类品种的价值挖掘。一类是和安徽合力同行业的工程机械上市公司,这一板块今年以来业绩出现普遍回暖,公司业绩扭亏或增长成为主流,此前同板块的天地科技(600582)就成为养老金重仓买入的品种,显然中外机构对这一板块的投资价值已经在积极挖掘中。除了安徽合力和天地科技外,笔者列入观察的个股还有柳工A(000528)、中联重科(000157)、郑煤机(601717)、苏美达(600710)等;

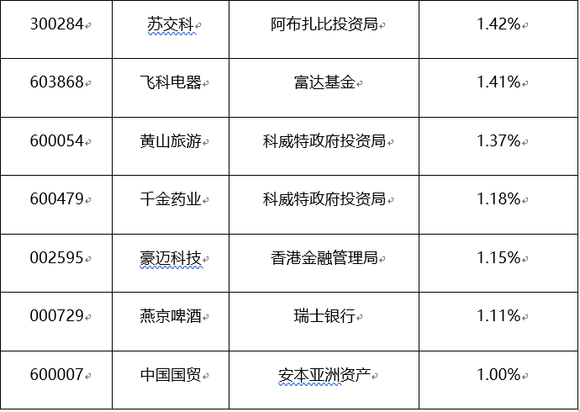

第二类则是QFII机构潜在举牌个股。在今年股指调整的过程中,不少QFII年初建仓的个股被套,但同时也跌出了投资价值,未来不排除出现类似安徽合力被举牌的可能。笔者重点观察的品种为三季报中,单一QFII持股比例在1%以上,股价超跌明显,估值较低的品种,包括良信电器(002706)、中源协和(600645)、武汉中商(000785)、豪迈科技(002595)等(见表2)。

表2:部分三季报外资机构重仓股

需要特别指出的是,QFII的持股并非一成不变,尤其是在股价短期被大幅炒高之后,投资价值被提前透支,外资也随时可能抛售离场。即使是因为举牌而不能实时卖出,场内其它机构也可能获利卖出,对股价形成压力。2005年1月首只被QFII举牌的爱建集团在消息曝光后,股价一度连续两个涨停,但此后却陷入相当长时间的调整,最终见底的时间比上证指数晚了将近半年。因此,对于QFII举牌衍生出的事件驱动股价,投资者仍要以价值投资的观点看待,重点在于挖掘相关上市公司的内在价值,而不是将价值投资玩成“价值投机”,成为不必要的买单人。