世界上有责任担当的政府,在历次危机中交了昂贵的学费后,积累了丰富的经验教训,调控和监管措施愈加具有针对性,也越来越日常化。

今年距离2008年全球金融危机引起的大衰退已经十年了。

十年后,可能很多人已经忘记了当时全球经济面临的艰难困境。但事实上,危机造成的恶果至今还在影响着全球经济的很多方面。当前,全球经济仍然面临着各种困难,贸易摩擦、新兴市场货币贬值等负面事件持续冲击着人们的信心。

另外,还有一个现象值得注意:1978年第二次石油危机、1988年中国通货膨胀、1998年亚洲金融危机、2008年次贷危机……这不免让人起疑:为什么总是“8”?2018年的尾巴,是否也有可能出现危机?在此,我们回顾几次危机的成因和病理,希望以史为鉴,预判危机的到来。或者说,在危机真正到来时,做好准备,减少损失。

两次大危机

近一百年来,世界一共发生两次有资格被冠以“大”的经济或金融危机,分别是著名的“大萧条”(GreatDepression)和“大衰退”(GreatRecession)。

其中,大萧条由1929年的美国开始,在上世纪30年代的大部分时间内席卷全球大部分西方国家,使得1929年至1932年,全球GDP减少了15%。大衰退是由十年前美国次贷危机引起的全球金融危机,在全球范围内造成了深刻影响。

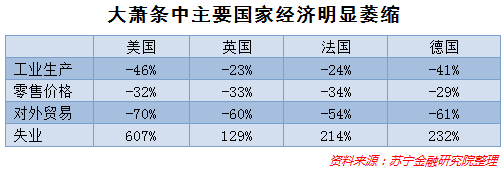

这两次危机都表现为经济活动在全球范围内的大幅收缩,生产、消费、投资活动以及资产价格都经历了急剧下滑。人们的生活水平在短时间内发生了急剧倒退,并在很长一段时间后才恢复。哈佛经济学家莱因哈特、罗格夫通过对历史上100次系统性银行业危机进行分析得出结论——人均收入回到危机前水平所需时间平均为8年,中位数为6.5年。

尽管结果相同,但两次危机的成因和病理却有着不同程度的异同。

大萧条病理

在1929年危机爆发之前,美国经济经历了近十年的繁荣,这种繁荣同时体现在工业部门和资本市场。

繁荣的重要原因是第一次世界大战以后,美国对百废待兴的欧洲国家形成了大量债权和贸易顺差,欧洲的资金开始源源不断地流入美国。美国企业和农民依靠资本流入和出口,获得了大量盈利,银行也开始对这些企业大量授信。但是,当欧洲的收入减少导致还债能力开始变弱和进口需求减少,美国的出口开始减少。原本依靠出口的企业和农民收入开始快速收缩,进而造成了银行贷款的违约。

而在工业部门,十年来的技术创新带来了生产率的提高,却并未增加工人的工资,盈利都被大企业主所攫取。这在拉大收入差距的同时,居民的总体收入水平开始减少。收入的减少又导致消费、投资收缩。这时,开始有企业破产,相应的贷款违约越来越多,银行系统开始受到侵害,银行为了自保,开始缩减信贷规模,这反过来又抽掉了企业和居民的救命稻草,导致更多的企业破产和工人失业。同时,需求的减少导致商品和资产价格垂直下降,通货紧缩进而使得消费和还款更加困难,最终形成了恶性循环。

十年繁荣所带来的信心竟是如此脆弱,以至于当越来越多的人意识到问题比想象更严重时,股市在短短两个月内彻底崩盘。此时,美国疲弱的需求严重恶化了国际贸易,1933年国际贸易仅仅为4年前的三分之一。欧洲的情况原本就很糟糕,经济危机则进一步打击了羸弱的经济基础。在崩溃的困境下,经济危机甚至间接导致德国走向了法西斯主义。

大衰退病理

相比于大萧条产生于实体经济部门波动,大衰退的直接原因多被认为是金融系统的失败,即次贷危机。而其背后更重要的原因,是2007年开始的美国房地市场向下波动。

事实上,次级贷款市场的恶化早在2006年便已初现端倪。2006年前的几年间,房地产市场持续膨胀,房价在1998年到2006年间上涨了124%。繁荣的背景下,次级贷款大量投放给信用条件较差的购房者,次级贷款占银行贷款的比例从14%上升到21%。上涨的房价使得变现房子更容易,即使违约,银行也能轻易收回成本。

同时,金融系统为了转移风险和攫取更多利润,在衍生品领域过度创新,发展出了大量像次级债这样的资产证券化产品,银行将房贷打包出售给雷曼兄弟这样的投资银行,投资银行将这些资产再次打包卖给投资者,保险机构看到房市的繁荣,也乐得加入其中,为这些产品提供保险。当这些衍生品出现在市面上时,往往已经离他们的底层资产(房贷)很遥远了。此时,风险已然很难控制在一定范围内了。

2007年和2008年,美联储意识到过热的经济和资产价格,开始了连续17次的加息之旅。房市泡沫随之破灭,大量消费者根本无力还款,开始出现大量的违约,越来越多的违约居民被收回住房,但房价的下滑使得银行形成大量坏账,甚至少数银行濒临破产边缘。风险继续向下传导,投资银行因为衍生品价格暴跌损失惨重,大量赎回造成了挤兑,全球性的恐慌形成了,因为这些次级债券不乏来自欧洲和日本的投资者,全球的股市也开始暴跌。

这时,如大萧条时期一样,当泥沙俱下时,信心是最不靠谱的。银行系统开始惜贷,实体经济受到了猛烈冲击,消费和投资萎缩明显。国际贸易收缩,使得中国等新兴经济体的增速也开始下滑。于是,次贷危机在不到半年的时间内演化成了全球大衰退。美国实际GDP在两年内减少了4%,全球GDP下滑了1%。

两次危机的启示

总结两次危机可以发现,在危机前,经济中的两个因素甚为关键:泡沫和债务。

首先,不仅是这两次危机,每次经济的快速向下波动,都会在之前出现生产和价格等方面的异常迹象。尤其是资产价格,在大萧条时期是大牛的股市,而在大衰退时期,则是上涨的房价。

其次,每次危机都伴随着债务的累积和违约。大萧条时期,债务问题源自于实体经济扩张后的急剧收缩导致的违约。大衰退时期,债务问题则主要由住房贷款违约引致。危机时的债务违约同时使得实体经济和金融部门遭受巨大打击。

危机发生时,则有三个互相关联的表现:需求急剧减少、资产价格下跌甚至通缩、金融市场的崩溃。消费和投资失去信心,又导致商品和资产价格下跌,形成通缩,金融机构受资产价格下跌的损失,反过来减少企业和居民的融资,进一步导致收入和需求减少。

危机发生后,政府的作用至关重要,政府采取的措施很大程度上左右了危机的演化。很多观点认为,十年前的大衰退没有恶化成为大萧条那样的悲剧,重要原因是政府的及时应对,而美国政府在前期的监管失职却也是次贷危机爆发的推手。1929年到1933年,时任的胡佛政府和美联储几乎没有采取任何挽救措施,直到罗斯福总统掌权后开始推行新政,才缓解了局势。

当危机发生后,短时间内,政府所能做的基本可以用两个字概括,即“救助”。救助失业和贫困人群,以提振需求;稳定价格,以稳定经济预期;救助银行系统,以达成“救助”信心的目标。例如,次贷危机后,美联储迅速降息,实行量化宽松,以对抗需求减少和通缩;联邦政府开始增加赤字,以扩大需求、减少失业;金融方面则回归强监管,尤其是对衍生品市场的管控,增加公众对金融部门的信心。

危机有多遥远?

预判危机似乎是一件很难的事。若能够及早发现危机苗头,也不会有爆发危机的可能。不过,确实有若干人士成功预测了十年前的金融危机。一篇发表在2009年的文章指出,2000年至2006年间,一共有12位经济学依据当时膨胀的美国住房市场成功提醒了大规模衰退的可能性,其中包括诺贝尔经济学奖获得者罗伯特·席勒。

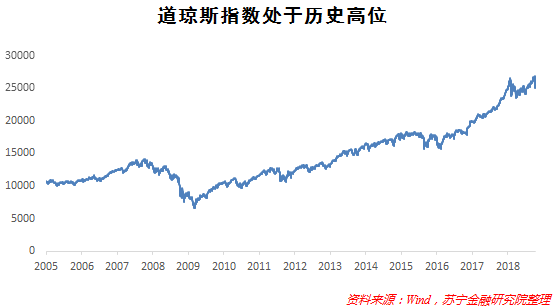

想要预测危机,上述两个因素——泡沫和债务,似乎是重要的线索。其中泡沫多是指非刚性需求炒作下的资产价格持续上升。以美国为例,从股市来看,道琼斯指数自2009年以来,走出了一轮史无前例的大牛市,就在前几天还处于历史最高点,估值过高也成为很多市场人士对美股的评价。果然,美联储的加息导致了近几日美股急速的向下调整和国债收益率上浮。目前看来,似乎又到了考验信心的时候。

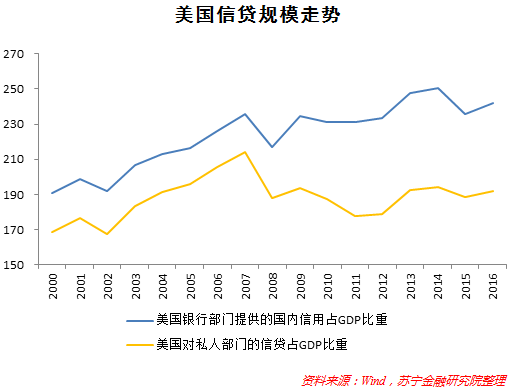

危机之后,美国经历了十年的经济强劲复苏,实体经济也处在繁荣阶段,今年第二季度实际GDP年化季环比增长4.2%,是四年来的最高水平,但高增长率是否具有可持续性?是由于居民收入本质上的增加,还是特朗普减税政策的推动?美国挑起的对各国的贸易摩擦会多大程度上恶化美国的经济?背后的不同因素体现了实体经济的泡沫程度,需要谨慎判断。债务方面,美国企业部门的杠杆率处于历史最高水平,达到73.5%。值得注意的是,上一次的杠杆率最高点也只有72.1%,时间则是2008年9月,正是金融危机爆发的时刻。

也正如上文所提到的,为什么总是“8”?事实上,这其中有巧合的因素,但也不得不说背后有着经济周期的作用,经过十年的持续复苏,向下的压力越来越大。总的来说,不论是资产价格泡沫,还是债务压力,美国经济似乎都处于压力之中,那么爆破是否只是时间问题呢?仁者见仁,恐怕也只有时间才能告诉我们答案。

危机留下了什么?

既然危机不遥远,那我们是否需要担心呢?其实不必过分担心,因为已然有利器在手,这个利器就是政府。并不是说政府应该过多干预经济,而是在监控经济形势时,当好市场的“守夜人”。世界上有责任担当的政府,在历次危机中交了昂贵的学费后,积累了丰富的经验教训,调控和监管措施愈加具有针对性,也越来越日常化。

我们在观察两次大危机时,可以注意到政府在危机前后所扮演的角色。从罗斯福新政,到美国十年前的救助和重回强监管,都帮助缓解甚至逆转了形势。这里不得不提的是中国的政策应对,我国大规模的经济刺激在当时收获了国际社会的广泛欢迎和好评,因为当时中国的投资刺激创造了对全球经济的大量需求,极大稳定了全球贸易和实体经济的信心。

但大规模的刺激也为中国经济埋下了隐患,在此后十年间,中国延续了可持续性低的投资驱动增长模式。这也是十年间,美国经济一直在复苏,但我国却经历了急剧增速换挡的重要原因。投资大量进入国有和传统部门,形成产能过剩和地方债务,同时供给过剩的情况下也存在通缩的压力。因此,对于中国而言,更多任务集中在改善供给侧结构,而并非危机或者急剧的衰退。主要的原因是并不存在资产价格泡沫的问题,因为已然处于低水平较长时间了。

意识到真正的问题所在,我国政府针对供给侧结构和债务问题,在2015年及时提出了供给侧改革,尤其是去产能、去杠杆和加强金融监管,可谓直戳病灶。这反映了我国决策层在应对经济波动时的决策经验越来越丰富了。

(来源:苏宁财富资讯 作者:苏宁金融研究院研究员陶金)