“安进25期耀之专享2”投资的标的资产计划持有两只私募债券,目前该债券的发行人“兑付存在重大不确定性”。

图片来源:视觉中国

界面新闻获悉,有投资者购买的天弘基金产品不仅延期兑付,而且净值突然下调,原因是投向的私募债出现违约,并指向香港上市的花样年控股(1777.HK)。

投资者表示,其在2016年3月在招商银行购买了天弘基金“耀之债2期”,到期日前该产品每份净值0.9994元。该投资者在今年9月12日提交赎回申请后迟迟无法赎回,后招商银行客户经理称,天弘基金产品兑付出现问题,需延期兑付。

9月27日,该产品名称改为“安进25期耀之专享2”,每份净值突然下调为0.8223元,只有82%的基金市值可申请赎回,另18%被放入新的债券产品,不可赎回。

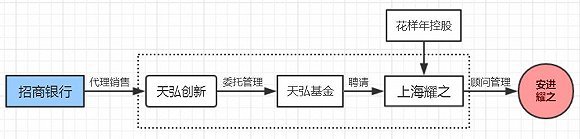

“安进25期耀之专享2”是由天弘创新发行,上海耀之资产作为投资顾问的专项资产管理计划。招商银行于2016年2月代销,目前尚未到期,基金主要投向于债券类资产。

天弘基金对界面新闻记者回应称,天弘也是在9月25日才得知上述消息,天弘基金只是发行人,具体管理人是上海耀之资产管理有限公司(下称“上海耀之”)。在兑付出现问题后,采用了侧袋估值法,将不良资产装入一个资产包,所以造成净值下调。

根据天弘基金9月26日发布的资管计划估值方法调整公告,上述基金产品投资的标的资产计划持有两只私募债券,目前该债券的发行人“兑付存在重大不确定性”,所以自9月26日起标的计划分为可赎回资产及暂不可赎回资产,根据标的可赎回资产净值进行估值,造成基金净值下降。

不过,天弘基金并未公告该两只私募债券的债务人。

招商银行则解释称,根据资产管理人天弘创新估值方法调整公告,调整后的最新估值,可赎回部分资产在客户端产品净值显示0.8223,不可赎回部分资产在客户端产品净值显示0.1784。客户实际基金净值由9月21日的0.9996调整为可赎回部分资产净值0.8223和暂不可赎回部分资产净值0.1784,净值并未发生大幅波动,但是暂不可赎回部分资产兑付存在不确定性,投资人可能面临投资损失。

至于赎回延期,招商银行称,开放期突发净值波动和资产分割的原因在于8月投资报告并无提到有持仓债券存在兑付不确定性的风险,按合同约定,正常赎回申请期为9月10日至9月14日,开放日(即赎回净值的确认日)为9月21日,相关客户在此期间完成赎回操作。由于资管计划持仓中部分债券已进行回售申报,回售日期为9月25日,暂时不具有流动性,因此9月17日资产管理人天弘创新向我行发送资产管理计划开放期调整的公告,将开放日由9月21日调整为9月26日。后因基金持有的应回售的债券未完成回售,9月27日资产管理人天弘创新向我行发送估值方法调整的公告,即将基金资产分为可赎回资产和暂不可赎回资产进行估值。

界面新闻记者梳理产品说明书发现,上述私募基金产品宛如一个“套娃”:成立于2016年3月7日,管理人为天弘创新资产管理有限公司,为天弘基金旗下子公司,委托母公司天弘基金管理有限公司进行管理,投资顾问为上海耀之,托管人为招商银行上海分行,招行同时作为独家代销机构。

说明书中特别强调,上海耀之受天弘基金聘请作为投资顾问对标的计划的投资提供投资建议,标的计划将按照投资顾问的投资建议作出决策。

基金业协会的公示信息显示,上述基金为“顾问管理”,实际管理人为上海耀之,后者为私募证券投资基金管理人。

一位不愿具名的金融从业人士对界面新闻记者表示,上述事实说明天弘基金是代理销售,并没有实质主动管理,就是所谓的通道,天弘基金从中赚取通道费用。通道业务表面不违法,但很多时候会误导消费者,让投资者觉得买的是天弘基金,实质上天弘既不管理也不担责。

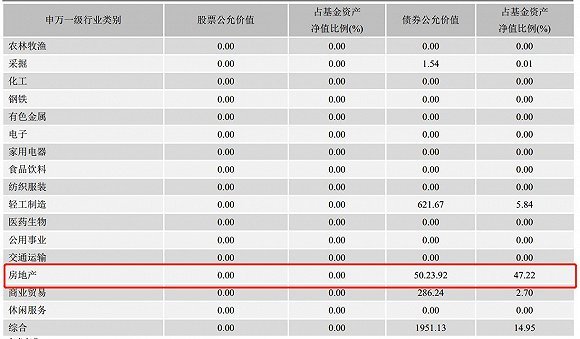

出现兑付问题的基金全名为“天弘创新安进25期耀之债期对冲专享2号专项资产管理计划”。根据该基金8月份的投资报告显示,该基金资产99%投向债券产品,其中47%的比例投向了房地产债券,而上海耀之的实控人正是一家房企。

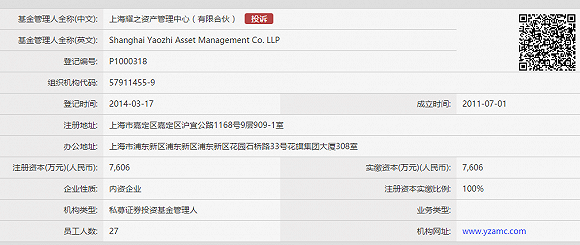

上海耀之成立于2011年,经营范围是资产管理和投资管理,旗下第一只基金成立于2013年。根据基金业协会备案,目前上海耀之旗下正在运作的私募基金共47只。

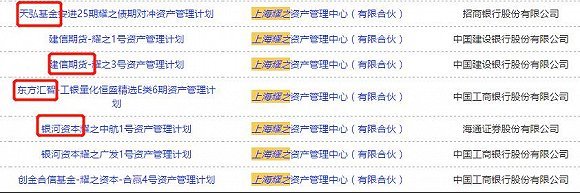

通过上述基金产品不难看出,上海耀之为获取市场规模,通过如银河资本、天弘基金等通道从市场募集资金,用于特定的项目或者债权,从中赚取利差。目前官方网站无从查询其产品净值和具体资金投向。

上海耀之的大股东为花样年集团(中国)有限公司,持股78.89%,实控人为香港花样年投资控股有限公司(下称“花样年控股”)。

公开信息显示,花样年控股(1777.HK)为香港上市公司,主要业务为房地产业务,主要聚焦于珠三角、长三角、环渤海、成渝经济区四大区域,已进入北京、上海、深圳等13个一二线城市。

公开数据显示,花样年控股资产总规模122亿元,但是负债比率不低,剔除预收房款以后的资产负债率高达66%(截止今年6月底)。

由于负债高企,9月初,国际评级机构标普将花样年控股的展望从稳定调整为负面,预计花样年未来一年内杠杆将继续高企,在2019年将出现再融资风险。

标普认为,花样年集团的债务杠杆已经很高,2018-2019年其债务与EBITDA的比例,可能会突破标普预计的11-12倍水平。并且随着花样年由轻资产物业管理逐渐向房地产开发转型,将带来的大量买地与建安资金需求。

同时,花样年还有包括部分美元债在内的108亿元的债务即将到期。

界面新闻记者询问花样年控股上述基金产品资金去向,花样年控股回复称,产品违约信息与其没有任何关系。

今年以来,债券违约风险骤升。据不完全统计,今年前四个月的债务违约金额,已超过2017全年的违约金额。