经过4个月的停牌等待后,韦尔股份(603501.SH)再次收购豪威科技的方案终于落地,正式复牌后接连出现两个一字涨停板。

文 | 周康

经过4个月的停牌等待后,韦尔股份(603501.SH)再次收购豪威科技的方案终于落地,正式复牌后接连出现两个一字涨停板。

9月11日晚间,韦尔股份发布了发行股份购买资产并募集配套资金暨关联交易预案摘要,拟155.3亿元收购三家CMOS图像传感器研制公司。从体量来看,仅北京豪威的资产总额就几乎是韦尔股份的5倍,净资产几乎是8倍。

而此次重组完成后,若不考虑配套融资,虞仁荣直接持有韦尔股份股份从61.30%大幅降至31.10%的股份;加上绍兴韦豪间接持股,虞仁荣将合计持股数占上市公司总股本的40.05%,仍为该上市公司控股股东、实际控制人,交易不构成重组上市。

曾遭遇大股东反对

早在2017年6月份,仅上市两个月的韦尔股份发布公告称,拟收购北京豪威86.5%股权,不过公告不久,就遭遇当时重要大股东反对。

在韦尔股份发布收购案的三个月后,由于北京豪威重要股东融创中国不同意该并购案,最后让韦尔股份和北京豪威功亏一篑。

不过,在重组失败后,北京豪威进行了重大人事调整,为接下来的再次并购做准备。

首先,韦尔股份董事长虞仁荣出任北京豪威CEO由出任。

其次,北京豪威完成最新的股东变更,单一最大股东珠海融锋退出,同时退出的还有韦尔股份并购北京豪威时未与其签署框架协议的股东深圳测度。而青岛国资委主导的青岛融通民和投资中心成为新增股东。

而在今年8月份,韦尔股份再次发布收购预案,拟以发行股份的方式购买27名股东持有的北京豪威96.08%股权、8名股东持有的思比科42.27%股权以及9名股东持有的视信源 79.93%股权,本次发行价格相应调整为33.88元/股,合计交易作价近150亿元。

北京豪威三度"卖身"

作为昔日的CMOS图像处理传感器全球龙头,北京豪威在2011年之前,曾是图像传感器市场的榜首,不过在2012年,索尼的CMOS业务开始迅猛发展,在2012至2015的三年时间里,索尼市场份额已从20%直升至35%,至2016年,索尼市场份额已达到42%,牢牢占据行业老大的位置,而三星及北京豪威分列二三,只有18%和12%。

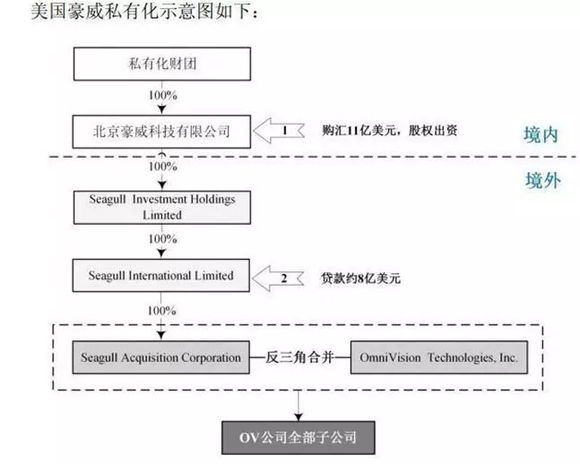

2014年8月12日,美国豪威收到来自北京清芯华创投资管理有限公司的非约束性报价函,私有化财团部分成员进行了调整,并设立了以Seagull International Limited等为主的实施主体,再通过北京豪威反向收购收购美国豪威的全部股权。项目投资总额19亿美元,全部为中方投资额,其中11亿美元由中方以现金出资。

2018年4月份,绍兴韦豪开始受让海鸥香港等股东股份,后续持续北京豪威股东股份持续转让后,绍兴韦豪以出资2.28亿美元持股占比17.58%。而此次交易对价中,绍兴韦豪获得交易对价达27.24亿元,按目前汇率估算,半年左右时间内估算浮盈约7成。

2016年北京君正发布公告,称拟126亿元并购北京豪威(OV)和思比科,然而历经长达10个月之久的停牌之后,由于受到证监会的新规影响,交易失败,北京君正苦吐四个跌停。

然而仅仅过去70天后,北京豪威再次启动资本运作,这次"金主"为上海韦尔股份。由于重要股东不同意,该并购再次折戟。

而对于北京豪威频频进行资本运作,业内人士指出,以北京清芯华创投资管理有限公司主导的财团以19亿美元(130亿元)代价收购北京豪威,前期自从2015年4月开始,历时大约10个月,通过杠杆基金购买下美国豪威资产,有高达14亿美元的关联方借款,利息压力极大,亟需快速出手回笼资金。

此外,在发布交易预案后,韦尔股份还收到上交所《关于对上海韦尔半导体股份有限公司发行股份购买资产并募集配套资金暨关联交易预案信息披露的问询函》,其在回复中表示,关于北京豪威、思比科对应估值上升原因及合理性,"2016年北京君正收购北京豪威预案中的预估值,是基于当时历史业绩、业务发展情况以及对未来业绩的预期,其预估值较低符合美国豪威当时的经营状况"。

自韦尔股份复牌后,已经连续两天呈现一字涨停,收盘于45.57元。