谁胜谁负,或许还不能根据场上势力来判断。“神仙打架”背后,还有着更加广泛层面的角力与博弈。

作者 | 缪凌云

来源 | 野马财经

一块估值数十甚至上百亿元的信托牌照,引来各路资本大鳄蜂拥竞逐,原东北首富甚至因之入狱十年。如今,这场争夺仍在暗地里进行。各方邀来盟友,正在打一场“群架”。

谁胜谁负,或许还不能根据场上势力来判断。“神仙打架”背后,还有着更加广泛层面的角力与博弈。

自2006年停业整顿至今,泛亚信托争夺战已经僵持了十二年。

由民生控股(000416.SZ)、新奥控股、新华联、亿利集团组成的财团,本已与相关债权人达成协议,然而,随着“泛亚系”旧主、原东北首富范日旭出狱归来,事情再度发生变化。

范以股东身份带入局中的联络互动与神州企业家同样实力强劲。前者背后暗藏“中植系”身影,后者由百余位企业家共同组建而成,主席团及理事名单中,囊括了天圆集团左安一,“科瑞系”郑跃文、华信超越马超、科大讯飞刘庆峰、国美集团杜鹃诸多著名企业家。

野马财经则获悉,由于种种原因,亿利与民生的联盟似乎出现了变数。神州企业家未能在预计的时间内打破僵局后,范日旭也转而寻觅资金与背景更具实力的盟友,并有了些许眉目。

各路资本大鳄蜂拥竞逐之下,此张信托牌照最终会被谁收入囊中?

利益耦合

泛亚信托的跌宕起伏蕴藏着浓厚的时代色彩。

改革开放之初,为了充分利用各种渠道的多余闲置资金,弥补银行信贷之不足,政策红利之下,以银行为主的各方纷纷设立信托投资公司,一度突破千家。泛亚信托前身——农行长春信托正是诞生于这一背景。

不过,由于信贷规模的快速膨胀,再加上早期信托公司与银行业务的高度重合,清理成为必然。

1995年,央行要求商业银行与所属信托投资公司彻底脱钩,不久后再度加压,停止了银行系统对非银金融机构的拆借,大量信托公司被直接关停。

泛亚信托则幸运地保留了下来,被当做一块极具分量的筹码交给了回乡置业、光环环绕的范日旭手中。

范日旭出生于长春,起兴于海南,1993年受召回乡兴业投资,成立长顺体育综合开发集团公司(下称长顺集团)参与开发长春市五环体育馆项目。

五环体育馆可以说是范日旭最辉煌阶段的起点,从这里算起,短短三年时间,其便成为了坐拥北方五环(已退市)、吉林轻工(现“金圆股份”,000546.SZ)、厦门国泰(现“刚泰控股”,600687.SH)三家上市公司的东北首富。

令人感慨的是,该项目也为日后范的跌落、入狱,泛亚信托的停业整顿、争斗十余年埋下了伏笔。

根据协定,范承担五环体育馆的投资,地方政府则将体育馆周边的五个地块交由范日旭开发,以滚动收入支持场馆建设。

然而,由于种种原因,五个地块中的三个最终并未交付,剩下的两块直至1998年才兑现,且被置换成了其它区域的土地。

范日旭方面向野马财经介绍,为了完成五环体育馆项目,长顺集团自有资金投入超12亿元。具体包括:以北方五环的股权和五环休闲中心做抵押,银行贷款近3亿元;关联企业和朋友借款5至6亿元;发行债券2亿余元。

承诺的地块迟迟拿不到手中,体系内大量资金被抽调填补窟窿,多次商谈也没有结果。

有意思的是,范日旭却并未将日后的危机全数归因于此,在他看来,虽然土地一直未批,但自己从别处得到了不错的“补偿”。泛亚信托便是其中之一。

“当时有工商、建设、农业三家银行旗下的信托可以选择,最终我以1.2亿元拿下了泛亚(即“农行长春信托”)”,范日旭向野马财经如是描述。

资本腾挪

在范日旭手中,泛亚信托的作用被巧妙地发挥了出来。

1998年,由于无序的信贷扩张以及并不成熟的投资环境,吉林省债券危机开始显露。一家名为联合置业的企业债券违约点燃了导火索,此后的几年,兑付问题不断发酵,群体性事件时有发生。

为解燃眉之急,地方与范日旭达成协议,前者开放绿灯,后者以旗下企业为载体、泛亚信托为通道发行新债,协助承担债务,解决资金问题。

此后的三年时间,泛亚信托分五次合计发行了2.5亿元企业债券。但除了首次6000万元之外,其余1.9亿元债券后被认定为欺诈发行。

当然,彼时的范日旭还没有意识到事件的发展会面临失控的风险。各方之间的默契,既纾缓了地方的危机,又盘活了企业的资金链,可谓一举多得,皆大欢喜。

2000年10月,央行再次召开信托公司清理工作会议,为了保证信托公司实力,将门槛大幅提高至实收注册资本3亿元,且为冲销呆、坏账,弥补累计亏损后。受此影响,行业成员锐减九成,注册资金仅有5000万元的泛亚信托若要保牌,同样需要增加资本金。

这对财技稔熟的范日旭来说并非难事。

其从泛亚信托托管的中兴信托上海证券部调集1.8亿元资金,注入长春创世实业等三家全新公司,然后与另外两家新注册公司一起,置换了泛亚信托原长顺集团、吉林轻工等股东。资本金旋即增至3亿元。

上图为增资、股权变动后泛亚信托股东(至今未变)

2003年7月,中国银监会、中国人民银行联合发文批准泛亚信托重新登记。

值得注意的是,上述1.8亿元资金首先被处理成了中兴信托对泛亚信托的预缴托管费,而后以保证金名义转回。如此操作的好处在于,该笔资金性质从对外借款变为了内部资金调度,规避了可能出现的法律问题。

然而,最终量刑之时,相关操作依旧被认定为虚报注册资本。

范日旭对野马财经强调,重新登记时,银监会要求(泛亚信托)股东不能是申请发债的企业,而原先几家股东并不符合这一标准,因此进行了紧急更换。新进入的长春创世五家公司同样为自己实际控制企业,公司资金真实入账、真实审计,资金皆在内部调动往来,因此不应该叫虚报注册资本。

从被判刑之日至今,范日旭也一直在为自己做着无罪上诉。

祸起泛亚

范日旭旧识、投资专家王世渝在《曾经德隆》一书中有这样一段回忆:

可以称之为2006年以前中国资本市场的第一高手范日旭。他过去低调得几乎未被公众所识,他像一架隐形飞机,平安起飞,平安降落,雁过无痕。

也正是2006年,“飞机失事了”。

重新登记完成,握稳泛亚信托之后,范日旭开始谋求更大的版图,尝试整合中兴信托、焦作信托,成立银通证券。但该努力最终失败,泛亚信托亦被拖下水。

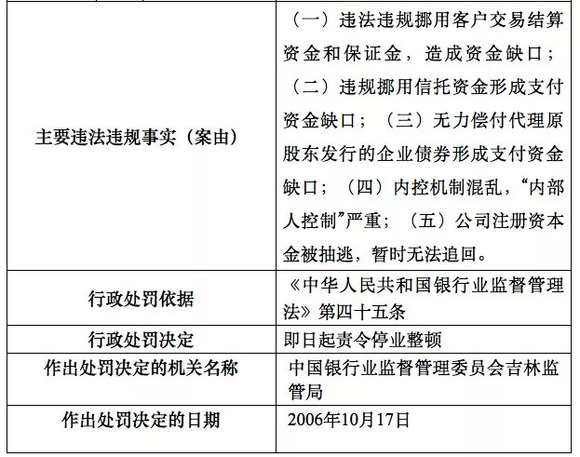

上图截自银监会官方网站

2006年10月17日,因违规挪用客户资金等事由,泛亚信托被银监会责令停业整顿(2010年正式进入破产重整)。2007年11月,范日旭被捕,随后被以欺诈发行债券、虚报注册资本等罪判处无期徒刑(后改判十年,2017年10月刑满出狱)。

野马财经注意到,泛亚信托债务清算的结果是债务5.94亿元,资产6000余万元。

北京某信托业人士向野马财经介绍,由于投资范围广泛、资金来源隐秘、牌照稀缺,信托牌照的价值往往以数十甚至百亿计(如四川信托,交易估值达165亿元)。且2006年我国信托业整顿基本结束,剩余牌照价值已经体现出来,5亿余元的敞口要想解决有很多路径,例如拿出少量股权即可引入充裕的战投资金。

实际上,同样走到破产清算地步且依旧持牌的广州国际信托、“德隆系”旗下金信信托,债务敞口分别为146亿元、41亿元。

范日旭认为,事情发展至此的根本原因在于非商业力量的介入。

2004年,一位来自苏州的商人找到了顶着“东北首富”光环的范日旭,并将之带至长春市南湖宾馆,展示了自己的“能量”。

深谙此道的范作出了让步。2005年6月23日,吉林轻工正在进行中的重组戛然而止,控制权被转让至该商人手中。

至于价值巨大的泛亚信托,范日旭却不愿轻易拱手相送。奈何实力不足,最终赔了夫人又折兵,甚至他在东北经营多年的几位盟友也被“揭了盖子”。

群雄入局

无论原因如何,长袖善舞的范日旭终究是马失前蹄,身陷囹圄。

不过,颇为戏剧性的是,2009年,泛亚信托正式进入重组程序前夕,吉林省再度换将。得以染指泛亚信托的接盘方,也从苏州商人变为了内蒙豪强、山东巨贾。

前人种树,后人摘果。

2012年8月, 亿利资源集团有限公司(下称“亿利集团”)官网宣布,与吉林省政府签署了《泛亚信托重组协议书》。泛亚信托重整后拟更名为亿金信托有限责任公司,由亿利资源集团控股,注册资本金定为50亿元。

2014年8月20日,民生控股(000046.SZ)发布公告透露了新的进展。公司与亿利集团、新华联控股有限公司(下称“新华联控股”)、新奥控股投资有限公司(下称“新奥控股投资”)签署了《投资入股协议书》(下称《协议书》),约定共同参与泛亚信托重组。泛亚信托拟更名“中绿信托”。

根据协议书,由亿利集团作为泛亚信托主要重组方,代表各方开展泛亚信托重组的主要前期工作并垫资,待方案获银监会批准及重组成本经各方共同确认后,由各方按最终持股比例分担。

各方预计合计斥资13亿元,增资完成后,亿利集团持股40%,其余三方各持20%。

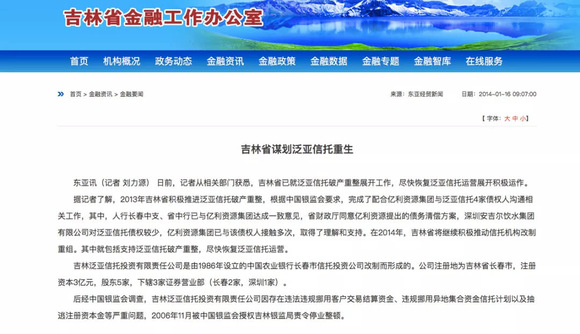

上图截自吉林省金融办

吉林省金融办官网亦证实了该消息,称亿利集团已与泛亚信托的四家债权人进行了沟通并获得支持。债务清偿方案也获得了省财政厅同意。

意欲接盘的四家公司实力不可谓不强大。

亿利集团主营化工新材料、清洁能源及房地产业务,为亿利洁能(600277.SH)控股股东。截至2018年一季度末,资产规模超千亿元;新奥控股旗下则拥有新奥能源(2688.HK)、新奥股份(600803.SH)、新智认知(603869.SH)、西藏旅游(600749.SH,拟)四家A、H股上市公司,集团整体营收超千亿元;新华联控股资产合计逾500亿元,控有东岳集团(0189.HK)、新华联(000620.SZ)、新丝路文旅(0472.HK)三家上市公司。

至于民生控股,其背后的“泛海系”更是大有来头。参、控股数十家上市公司,拥有几乎所有金融行业最为值钱的牌照。

实控人卢志强为“泰山会”(即泰山产业研究院,是中国最知名、最神秘的大型商会之一)成员之一,与柳传志、王健林、史玉柱诸多商界大佬、新贵交好。

2015年8月,亿利集团、新华联、泛海控股还曾与巨人投资、汇源集团一道,发起设立亚太再保险公司。

民生控股向野马财经表示,入股泛亚信托是基于推进公司业务转型、开辟新的利润增长点、增强公司实力、实现可持续发展等考虑。公司与该次交易的其他对手方无任何关联关系。

阻击亿利

泛亚信托也成为了一块暂无主人的香饽饽,引来了强龙垂涎。身在狱中的范日旭却不愿意轻易放手,拒绝接受亿利集团与债权人达成的重组方案。

一方面,诉诸法律。

根据《企业破产法》,是否越过股东强制批准债权方接受的重组方案由法院自行决定。同时泛亚信托系非银金融机构,破产重整牌照需银监会再次审批,而根据银监会2008年发布的一份《13家历史遗留问题信托公司重新登记内部操作指引》,要求原有股东的退出需经过特定程序。

一系列法律环环相扣,让作为股东的范日旭获夺回了些许主动权。

另一方面,寻找盟友。

2017年初,尚在狱中的范日旭即与联络互动(002280.SZ)及神州企业家达成协议,争夺泛亚信托重组权。前者主营业务包含跨境电商、电子竞技、互联网金融诸多领域,目前市值110亿元,第二大股东为“中植系”旗下基金;后者构成则更加奇特。

神州企业家官方网站介绍,其于2016年9月刚刚成立,是中国企业家们自发组建的合作平台,会员超115位,合计拥有资产总规模达二万七千亿元。

在主席团及理事名单中,囊括了天圆集团左安一,“科瑞系”郑跃文、华信超越马超、科大讯飞刘庆峰、国美集团杜鹃诸多著名企业家。

会员制意味着这些成员之间的关系并不一定十分密切,但也足以体现其实力之雄厚、人脉之广。

2010年正式进入破产重整至今,泛亚信托的争夺已经过去了八个年头。

当然,老虎也有打盹的时候,巨鳄同样会感到疲倦。僵持的局面似乎出现了些许变化。

野马财经从民生控股处得知,因重组方案变化,2016年10月,其就已决定退出泛亚信托重组事宜。同样,由于协议到期,范日旭也终止了与神州企业家的合作。

两大巨头退出,战况似乎有所缓和。当然,博弈仍在继续。

亿利集团向野马财经表示,集团始终遵照《破产法》关于破产重整的法律规定,在依法合规推进重整进程。

范日旭则告诉野马财经,自己正在寻找资金实力与人脉关系更加强大的盟友,并且已经有了些许眉目。

哪位朋友若有兴趣与实力,也欢迎在文末留言,来趟一趟这场波涛汹涌、杀机暗藏的神仙之战~