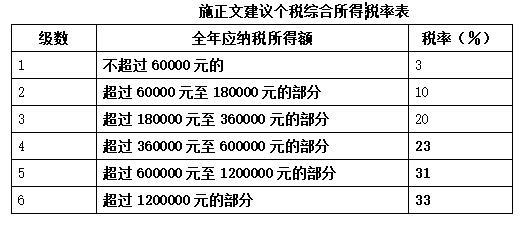

针对目前个税草案中的综合所得税率表,中国政法大学财税法研究中心主任施正文建议进一步扩大级距,简并税率档次至6档,并降低税率。

图片来源:视觉中国

涉及人众、收入规模超过万亿元税种的个人所得税法修正案草案(下称“个税草案”)已经结束了公开征求意见的程序,但相关的讨论和建言依然在继续。

中国政法大学财税法研究中心主任施正文长期关注财税改革和财税立法,也经常参加财税法规包括个税法修改的官方座谈会。他告诉第一财经记者,自己很赞成个税草案中扩大低档税率级距做法,这可以降低纳税人税负,但还应当进一步扩大各档税率级距范围,将最高边际税率降到33%,其他档税率也可以做进一步调整,从而更好地发挥个税调节收入差距的功能,鼓励人们创新创造,激发社会活力,促进税法遵从。

施正文说,由于税收遵从度明显提高,综合所得适用比原来分类征收比例税率更高的累进税率,以及税收征管强化,新税率方案征收的税收收入有可能还比草案中高。

他经过国际比较和测算,给出了自己建议的个税综合所得税率表。

税率级距普遍拓宽,避免用高税率误伤中低收入者

个税草案综合所得税率表基本沿用现行的工资、薪金所得税率(3%至45%的7级超额累进税率),但扩大了3%、10%、20%三档税率级距,25%税率级距相应缩小,而30%、35%、45%这三档较高税率的级距跟七年之前一样,维持不变。

不少接受采访的财税专家认为,前三档税率级距拓宽,对收入主要来源于工资薪金的中低收入者是利好,可以减轻税收负担。不过,对于部分收入来源多元化的中高收入者来说,税负有可能会上升。

相比于个税草案的综合所得税率级距,施正文版本的税率表一大特点是级距均较大幅度扩大。

比如个税草案中,全年应纳税所得额不超过3.6万元的部分适用最低档3%税率,他建议将3.6万元扩大至6万元;全年应纳税所得额超过96万元的部分适用最高档45%税率,他建议将96万元扩大至120万元,税率降到33%;其他税率档次级距也都有相应的扩大。

施正文解释,扩大级距一方面是因为综合计税的范围比之前明显扩大了,尤其是在后三档税率级距不变的情况下,收入来源较多的中高收入者相比之前税负会明显增加,而这部分人群主要是科研人员、学者、专业人员等,增加他们的税负不符合国家鼓励创新创造的大方向。

“比如科研人员的工资薪金收入达不到后三档高税率,但将特许权使用费、劳务报酬等收入加入后,很可能就适用更高的税率如35%甚至45%,这样会明显加重他们的负担,因此高税率的级距也要扩大,才能减轻由于采用综合计税方法带来的税率爬升。”施正文说。此外,原来劳务报酬所得、稿酬所得和特许权使用费所得实行的是20%比例税,劳务报酬的最高加成税率也只有40%,现在改为综合征税后,就要适用更高的累进税率。

施正文认为,税率级距范围设计所要考虑的主要因素是全社会人口收入高低的分布情况和收入分配公平的调节目标。因此,低档、中档和高档税率的级距范围,应当与低收入、中等收入和高收入人群的收入水平相对应。我国收入分配的调节目标是“降低、扩中、调高”,特别是要扩大中等收入群体范围,形成橄榄形的收入结构,打牢社会和谐稳定和充满生机活力的基础。应当按照上述原则,通过科学的统计测算和实证分析,来确定各档税率的级距范围。

他认为,我国个税草案的各档税率级距普遍偏低,这样就会出现将中低收入者作为中高收入者征税,不仅普遍提高了税率水平,还出现高税率误伤中低收入者的逆向调节问题。

最高税率降到33%,差异化设计税率累进程度

为何将最高边际税率由45%降到33%?

施正文认为,首先,从主要国家来看,个税最高边际税率绝大多数都在35%以下,我国再实施45%的高税率已经不符合国际趋势,在国际竞相减税,国家间争抢高端人才竞争中,这一高税率不仅难以吸引国际高端人才,还可能挤出本国优秀人才,削弱我国税制的国际竞争力。

其次,综合所得最高边际税率的适用对象,大多数情况下是有机会取得劳务报酬、稿酬、特许权使用费等所得的专家学者、科技人员、文化人士和行业能手等知识分子和各类人才,他们通过自己的创造性和专业性劳动取得相应的所得,适用高达45%的税率,将产生很强的税收替代效应,严重打击创新创造的积极性,背离创新型国家发展目标和提高我国文化软实力的目标。

第三,如此高的个税税率将反向刺激逃避税,不利于税法遵从,不仅收不到高收入人的税收,而实际征收到的对象恰恰是诚实的知识型纳税人,产生税负不公平,不利于营造社会主流价值观。

最后,真正的富豪并不靠劳动收入致富,而是靠资本所得、财产所得致富。对劳动所得征收最高45%的个税税率,而对资本所得征收20%的个税税率,并不能调节到真正的富人,实际打击的正是国家最需要的知识分子和各类人才。

考虑到目前多数国家的税率级数为5级左右,因此结合税率级数调整,建议取消现行第七档税率,修改为6档税率,最高边际税率降为33%,低于美国37%的最高税率。

如何设计税率累进程度?

与个税草案综合所得税率表相比,施正文建议的税率表对各档税率水平也作了较大调整,在保留3%、10%、20%前三档税率外,将25%税率降至23%,将30%税率增至31%,将35%税率降至33%,取消了45%档次最高边际税率。

他告诉第一财经记者,“它山之石,可以攻玉”。有必要借鉴国外最新税改经验,按照低收入、中等收入和高收入三类群体收入分布规律和分类调节原则,对每档税率的高低进行差异化设计。

施正文建议的综合所得适用的税率分别是3%、10%、20%、23%、31%、33%。其中,第一、第二级适用于低收入群体,第三、第四级适用于中等收入群体,第五、第六级适用于高收入群体。在税率累进性上,高中低三类群体之间的累进程度更高(每类之间税率相差10%左右,例如低收入第二档10%税率,与中等收入第三档20%税率相差10%),每类收入群体内部的税率累进程度低一些(每级之间税率相差2%左右,例如高收入群体适用的第五档31%税率与第六档33%税率相差2%),可以更好地增强个税调节收入差距的科学性、精准性和实效性。