左手卖私人飞机给中国富豪,右手造轰炸机。

图片来源:视觉中国

作者 爱读财报的面包君

过去几年美股哪个版块涨的最猛?科技?医疗?所谓的新经济?

不不不,是军工。

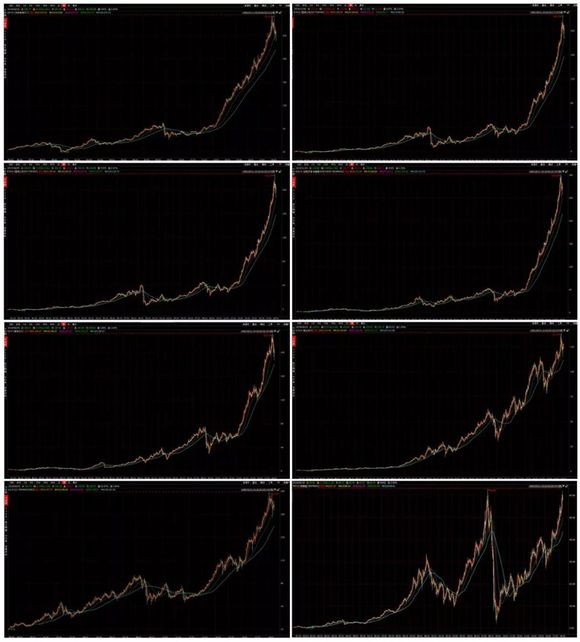

科技股涨的主要是龙头,但美国各大军工股的股价走势集体逆天,一个都没有落下。直接看股价走势图:

2011年爆发的叙利亚内战,打响了这一轮美国军工股持续飙涨的发令枪。美股持续的大牛市、巨额增加的军费和接连不断的局部冲突,则不断将军工巨头的股价推向高位。即便经历了近期的调整,涨幅依然惊人。

从2011年初至今,美国最大的军工集团——洛克希德·马丁,股价上涨了447.06%;同时拥有民用和军工业务的波音公司,股价飙涨了517.93%,市值规模稍小的雷神和诺斯罗普·格鲁曼涨幅同样超过400%。涨幅最差的联合技术也接近翻倍。

上表中的十家公司为2016年斯德哥尔摩国际和平研究机构(SIPRI)评选出的美国军工企业前十名。在美国的十大军工企业中,有9家是上市公司。翻查这些公司的财报,其业务不是大A股熟悉的“军工概念股”,而是如假包换的武器军火制造商或者国防供应商:直接生产航空母舰、战斗机、坦克、核潜艇和导弹。

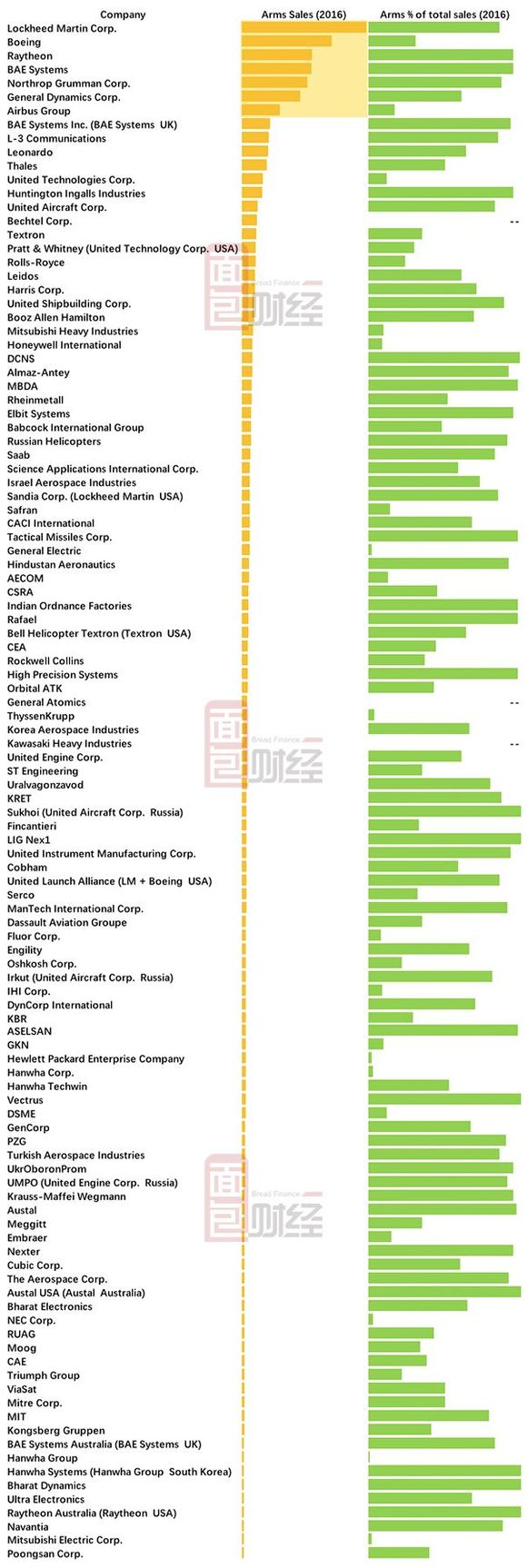

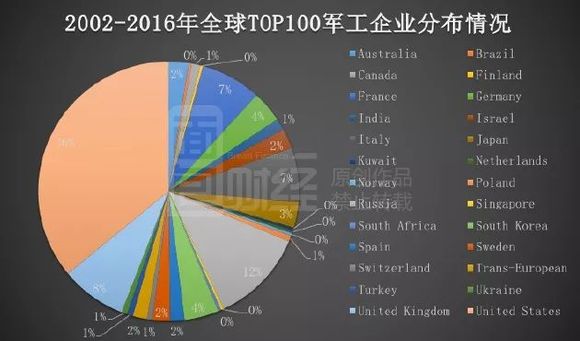

SIPRI自1990年开始在年鉴中公布全球前100家最大的军火生产企业的军火销售和就业数据。根据原始数据,面包财经制作了这张图:

从SIPRI已公布的最新(2016)数据来看, 2016年军售超过100亿美元的企业,全球范围内共有7家,而美国十大军工企业占据了其中的5席。

下面具体来看看这十大军工企业究竟是做什么的,以至于走出本文开头如此漂亮的K线图。

面包财经翻查了其中九家的财报,并且结合其他公开资料,逐个素描一下。

1、 洛克希德•马丁(Lockheed Martin Corp):

目前世界第一武器生产商,美国老牌航空航天制造商,创建于1912年,1961年上市。公司目前第一大股东为STATE STREET CORPORATION(持股16.48%)。

其产品包括大名鼎鼎的F-16战斗机、F-22猛禽战斗机、U2侦察机和三叉戟导弹等。公司主要产品如下:

洛克希德·马丁成立于第一次世界大战之前,至今历时超过100年。之所以能成为全球排名第一的武器生产商,不仅是两次世界大战的结果,还来源于持续的收购兼并和重组。1998年,洛克希德差点与另一家军工公司诺斯罗普·格鲁曼合并。根据评估,如果合并最终能够完成,将控制美国约四分之一的国防武器开支。

2016年公司军工产品销售额超过400亿美元,位列全球百强之首,军工产品销售占公司总销售的比例约为86%。

2016年美国上榜企业总军售额在全球百强企业军售总额中的占比较2015年增长4%,其中洛克希德·马丁的军售额在2016年增长了10.7%,对美国上榜企业整体销售份额的上升起到了主拉升作用。

财报显示:2017财年,洛克希德总营收上升到510.48亿美元,净利润20.02亿美元。2018年一季度,营收已经高达116.35亿美元,净利润11.57亿美元。

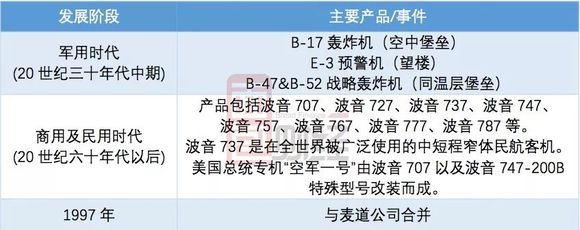

2、 波音(Boeing)公司

全球最大的民用和军用航空器制造商,创建于1916年,总部位于芝加哥。1934年上市,当前第一大股东为The Vanguard Group(持股7.00%)。

公司设计并制造旋翼飞机、民用和军用飞机、电子和防御系统、导弹、卫星、发射装置、以及先进的信息和通讯系统。公司主要产品如下:

在1997年与麦道公司合并之后,波音公司的军工业务大幅扩张。

麦道公司曾经是美国最大的军用飞机生产商,代表产品有著名的F-4“鬼怪”、F-15“鹰”、C-17军用运输机等。

合并后的波音公司由四个主要的业务集团组成:波音金融公司、波音民用飞机集团、波音联接公司以及波音综合国防系统集团。其中,波音综合国防系统集团(Boeing Integrated Defense Systems)主要生产军用飞机、导弹以及运载火箭等产品,是美国航空航天局(NASA)最大的承包商。2016年波音公司的军工产品销售额接近300亿美元,为全球第二,军工产品的销售占比约为31%。

财报显示:2017年波音公司总营收933.52亿美元,净利润81.97亿美元。2018年一季度,净利润和营收分别为233.82亿和24.77亿美元。

3、 雷神(Raytheon)

美国大型国防合约商,创建于1922年,1945年上市,当前第一大股东为The Vanguard Group(持股7.89%)。公司核心业务集中在国防和商务电子、商用和特殊使命的飞机以及工程与建筑三个领域。

雷神广为人知的产品包括爱国者导弹和战斧导弹,但其实在雷达领域更强。主要产品如下:

2016年雷神的军工产品销售额超过200亿美元,全球百强排名第三,军工产品销售占比接近95%。

根据财报,2017年雷神总营收253.48亿美元,净利润20.24亿美元;2018年一季度营收和净利润分别达到62.67亿和6.33亿美元。

4、 诺斯罗普•格鲁曼(Northrop Grumman Corp.)

诺斯罗普•格鲁曼是大名鼎鼎的尼米兹级航母和B-2隐形轰炸机的制造商。当前是美国主要的航空航天飞行器制造厂商,由原诺斯罗普公司和格鲁曼公司在1994年合并而成。

公司1951年上市,当前第一大股东为STATE STREET CORPORATION(持股11.06%)。业务领域包括研究、生产和经销军用、民用飞机;研究、生产导弹和无人驾驶飞行器;电子产品和提供技术服务等其他领域;研究、生产军用电子系统、军用飞机和空间飞行器的系统一体化、特种运输车辆、信息和其他服务。公司近来的主要业务及产品包括:

(1)B-2隐身轰炸机、A-6舰载攻击机、F-14雄猫战斗机、EA-6B电子战飞机、E-2C鹰眼预警机

(2)为F-16飞机和F-22飞机生产火控雷达,为AH-64D'长弓阿帕奇'直升机生产长弓火控雷达和“海法尔”导弹,生产波音-747和F-18的部件

(3)生产制导和导航设备、电子传感器和跟踪系统、自动化试验设备、军用电子对抗装置、自动检测设备、联合侦测目标攻击雷达系统、航天飞机的指令辅助系统、空间站信息及控制辅助程序

(4)铝质卡车车体和耐用车辆

(5)改进F-5机载电子设备、YF-23先进战术战斗机样机研制

2016年军工产品销售额超过200亿美元,全球百强排名第五,军工产品销售占比接近95%。

财报显示:2017年公司总营收258.03亿美元,净利润20.15亿美元;2018年一季度营收和净利润分别达到67.35亿和7.39亿美元。

5、 通用动力(General Dynamics Corp.):

美国国防企业集团之一,代表产品包括F111轰炸机、M1坦克、俄亥俄级核潜艇等。成立于1899年,1952年上市,当前第一大股东为Longview Asset Management, L.L.C.(持股11.22%)。

公司产业主要分为航海设备(主要是制造军舰和核潜艇)、航空领域(包括商用飞机和战斗机)、信息系统和技术及攻击性武器四大领域。2016年公司军工产品销售额接近200亿美元,全球百强排行第六,军工产品销售占比接近60%。

值得一提的是,通用动力在1999年收购了豪华、大型公务机著名厂商湾流宇航公司并对湾流系列机型进行了扩充调整,而后湾流公务机开始广泛应用于民用、商业、政府机构、私人、军用各个领域。

中国诸多富豪购买的湾流系列私人飞机,就是由通用动力生产。作为美国最主要的军工企业之一,通用动力左手生产核潜艇和坦克,右手生产中国富豪追捧的私人飞机。

财报显示:2017年公司总营收309.73亿美元,净利润29.12亿美元;2018年一季度营收和净利润分别达到75.35亿和7.99亿美元。

6、L-3通信公司(L-3 Communications)

公司1998年上市,当前第一大股东为The Vanguard Group(持股10.99%)。主攻指挥系统、图像监测及通讯系统,客户主要包括美国国防部(DOD)、美国政府情报机构、美国国土安全部(DHS)、美国国务院(DoS)、美国司法部及国内和国外的商业客户等。

L-3通信公司典型防务产品包括:SPYDR情报、侦察和监视系统、美海军陆战队战术视频系统、EA-18G模拟器及战术通用数据链。

2016年L-3的军工产品销售额接近90亿美元,在全球百强中排名第八,较2015年提升两位,公司军工产品销售占比接近85%。

财报显示:2017年公司总营收95.73亿美元,净利润6.77亿美元;2018年一季度营收和净利润分别达到23.71亿和2.03亿美元。

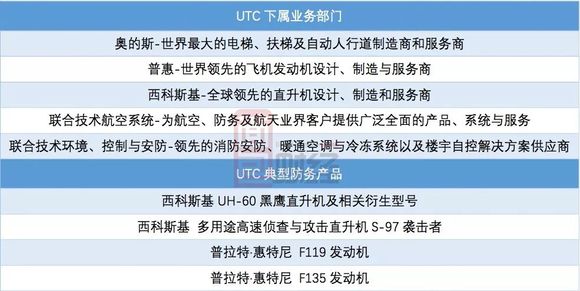

7、联合技术公司(United Technologies Corp.):

十大军工企业中历史最悠久的一家,前身成立于1850年,主要为全球航空航天和建筑业提供高科技产品和服务。

公司1934年上市,当前第一大股东为STATE STREET CORPORATION(持股11.27%)。业务领域涵盖航空发动机、直升机、商用航空设备和系统、电梯、扶梯和自动人行道、暖通空调和制冷系统、消防和安防设备、楼宇自动控制设备和其他航空和建筑工业产品。

2016年UTC军工产品销售额接近70亿美元,在全球百强中排名第十一,公司军工产品销售占比仅约为12%。

值得一提的是,UTC在我国创造了两个第一:

1996年我国第一家航空合资公司——普惠成都艾特公司成立。1997年,我国第一家全外资研发企业——联合技术研究中心(中国)有限公司在上海成立。

财报显示:2017年公司总营收598.37亿美元,净利润45.52亿美元;2018年一季度营收和净利润分别达到152.42亿和12.97亿美元。

8、亨廷顿·英戈尔斯工业(Huntington Ingalls Industries)

美国唯一核动力航母加油机生产商,核动力潜艇主要制造商。

公司托生于诺斯罗普•格鲁曼在2011年拆分出去的舰艇制造部门,同年上市,主要为美国海军和海岸警卫队设计、建造、维修核动力和常规动力舰船,并为世界范围军用舰船提供售后服务。

此外,公司也提供船舶与海洋工程、船舶系统评估、维修工程、物流服务,商业核电厂、核能设施、化石燃料电厂等服务,以及向私人企业、机构提供制造、建造、设备和产品销售服务等。当前公司第一大股东为The Vanguard Group(持股10.92%)。

公司典型防务产品包括:Proteus 迷你“潜艇”、阿利伯克级驱逐舰、圣安东尼亚级两栖登陆舰、LHA型两栖攻击舰、弗吉尼亚级核潜艇、DDG1000型驱逐舰及LHA-7型两栖攻击舰等。

2016年HII的军工产品销售额接近70亿美元,在全球百强中排名第十二,军工产品销售占比约为95%。值得一提的是,2016年公司军工销售额与排名第11的 UTC相比,相差仅约1.5亿美元。

财报显示:2017年HII总营收74.41亿美元,净利润4.79亿美元。2018年一季度,净利润和营收分别为18.74亿和1.56亿美元。

9、柏克德工程(Bechtel Corp.)

成立于1898年,全球最大的建筑和工程公司之一,美国第五大私营公司,洛斯阿拉莫斯国家实验室运营企业之一。柏克德工程是美国十大军工企业中唯一一家非上市公司,公司归属Bechtel家族。

柏克德的业务主要分布于以下4个部门:核安全与环境部,基础设施部、 矿业与金属部以及石油、天然气和化工部。

核工业安全与环境部服务于包括美国国防和能源部在内的美国和国际政府机构。成立至今公司已经设计、服务或者交付的核电厂数量约占美国总核电厂数量的80%。

此外,公司尤其擅长拆散和摧毁世界上最危险的一些化学武器以及帮助维护美国武装部队的关键任务基地。基础设施部负责运输、化石和可再生能源、传输和通信等相关业务项目,其范围覆盖高速公路和桥梁,铁路,港口和航空工程以及水电设施。

以下是公司部分经典建筑工程:

2016年公司军工产品销售额接近50亿美元,在全球百强中排名第十四,排名较2015年提前2位,军工产品销售占比约为15%。

10、德事隆集团/达信公司(Textron)

公司于1923年以纺织业起家,1947年上市,目前已经发展为全球性多元产业企业,第一大股东为T. Rowe Price Associates, Inc.(持股12.88%)。

当前公司主要从事飞机、国防、工业与融资业务,业务经营分为Textron航空、贝尔、Textron系统、工业与融资五个部门。各部门主要内容如下:

1960年对于贝尔直升机的收购是德事隆真正开始涉足航空及国防产业的关键节点。贝尔公司是美国太空总署双子星座计划中火箭发动机的供应商,及生产民兵-3型弹道导弹的推进系统的供应商,其最著名的产品为越战中广泛使用的UH-1休伊直升机(Huey)。

德事隆2016年的军工产品销售额接近48亿美元,在全球百强中排第十五位,公司军工产品销售占比约为35%。2016年公司排名较2015年提前4位。

财报显示:德事隆2017年总营收约141.98亿美元,净利润3.07亿美元。2018年一季度,净利润和营收分别为32.96亿和1.89亿美元。

美国著名的军工企业不仅以上十家,在全球军售百强榜上常年占据近半的名额。

根据斯德哥尔摩国际和平研究机构(SIPRI)的数据粗略统计:自2002-2016年,15年间总共有281家公司进入过SIPRI全球百强军售公司销售榜,其中美国以101家公司排名世界第一。这个名单中没有包含中国的数据。

俄罗斯以33家排名第二;英国23家、法国21家、意大利19家分别位列第三至第五名。在这281家企业中,连续15年在榜的企业共有43家,其中美国18家,排名第一。排名第二的是英国,但公司数量仅有6家,只相当于美国的三分之一。

对进入榜单的公司销售额进行计算,2016年全球军工百强企业的销售总额达到了3748亿美元,较2015年增长了1.9%,较2002年增长了38%。

这也是SIPRI全球军工百强军售连续五年下滑后的首次增长。而同期美国的武器销售额从2002年的1362.9亿美元增长到2016年的2380亿美元,增幅超过74%。

美国实际上是最近十多年全球各国军费扩张的最大赢家。以上的百强名单分布只是以公司数量进行计算,如果以金额计,美国军工企业的份额更高。正是如此高,并且持续提升的市场份额,造就了美国军工板块的持续走牛。

面包财经根据SIPRI的原始数据进行了统计计算:2002年至2016年,美国的军工企业累计销售额占全球军工销售总额的65%,总额超过约3.4万亿美元,其他国家(不包括中国)的合计销售额只占35%,总额仅1.83万亿美元。

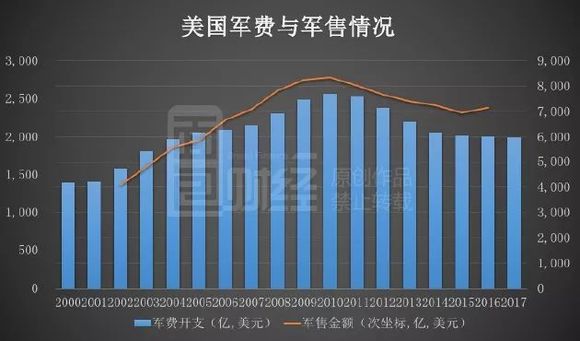

美军是美国军工企业最大的买主,但出口也贡献了巨大的营收。统计显示:2013-2017年间美国军事出口额约占全球军事出口总额的34%,远超俄罗斯。

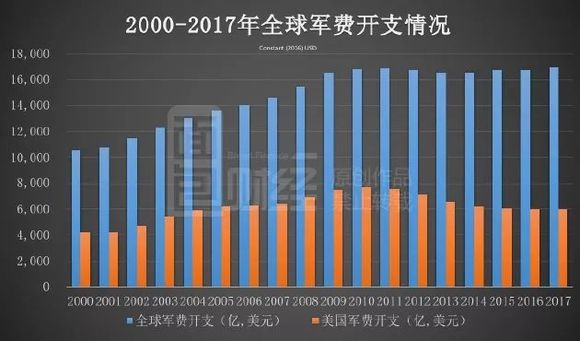

美国军工巨头的军售收入主要来源于美国庞大的军费开支。根据SIPRI的原始数据计算,美国的军费开支长期保持在全球军费约一半的规模。

9·11事件之后,美国的军费支出持续增长,直到2010年和2011年,连续两年超过7500亿美元。

最近20年里,全球军费开支在2000-2011年间持续增长,2012年开始则相对保持稳定。2017年,全球军费开支同比增长1%左右。

2011年之后,美国军费开支呈下降趋势,而同期美国军工股大涨。这很大程度上是由于军费支出中不仅包括对军工的采购,还包括参与局部战争的支出。而军工企业的收入变化,与军费变动虽然正相关,但时间上有延后。而且,持续的收购兼并,让市场份额向巨头集中。

在经历了多年的上涨之后,美国军工股是否会因为军费开支的缩减而掉头向下?这个问题非常复杂。美国的军费支出和国际形势与美国军工企业的发展高度相关。

实际上,由于债务膨胀,军费开支过高,最近几年美国要求裁减军费开支的声音越来越高。

如图,9·11事件是美国军费开支的一个转折点。在这之前,美国军费已经持续多年走低。

在9·11事件发生前近十五年的时间里,随着冷战的结束,由于国际局势整体趋于缓和,政府军费开支亦大幅收缩,美国军事订货量也呈现出减少的态势。

1986年,冷战尾期,美国军费曾高达6.15万亿美元;1999年,冷战结束不到十年,美国军费开支缩减到只有4万亿美元。如果考虑到通货膨胀的因素,在这期间美国的军费开支几乎缩减了一半。

在这一时期,美国的军工企业在市场竞争的驱动和美国政府的鼓励下开始了大规模的收购兼并,收入快速增长的同时,行业集中度也迅速升高。高潮是,两大军工巨头洛克希德·马丁和诺斯罗·普格鲁曼筹划合并。

如果两巨头合并最终完成,将可能控制美国四分之一的军购。1998 年,美国国防部因担心上游过度集中导致自身议价能力下降而否决了这次合并,这场收购兼并浪潮才暂告段落。

9.11事件发生后,美国率先发起一系列“反恐战争”。之后的2002-2008年,阿富汗、伊拉克等战争带来的武器需求极大刺激了美国军工产品的生产销售和出口。

国内方面,美国民众对国防安全的态度急速转变,增加军费预算有了政治上的正确性。政府军购开支亦逐年走高。受此影响,这一阶段美国军工企业快速发展,军工产品销售增速远高于同期美国GDP的增速,军工企业的高速发展成为此间美国GDP增长的主要驱动力之一。

2008年之后,受次贷危机引发的全球经济危机的影响,美国经济整体下行。另一方面,奥巴马政府上台以后,开始着手从伊拉克撤军,国际局势趋向稳定。在这种大环境下,美国军费开始缩减。

但是美国军费缩减的部分主要是海外战争的经费。主要军工巨头,如洛克希德·马丁公司的销售额在过去几年仍然保持稳定。2016年和2017年的营收增长仍然达到了16.5%和8%。

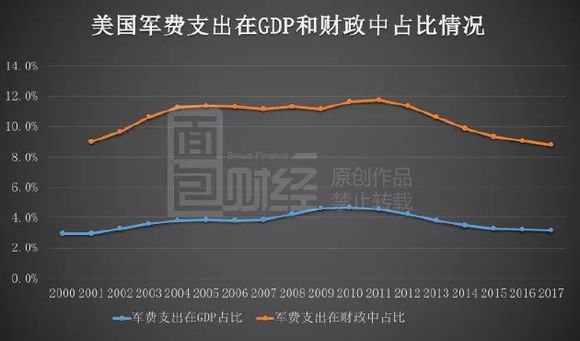

从奥巴马的第二任期开始,美国军费支出在GDP和财政支出中的占比就逐渐下降。

2011年到2017年,美国军费支出在GDP中的占比从4.6%,降低到3.1%;在财政支出中的占比从11.8%,降低到8.8%

2011 年以来,随着全球经济复苏,全球性的军事竞争也愈发激烈,美国为巩固强化自己的军事地位,整体上虽对军费有所削减,但在尖端军事装备研发等方面仍保持了相当规模的军事投入。

另一方面,虽然国际局势总体趋于缓和,但地区性的战争与冲突却明显加剧,区域恐怖袭击此起彼伏。当前包括叙利亚、伊拉克,也门、沙特、埃及等国在内,几乎整个中东地区都长期处于持续战乱之中,为全球武器销售提供了大量的市场需求。受各种因素的影响,加上美股长期走牛,美国军工企业股票迭创新高。

2016年,特朗普当选美国总统,早在竞选期间就提出了“重振美军”的口号,这让市场对军工股的热情再度升温。

但近期,随着美股的整体调整,长牛的军工股也从高位集体回落。但无论如何,山姆大叔的军火库在过去几年都缔造出了资本市场上的最牛板块之一。

军工概念股也一直是大A股的热门板块。它山之石可以攻玉,梳理山姆大叔的账本,也许才能看清楚什么是真正的军工板块。(GCH)