A股上市的16家商业银行3季报显示,工行、交行、农行存款余额环比下降较多。报告期内,全部上市银行不良贷款余额继续上升,达6,046亿元,新增不良贷款465亿元。其中,中信银行、民生银行不良贷款上升较快。

图片来源:CFP

中国经济放缓对银行业的冲击依然在继续。根据A股16家上市银行的三季报,银行信贷资产质量不断下滑,无论是不良贷款余额还是不良贷款比例,都维持着继续攀升的势头。截止到报告期末,全部上市银行不良贷款余额达6,046亿元,环比上升8.24%,同比则大幅攀升1,456亿元,幅度达31.7%。与此同时,存款余额的下降增速也让人担忧。

信贷资产方面,上市公司信贷资产余额较上年同期增长12.33%,季度环比增长1.78%,但是环比增幅明显落后2季度增速,幅度达6.33个百分点。这其中,季度环比下降最快的分别是中国银行和招商银行,这两家银行2季度信贷资产分别增加了8,168亿元和2,249亿元,但是受经济下滑拖累,有效信贷需求不足,导致其3季度的时候信贷资产仅增加了198亿元和234亿元。

据国家统计局的数据,中国经济3季度进一步下滑,GDP增速仅7.3%。9月份制造业PMI指数51.1,CPI为1.6%。经济活动放缓迹象明显,对企业经营产生了重大影响。这反映在信贷资产上就是其质量的不断下滑。截至报告期末,全部上市银行不良贷款余额达6,046亿元,环比上升8.24%,同比则大幅攀升1,456亿元,幅度达31.7%;全部上市银行不良贷款比率1.12%,环比上升7个基点。其中,股份制银行是信贷资产质量恶化的重灾区,中信银行不良贷款余额上升16.57%,民生银行紧随其后,上升14.58%。值得注意的是,身为五大国有银行之首的工商银行,不良贷款率环比上升了7个基点至1.06%的水平;建设银行3季度不良贷款余额环比上升逾百亿元,幅度达10.09%。

不过,从环比数据来看,信贷资产质量恶化的步伐有所放缓,根据季报数据,3季度不良贷款生成率较2季度出现了小幅下滑,下滑约6个百分点。

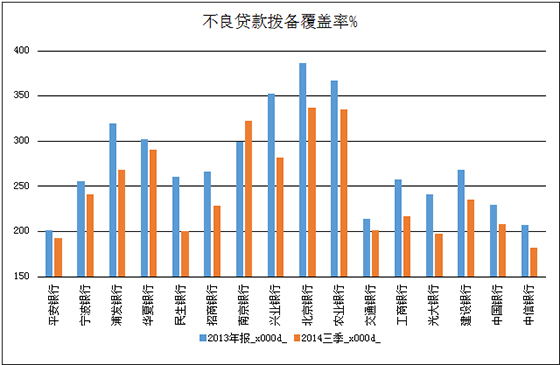

信贷资产下降对于商业银行的盈利影响重大。由于顾忌净利润数据和资本市场的反映,商业银行不得不在拨备覆盖率上做文章。从季报数据来看,全部商业银行的拨备覆盖率均较年初出现下滑,其中兴业银行报备覆盖率从年初的352.1%急剧下降到281.42%,下降71个百分点。如下图:

根据中国银监会的规定,商业银行不良贷款拨备覆盖率需要保持在150%以上。由于经济下行,预计商业银行不良贷款还会继续增长。考虑到计提拨备对于当期利润所产生的压力,这对于拨备覆盖率较低的中信银行(181%)、平安银行(191%)、光大银行(197%)来讲,实在不是什么好消息。

另一个不好的消息来自存款。

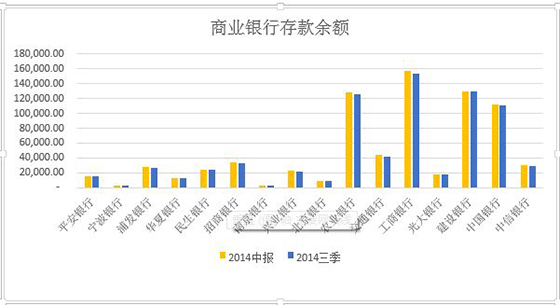

从季报数据来看,除了南京银行、宁波银行以及建设银行以外,其余商业银行的存款余额均无一例外的出现了下降。如下图:

与半年报相比,五大国有银行存款余额减少了9365亿元,其中工行下降最多,达3,884亿元,幅度达2.47%。股份制银行中信银行下降幅度最多,达5.81%,金额约为1,775亿元,招商银行紧随其后,下降约1,552亿元,幅度4.54%。

商业银行存款余额的大幅波动,很大程度上反映了银监会《关于加强商业银行存款偏离度管理有关事项的通知》的结果。根据该文件规定,商业银行存款月度波动不能超过3%,以克服商业银行月末冲时点对于信贷数据的干扰。

界面新闻根据商业银行之前2个年度的数据简单统计后发现,在该规定实施之前,商业银行的存款波动幅度很大,波幅最大的是南京银行,达7.7%。本次季度数据也反映了过往的问题。南京银行2季度较1季度存款大幅增长823亿元,环比增幅为31.65%,但是3季度较2季度仅增长4.13亿元,环比增幅为0.12%,环比增长幅度较2季度大幅下滑约32个百分点。招商银行的存款也不乐观,同比虽然增长16%,但是环比下降4.54%,环比增幅较2季度大幅下滑28个百分点。更令人担忧的是招商银行的存款结构,报告期末,活期存款占比46.63,较年初下降5.34个百分点。

总体来看,16家银行本次季报无论是息差还是净资产收益率来看,都呈现抬升趋势,但是考虑到经济下行压力以及信贷资产的质量,互联网金融等对于银行存款的冲击等,未来银行股的业绩不容乐观。