作为昔日的全球医药企业龙头老大,GSK正在奋起直追。随着新上市产品进入放量期,未来3年将进入“收获期”,中国市场未来有望成为GSK新的区域增长极。

葛兰素史克是以研发为基础的医药公司,产品研发和销售遍及全球市场,主要业务涉及三大板块——处方药、疫苗和消费保健品。2017年GSK营收301.86亿英镑(约389.07亿美元,按2017年与美元平均汇率折算),在全球制药公司排名第六,比2016年前进1名。

此外,3月27日GSK发布公告称,将以130亿美元的价格收购诺华在双方的消费者医疗合资公司中36.5%的股份,交易完成后,该合资公司将成为GSK的全资子公司。

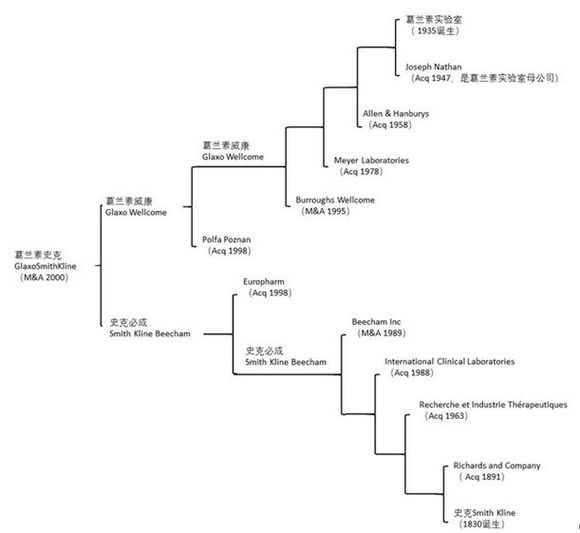

1.GSK的发展史诠释了并购是跨国药企成长的重要之路

图1 GSK诞生前两家母公司的主要并购史

表1 GSK主要并购事件

来源:网络资料整理

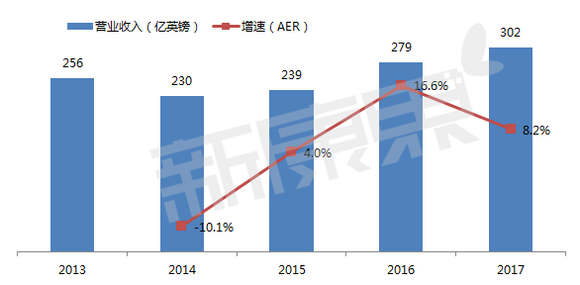

2.新产品是营收增长的支柱,盈利能力持续改善,经营状况好转

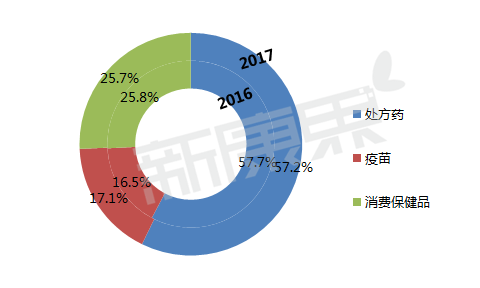

疫苗业务的增速最快,且占比有所提高。2017年GSK实现营业收入301.86亿英镑,增长8%(基于实际汇率,下同)。具体来看,三大业务中,处方药172.8亿英镑,增长7%;疫苗51.6亿英镑,增长12%;消费保健品77.5亿英镑,增长8%。

图2 2013-2017年GSK营收及增速情况

数据来源:年报

图3 GSK三大主营业务占比

数据来源:年报

营收增长主要依靠新产品。2017年新产品销售额为67亿英镑,较2016年增加22亿英镑,增长51%,主要得益于HIV领域的Tivicay和Triumeq、呼吸领域的吸入用Ellipta和Nucala,以及脑膜炎疫苗Bexsero和Menveo的强劲业绩表现。

图4 2017年GSK市场表现亮眼的新产品

数据来源:年报

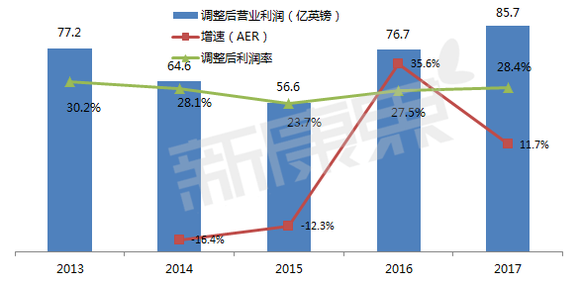

盈利能力持续改善。2017年调整后营业利润为85.7亿英镑,利润率较2016年上升0.9个百分点至28.4%。

图5 GSK盈利情况

数据来源:年报

3.在呼吸、HIV、疫苗领域具有领先优势

1)GSK处方药业务主要集中在呼吸、HIV两大治疗领域。

2017年处方药销售额173亿英镑,其中,呼吸领域用药占比40.5%,HIV占比25.2%,二者累计占比超六成。

图6 2017年GSK处方药业务构成

数据来源:年报

从具体产品来看,销售额TOP10产品累计销售占到处方药总体的67.6%,产品的集中度较高。其中,销售额过十亿美元的单品有4个,同时,这4个单品进入了2017年全球药品销售额TOP100。老牌明星产品舒利迭的销售额继续呈下滑态势,专利到期的负面冲击仍存。但是,新产品绥美凯、特威凯、Relvar/Breo Ellipta的表现不俗,弥补了舒利迭下滑的影响。

表2 GSK处方药销售额TOP10产品

来源:年报、FDA

2)呼吸领域“后起之秀”有望接棒舒利迭数据

Seretide/Advair(舒利迭)最早于1999年3月在英国上市,2000在美国上市。素有哮喘药“金标准”之称,成为GSK连续4年最畅销单品,2013年达到销售额顶峰52亿美元。该药药剂专利于2011年和2013年在美国、欧洲陆续过期,吸入器装置专利也在2016年8月过期,导致销售额受到很大影响,近几年持续下滑,有机构预测未来几年舒利迭的销售将持续下滑,2020年销售额19亿美元。

Relvar/Breo Ellipta2013年获FDA批准用于治疗慢性阻塞性肺病(COPD),是GSK应对舒利迭专利悬崖的替代产品,有“二代舒利迭”的称号,但是上市后市场表现平平。2016年Relvar/Breo Ellipta获批新的适应症——用于18岁及以上哮喘(asthma)成人患者,该药不适用于急性支气管痉挛的缓解。作为首个每日一次的吸入性疗法,Relvar/BreoEllipta可用于哮喘(asthma )和慢性阻塞性肺病(COPD)的治疗,和常规疗法相比,能够更有效地减轻患者急性加重症状。新适应症的获批,大幅提振Relvar/Breo Ellipta的销售,2016年销售额同比大涨141%至6.2亿英镑,2017年销售额同比大涨62%至10.06亿英镑。

同时,新药Trelegy Ellipta于2017年9月18日通过FDA审批上市,用于治疗慢性阻塞性肺病(COPD),这是首款在美国获批上市的每日一次COPD三联疗法。2017年全球COPD患者有3.84亿左右,该病致病因素多样,每一名患者都是不同的的需求个体,也有着不同的治疗目标。TrelegyEllipta由fluticasone furoate/umeclidinium/vilanterol组成,其中fluticasone furoate是可吸入的皮质类固醇,umeclidinium是一款长效的毒蕈碱拮抗剂,vilanterol则是一款长效的β2肾上腺素能激动剂。它们都是传统上的有效治疗成分。葛兰素史克带来的新型吸入器Ellipta能将这三种成分一次性提供给患者,在控制病情的同时,减少患者的操作负担,治疗便捷。2017年Trelegy Ellipta已有200万英镑的销售额,未来将逐渐放量。

3) Triumeq(绥美凯)和Tivicay(特威凯)作为新产品,市场表现强劲,未来增长潜力不容小觑,护航GSK在全球HIV治疗领域的领先地位。

Triumeq(绥美凯)是基于整合酶抑制剂 Tivicay (Dolutegravir)的HIV三合一药物治疗方案,同时还含有两种核苷类逆转录酶抑制剂 Abacavir 和 Lamivudine,既起到联合治疗的效果,又增加了病人服药的顺应性,市场竞争力很强,2015年一上市就成为重磅产品,2016年位列全球抗 HIV 药物的第三名,2017年销售额超过Truvada(特鲁瓦达),排名第二,仅次于Gilead的Genvoya。据Evaluate Pharma预测,绥美凯将以15%的年增速,到2022年达到53.76亿美元、12.6%的HIV市场份额。

Tivicay(特威凯)是HIV二合一药物,整合酶抑制剂Tivicay(dolutegravir)+核苷类逆转录酶抑制剂(NRTI)Epivir(lamivudine,拉米夫定),旨在与其他抗逆转录病毒制剂联合用于既往已治疗过、或初治HIV-1成人和12岁及以上体重至少40千克儿童感染者。在临床试验中,Tivicay疗效优于强生的蛋白酶抑制剂Prezista,与默沙东的整合酶抑制剂Isentress疗效相当。2017年Tivicay销售额位居HIV领域第四,仅低于吉利德的Truvada。

此外,2017年11月21日新药Juluca通过FDA审批上市,用于治疗感染HIV-1的特定成人患者。Juluca是首款获批治疗这一适应症的双药疗法,包含两种先前已被批准的药物(dolutegravir和rilpivirine)。相比之下,目前的标准HIV治疗方案中,均含有不少于3款的药物。新疗法将改变目前临床上的艾滋病治疗策略,大幅降低患者的每日服药量,提高治疗的依从性,进一步改善HIV患者的生活,竞争优势明显。

表3 2017全球药品销售额TOP100中HIV治疗领域产品

数据来源:各公司年报

4)疫苗领域:行业壁垒高,GSK新品——Shingrix增长潜力巨大

根据Evaluate Pharma研究,2014年全球疫苗销售总额为263.81亿美元,到2020年预计将达到347.27亿美元,2014-2020年预测期内的年复合增长率为5%。疫苗市场由于行业壁垒高,行业集中度也高,默沙东、辉瑞、GSK 和赛诺菲四巨头近乎垄断全球 85%的市场份额,全球疫苗市场结构为寡占型。最新年报数据显示,2017年全球疫苗行业四巨头疫苗销售额:GSK为51.6亿英镑(约66.51亿美元,按2017年与美元平均汇率折算),默沙东61.6亿美元,辉瑞60.01亿美元,赛诺菲51.01亿美元,GSK已跃居全球疫苗市场榜首。

在GSK的三大业务中,疫苗领域的增速最高,达到12%。从产品表现来看,脑膜炎领域产品的增速处于高位,Cervarix由于在中国市场上市,增速由2016年的下降8%飙升至上升65%。同时,2017年10月新获批的疱疹疫苗——Shingrix,2017年的销售额已经达到了2200万英镑,市场潜力巨大。

带状疱疹疫苗Shingrix是一种非活、重组亚单位佐剂疫苗,用于50岁及以上老年人群预防带状疱疹(herpes zoster)及其并发症,是首个获批的结合了一种非活抗原(带状疱疹病毒gE蛋白)和一种专用佐剂系统AS01B的带状疱疹疫苗,用于克服针对带状疱疹病毒感染存在的年龄相关免疫力下降。Shingrix的获批使默沙东垄断市场多年的Zostavax迎来新的竞争者。值得一提的是,美国疾病控制和预防中心(CDC)免疫实践顾问委员会(ACIP)发布意见,推荐Shingrix取代默沙东带状疱疹疫苗Zostavax,用于50岁及以上老年人群的免疫接种。

据EvaluatePharma预测,到2022年,GSK将凭借其带状疱疹新疫苗Shingrix的助力,以80多亿美元的销售额居全球疫苗市场榜首(赛诺菲第二,辉瑞第三,MSD第四)。

表4 GSK疫苗产品2017年销售额排名

数据来源:年报

此外,GSK疫苗和呼吸系统用药市场规模在全球处方药市场细分品类中居前列。据Evaluate Pharma统计,2017年全球处方药市场规模为7740亿美元,预计2017-2022年CAGR年增长速度 6.5%,疫苗是第五大细分市场,2016-2022年CAGR为4.2%,2022年将达到353亿美金销售,占全球市场份额的3.2%。呼吸系统支气管Bronchodilators是第六大细分市场,2016-2022年CAGR为1.0%,2022年将达到301亿美金销售, 占全球市场份额的2.7%。

4.研发管线数量居全球第二,重新布局肿瘤领域

2017年GSK研发支出为44.76亿英镑(占营业额的14.8%),同比2016年增加19%。据统计,全球医药巨头在研产品数量排名中,GSK 2012年超过辉瑞,位居全球第一。但是,2017年4月新任CEO Emma Walmsley上台后,将GSK处方药聚焦在四大核心领域——呼吸系统、HIV、肿瘤及免疫炎症,放弃30多个在研项目(包括13项已处于临床阶段的项目,20项处于临床前研究的项目)。受此影响,目前GSK的在研产品数量为250个,低于诺华的251个,排名第二。

GSK的在研产品种类丰富,未来3年其核心研发资产将渐渐交出成绩单。其中,呼吸和HIV是GSK的传统优势领域,肿瘤和免疫炎症将是未来销售增量的重要来源。2014年GSK将肿瘤产品线卖给诺华;2017年末,GSK凭借针对BCMA靶点的CAR-T新药进入二期临床的消息高调重回肿瘤领域,并且将肿瘤业务划归为未来核心四大战略业务之一。目前,传统肿瘤药市场已经被罗氏、诺华“分割”,抢占市场份额艰难,GSK从新兴的免疫疗法入手,另辟蹊径,重塑肿瘤领域地位。

数据显示,免疫治疗规模到2022年或将占据肿瘤治疗的半壁江山。诺华的Kymriah高达47.5万美元的定价,也向研发者展示了CAR-T疗法巨大的利润空间。目前全球仅有的两款被批准上市CAR-T疗法,分别是诺华的Kymriah和吉利德的Yescarta,但是,两者都是以CD19分子作为靶点的。而BCMA靶点的一系列数据表现优异,治疗领域又与CD19不同,以BCMA靶点为基础的CAR-T疗法市场空白,目前未有药品通过审批。此外,GSK目前正寻求收购癌症或免疫方面的交易,将集中购买早期阶段的药物授权许可。

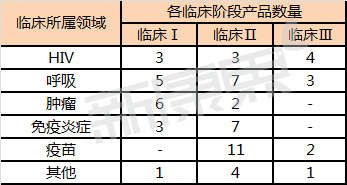

表5 2017年GSK临床阶段产品数量统计

数据来源:年报

5.实施聚焦战略,组建“梦之队”,布局新一轮增长

2017年3月,GSK的新任CEO EmmaWalmsley上任后,一方面,实施聚焦战略,放弃30多个在研项目,计划将80%的研发费用聚焦核心业务——呼吸疾病、HIV、肿瘤以及免疫炎症。同时,2017年8月,GSK宣布关闭位于上海张江的神经疾病研发中心。另一方面,GSK对公司高管团队进行了一系列的重大改革,已经替换了50位高层管理人员,占GSK高层管理团队的40%。

Emma Walmsley表示,管理团队的重大变动一直是改革计划的一个关键要素人员变动不局限于短期的运营执行,而是围绕着研发,为GSK在2020年及之后的下一波增长做充分的准备。

6.中国市场“深耕细作”,蓄势待发

作为在华知名的跨国制药公司,GSK在中国投资总额已超过5亿美元。目前,GSK在中国获得的批文共103个,据中康CMH监测,2016年销售额(以零售价格统计,下同)为113亿元,在中国所有外资企业中排名第九,不及在全球市场上的排名,仍有提升空间。产品主要集中在抗肝炎病毒类和β-肾上腺素受体激动剂两个品类,2016年销售额TOP10产品累计市场份额为75.1%。

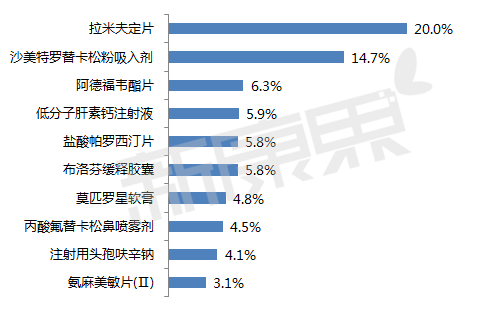

图7 2016年GSK中国销售额TOP10产品及市场份额

数据来源:中康CMH

作为新兴市场的代表,中国医药市场的潜力巨大。2015年,GSK在中国启动新商业运营模式。之后通过一系列举措“深耕细作”,取得了系列成果。一方面,顺应中国医改趋势,主动降低专利药药价,争取进入医保目录的席位,以价换量;另一方面,抓紧推进新药在中国的审批上市,特威凯、希瑞适、绥美凯陆续获批,双管齐下,以提高在中国市场的销售额。通过以上努力,GSK中国处方药和疫苗业务持续改善,2017年实现两位数增长,这是自2013年以来GSK中国首次实现业务正增长,其中呼吸和肝炎业务增长强劲。2018年GSK仍将重点引入几项突破性药物,进一步增强GSK在艾滋病和呼吸领域的地位。

总结

总体来看,作为昔日的全球医药企业龙头老大,GSK正在奋起直追。目前,新产品市场表现给力,能有效缓解老牌产品专利到期的压力,新上市产品将陆续进入放量期;研发管线丰富,聚焦四大核心领域,未来3年将进入“收获期”;实施聚焦战略,组建“梦之队”,布局2020年及以后的新一轮增长。同时,中国市场经过近三年的“深耕细作”,市场表现持续改善,未来有望成为GSK新的区域增长极。