直销银行成为继货币基金、P2P之后又一波互联网金融热潮。在这波热潮中,被指责缺乏创新的传统银行占据主导地位。

民生银行直销银行。图片来源:CFP

作者Newell是国内金融机构从业者,原创文章独家首发于摩尔金融及界面

今年以来,多家股份制银行和城商行如北京银行、民生银行、兴业银行、江苏银行、重庆银行、上海银行、平安银行、华润银行等相继上线直销银行。直销银行成为继货币基金、P2P之后又一波互联网金融热潮。在这波热潮中,被指责缺乏创新的传统银行占据主导地位。

直销银行翻译自Direct Bank(平安银行翻译为直通银行),普遍的定义是:没有营业网点,客户主要通过电脑、电子邮件、手机、电话等远程渠道获取银行产品和服务。直销银行与传统的电子银行(网银)的差别在于,一般电子银行主要是对银行物理网点的补充渠道,针对的客户是银行的存量客户;而直销银行,不依赖于实体网点,是脱离了传统银行具有独立法人资格的组织,针对的是增量用户。此外,直销银行构建的是一种独立的、全新的业务模式,即从产品设计、系统建设、组织架构、营销模式等各个层面全面流程再造,同时负责旗下客户全部生命周期的维护,而电子银行只负责客户部分生命周期的维护。

产品种类。主要产品有活期及定期存款、转账汇款、网上支付、按揭贷款 和理财投资(如MBS 等低风险债券)等。每个种类下面供客户选择的产品数量也较少。如果将传统银行比作金融产品的百货商场,那么直销银行就相当于产品种类精简的便利店,不追求应有尽有,而是以较实惠的价格卖最畅销的产品。

鲜明特色。由于没有实体网点,也仅提供标准化产品,所以直销银行将节省下的成本反馈给客户。一是为客户的储蓄存款支付更高的利率,通常可以达到传统实体银行的2倍以上;二是一般不收取账户管理费、不设最低存款额度、转账免费;三是为新开客户提供现金奖励,刷卡消费提供高积分回馈;四是许多银行提供借记卡全球免费取款等功能。

直销银行的交易流程较传统银行更加简便快捷。以开立储蓄账户为例,客户在线输入姓名、性别等基本信息,以及社保号、住址和其他银行账户便可完成申请,较传统银行柜面申请+开通网银的流程,节省了大量时间和精力。贷款业务主要通过第三方平台操作,通过与诚信的行业协会或中介机构合作帮助客户完成许多签约和文件传输的工作。

当年荷兰ING集团旗下的银行业务只在荷兰国内占据主导份额,ING想在国际上尽快打开零售业务,但又忌惮建设大量的网点所承担的费用。于是在1997年ING另辟新径在加拿大创办了首家直销银行,之后又陆续在多个国家设立,并打造成为全球最大的直销银行机构。ING直销银行的成功得益于较低的运营成本(约为有实体网点银行的一半)、高效率的营销和跨区域的服务,这些因素使得ING直销银行获得新客户的成本较低,也有利于长久地保障直销银行的稳健运营。

ING Direct US在成立2000年8月成立,6个月里获取10万客户和10亿美元存款;2008年存款额和转账金额位于美国第21位(全美有9600家银行),抵押贷款余额排名第10;拥有2100名员工,大部分是客服人员;拥有有700万客户,每日新增5000名客户,每日处理14789客户电话、提供2456杯咖啡、收到4725万美元存款……

ING Direct US有明确目标客户群:招商证券《金融专题之直销银行-银行业的沃尔玛?ING Direct的成功经验和启示》报告里曾总结其群体特征界定为:①中等收入阶层,对他们储蓄存款的利息收入增长非常重视;②他们对传统金融服务需要耗费大量时间非常不满意,不愿浪费过多的时间;③他们有网络消费的习惯,经常在网上购买日常用品、休闲消费;④父母级的群体,年龄大概介于30至50岁之间。

ING Direct US的公司定位也比较有趣。其创始人撰写的一本书《The Orange Code How ING Direct Succeeded》中曾介绍过确定公司定位的详细过程,第一次定位描述是:"ING Direct is a virtual bank that deploys technology to efficiently deliver retail financial services to its customers and passes the costs saved by that efficiency on to them in the form of superior interest rates without fees or service charges"。虽然把整个直销银行的业务和价值主张都讲明白了,但依旧不够简洁有力;又经过几番讨论和修改,最终的公司定位成为"ING Direct wants to lead Americans back to saving","Saving"不光是指存款,还包括了节省时间。

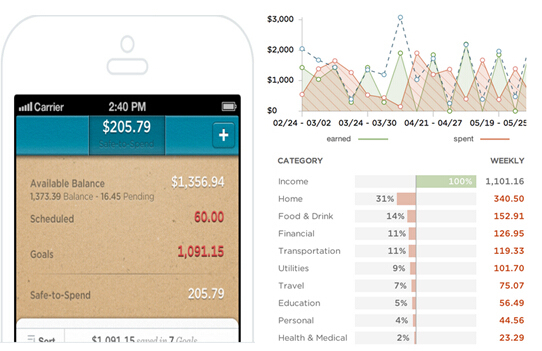

近年来国外的银行面临一系列竞争,其中之一是用户越来越少的与银行发生关系,各渠道(网点、网银、手机银行)都面临着客户接触频率降低的威胁。所以一些直销银行为了增加银行账户的粘性研发了一项重要的功能--"智能记账和账户管理",如最近被西班牙第二大银行1.17亿收购的直销银行Simple,其业务核心就在于此。

美国独立直销银行BOFI也在客户页面上集成了Inuit旗下账户管理产品--FinanceWorks,该产品既可以整合BOFI公司内部的账户(储蓄、贷款、投资、信用卡消费等),也可以整合客户在其他金融机构的账户信息。

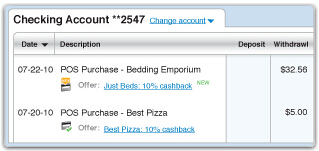

另外,直销银行提供极有市场竞争力的储蓄利息外,还能给予用户高额的积分回馈。如ING Direct澳大利亚刷卡消费平均反馈比例为2%。而BOFI则提供另外一种积分奖励模式--利用合作伙伴Cardlytics的解决方案,根据用户以往的刷卡消费记录推荐相应的现金反馈(如下图)。如用户昨天在必胜客消费过,用户电子账单该条消费明细下方则马上会出现"棒约翰消费返利10%"。当用户点击这条记录后该Offer就自动下载至用户的信用卡账户,用户下次在棒约翰刷卡消费便可以自动获得10%现金回馈。这样的解决方案又增加了用户接触直销银行频率。

银行之间都在争夺用户的吸引力,朝着成为用户"首要金融账户"方向发展。

据说平安的"橙子银行"是麦肯锡参与的一个项目。目前看来平安的橙子银行的确更接近国外先进的直销银行理念。

虽然很多直销银行在各种新闻稿和采访中都透露出,直销银行的客户群主要是白领人群,但目前只有平安直销银行--橙子银行直接在页面上打出了"年轻人的银行"口号,另外还搭配了不同行业年轻人的采访感受,卖点非常准确。

用户在网上开户的流程也非常便捷。开户需填写所在地、身份证号、手机号、登录密码和支付密码等信息(相当于开一个支付宝账户),之所以要填写"所在地"信息是因为监管要求账户的所属是落到了用户所在地的分行。开户成功后,通过本人在本行和他行的银行卡向直销银行账户转账。转账进来的资金用来购买货币基金(平安大华基金),定活通(平安银行理财产品)、养老保障资管产品(平安保险产品)等,用户收益超过传统银行存款利息。另外不排除未来在橙子银行里增加平安陆金所的P2P产品,或者像"壹钱包"一样增加小额授信业务(由信安小额贷款公司提供)。

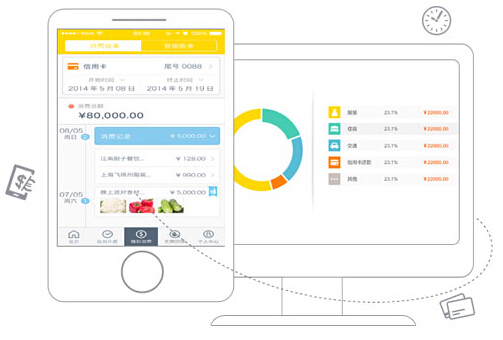

橙子银行与国内其他银行直销银行唯一不同的是增加了智能记账和理财规划。这项功能在国内外都被证明是有需求的。国内有挖财、卡牛等公司最先提供了手工"记账软件",今年又有公司陆续上线如"挖财钱管家"、"U51钱管家",这些工具可以帮助用户抓取所有银行卡下的交易记录,升级成了智能记账,包括最近支付宝在"支付宝钱包"里也上线了"记账本"的功能。不要忘了,平安"一账通"在08年就实现了上述功能。

理财规划中"设置愿望"功能也比较讨巧,用户设置完"未来愿望"后,橙子银行可以根据用户的收支情况搭配各种理财产品推荐,帮助用户在指定时间内完成心中目标。一个"设置愿望"的功能,撬动了理财产品购买和"智能记账"的使用,用户既可开源又能截留。

民生银行上线较早,代表了早期国内银行业对直销银行的思考。除了缺少"智能记账"和"投资目标"外,民生直销银行与橙子银行功能基本类似。

如意宝:民生加银和汇添富的货币基金产品,1分钱起投。

随心存:客户电子账户内活期存款达到起存条件1000元,自动生成期限1年的随心存账户,在此期间内可随时支取本金,系统根据存款期限按最大化结转利息。

民生金:民生银行为境内个人客户提供的以人民币为交易结算货币的可实现实物黄金提现的黄金投资业务。

称心贷:与第三方商户合作开展的小额在线消费信用贷款。符合条件的客户可以自主在线申请,银行实时审批,客户可在获批的贷款额度内,在约定的有效期内循环提取贷款用于第三方商户消费支付,并可随借随还。

除去个别直销银行的"智能记账"和"理财规划"功能外,国内大部分直销银行的核心功能其实就是"类余额宝"的功能。某种意义上来说 "直销银行"其实就是银行业的"余额宝"。

同时我们也发现,股份制银行和城商行等网点和客户数相对较少的银行热衷于"直销银行"。这便出现了一个有趣的现象:互联网的"类余额宝"产品抢夺了传统银行的份额,而股份制银行和城商行通过"直销银行"又去抢夺四大行的份额。

直销银行在国内受到不一样的监管,这些监管其实让国内的直销银行并没有像国外直销银行那样的具有"成本优势"以及灵活的经营机制。

账户功能的限制。国内直销银行虽然可以在网上开户,但实际上这个"账户"的功能有限。今年三月份,央行征求意见的《关于规范银行业金融机构开立个人人民币电子账户的通知》(讨论稿)主要针对就是直销银行的"电子账户"。央行将个人电子账户根据核实程度的不同,分为弱实名电子账户和强实名电子账户。

对于未在银行柜台与个人见面认证开立的电子账户,央行界定为弱实名电子账户,功能仅购买本行理财产品。账户中的留存资金,按活期存款计息。资金进出都只能通过绑定的银行结算账户,弱账户不能作为结算账户。而对于银行与其它银行合作进行了身份认证,或通过柜台认证,以及电子账户和绑定银行结算账户的开户行为同一银行的,为强实名电子账户。强实名电子账户可为银行的结算账户。央行规定,银行为个人开立的电子账户不得发放任何实体支付介质,包括银行卡、存折(单)等。

这些规定导致很多直销银行弱实名电子账户里的钱只能向绑定的同名借记卡或信用卡账户转账,而不是向任何账户转账。当然也不能在网上购物。由于不能发实体支付介质,线下也是不能购物的。中国的监管是很奇怪,第三方支付的开户流程与直销银行并无差别,但第三方支付账户既能线上线下购物,也能向任意账户转账。

面签面核。国内监管要求许多贷款业务进行实地面签面核,虽然许多银行开始使用VTM等远程视频方式代替面签面核,但目前银行业还没有大范围推广。另外国内银行的许多业务必须区域内有物理网点才能开展业务。国外的直销银行是根据自己经营需求上线了少量业务,而国内的直销银行实际上是监管限制很多业务开展。

利率市场化程度不高。国内银行不能高息揽储,那么有三种应对措施:一是如民生直销银行"智能调整利息",假设账户上有3个月零9天没有动用资金,那么储户可以获得3个月定期存款利率、7天通知存款利率和2天活期存款利率;二是与货币基金合作提高储户的收益;第三种是基于未来的解决方案,或与监管沟通或采取合理绕道的方式,使得直销账户资金可以直接线上线下购物,提高积分反馈比例来变相提升用户的价值感知。

1、直销银行首先面临着流量获取的问题。当年ING Direct US成立后其创始人认为最困难的事情就是"营销",当时他们曾采用了大量的户外广告和电视广告来获取客户。目前国内互联网流量基本都掌握在互联网巨头手中,造成直销银行获客成本过高。如何通过自身的产品优势与流量来源(互联网公司、移动运营商等)对接是目前直销银行重点考虑的问题。

2、智能记账和理财规划将成为直销银行的标配,而"积分"和"返利"等业务也将陆续发挥特有的作用。这些非金融类业务可以有效的维护用户与银行账户的接触频率。在这种趋势下挖财、51信用卡等可能会成为银行不错的收购标的。

3、直销银行是银行迈向互联网金融的最佳手段之一。我们看到国外的直销银行,一开始只开展储蓄业务,逐渐提供简单贷款、投资等业务,而且这些业务并不是照搬原先网点提供产品原型,而是重新思考这些金融产品在互联网和移动互联网下的实现方式,最终"直销银行"走向"直销金融"。

4、移动优先。目前银行的手机银行恨不得迁移全部的网银功能,银行并没有按照用户的使用频率来选择较优的交互模式。我们发现直销银行只有有限几种产品且完全能够满足用户日常的金融需求,所以也更适合在移动端展示。现在的网银和手机银行已经成为过去时,而未来银行应该抓住直销银行在手机端的发展,适当增加近场支付功能,重新获得用户的青睐。