在行业的整个发展规律中看待UA目前所遇的困难,将更有意义。

作者:孙柏山

美国运动品牌Under Armour (NYSE: UA, UAA) 10月31日披露公司2017财年第三季度营收数据,据其C类股(UA)最新财报显示,公司期内收入14.06亿美元,同比下降4.48%;盈利5424.2万美元,同比下降57.70%。

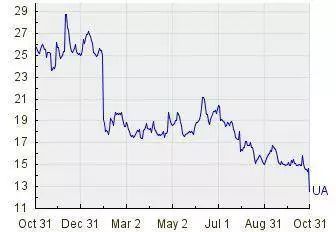

UA在11月1日开市前披露上述财报数据,公司股票应声下挫,其中A类(UAA)股票价格跌幅近24%至12.51美元,C类(UA)股票跌幅近22%至11.53美元。此番下跌后,UA公司的股价自今年起已累计跌幅达57%,仿佛坐上了一条陡峭的滑梯。

UA股价在16年10月31日至17年31日的股价走势图

与此同时,曾在北美地区被UA超越的adidas,却在强势复苏。

在2014年年中北美区总裁Mark King履职之后,adidas开始大刀阔斧地精简品牌,将北美市场的重点放在跑步、篮球等核心产品和主打日常运动休闲的adidas经典(Original)品牌上。

而放弃高价的NBA球衣合作合同,签下詹姆斯-哈登等巨星级球员,并且主打时尚牌,与美国说唱歌手坎耶-韦斯特(Kanye West)合作推出的潮鞋Yeezy Boost,甚至挖角Nike的骨干设计团队,不光顺利实现了北美地区对UA的反超,在世界范围内对老大哥Nike都产生了极大的压力。

今年,持续高光表现的adidas发布第三季度财报显示,该公司再次实现了强劲的销售额和盈利表现,其中最亮眼的是旗下中国和北美业务扩张。在时尚和直销的驱动下,adidas正在强势归来,威胁着Nike的霸主地位。

然而,从2017财年三季度财报来看,UA却表现的不尽如人意。

UA的存货攀升、利润率收窄,北美市场表现挣扎、国际市场增速放缓等因素,导致UA在收入和利润均明显下滑。UA董事会主席、CEO凯文-布兰克(Kevin Plank)在三季度财报中宣布下调公司2017全年的收入预期,由全年收入增长9%-11%调整为“低单位数增长”。与此同时,UA也被美国投行机构下调了股票评级。

不幸的是,上述利空因素几乎贯穿全年,尤其是对照UA自2005年上市至2015年的辉煌十年来看,今年的下滑更是放大了市场对UA的悲观预期。这也标志着,“连续26个季度超过20%高速增长”的UA神话终将在2017年迎来尾声。

安德玛(UAA)自上市至17年11月1日的股价整体走势

具体来看,在UA本季度的收入构成中,运动鞋收入增长失去动力,服饰收入更是出现下滑。UA第三季度服饰类收入9.39亿美元,同比下降8%;鞋类收入2.85亿美元,同比增长2.2%;配件收入1.23亿美元,同比增长1.4%。UA期内的14亿美元营收中,这三大品类占据绝大部分,但其增长情况并不乐观。

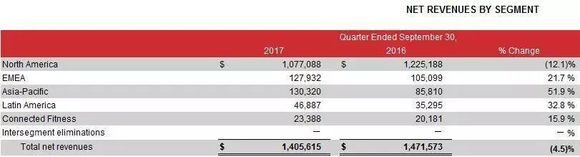

UA第三季度各区域收入同比情况

作为公司核心市场的北美地区,其增长具有明显下滑,降幅12.1%至10.77亿美元,但亚太地区增速仍然保持高节奏,并远远领先于欧非中东地区(EMEA:Europe, the Middle East, and Africa)以及拉丁美洲的市场。

另据财报,目前UA在北美市场的收入中,批发业务下降了13%,虽然直销业务增长近15%,但后者的收入份额与批发相比还差很多(期内批发有8.8亿美元、直销有4.68亿美元)。

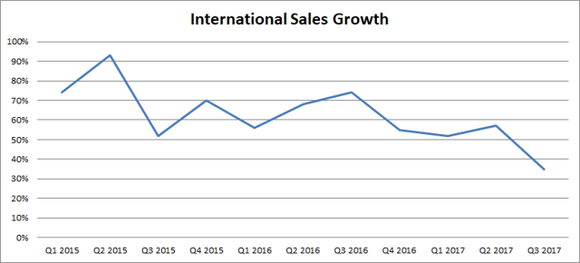

UA国际市场在三季度同比虽有增长,但在近两年的整体增长曲线中,本期增长已明显放缓,与上季度增长相比,则是有所下滑。刨除北美市场,UA的国际收入增长在报告期内仅有35%,与上季度的57%相去甚远。

UA的国际业务收入增长走势图

此前,UA推出一项重组计划,公司大约支出了8500万美元(加上资产减值费用)。对于接下来的第四季度,凯文-布兰克表态称,“公司必须在各业务线进行改革,增强创新、加快新产品投放、更深入地连接消费者(connect even more deeply with our consumers)”。巧合的是,Nike也在日前的公开活动中提出“Consumer Direct Offense”策略,以在零售终端实现“高效率和差别化”。

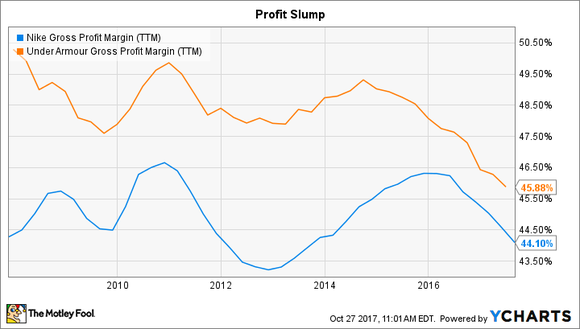

毛利率下降,是Nike、UA双方不约而同加强直销的主要背景。UA方面,公司期内毛利率下滑160个基本点至45.9 %。究其原因,主要在于UA的产品定价和存货管理以及产品的区域组合并未收到预期效果。由是,汇率变化和压缩产品成本带来的收入就被很大程度抵消。进一步讲,定价和存货问题其实是消费者对UA购买需求的反映。与前几年的火爆相比,现在的消费者对UA鞋服的购买欲望正在减弱。

Nike、UA在近几年内的毛利率走势图

可以看到,Nike的毛利率水平在近几年内始终在UA的下方运行,截至11月1日,Nike毛利率已降至44.10%的水平。所以,Nike才亟需在产品设计和投放,以及在合作零售终端上寻找到更有效率的办法。

对Nike、UA而言,最为重要的其实还是产品本身。如研究机构GlobalData Retail 总经理Neil Saunders所言,“现在UA的问题不仅仅是外部因素,更是品牌及其定位的问题”。据悉,UA将在专业运动领域之外,向女士和儿童用品等“距离更多消费者”更近的地方渗透。

为此,UA在今年7月引进美国服饰集团 VF 的前首席执行官 Patrik Frisk 担任公司总裁兼首席运营官。VF集团是全球最大的成衣公司之一,旗下拥有一系列的国际品牌产品,如较为中国消费者所熟知的Lee、The North Face等。这次人事调整也反映出UA在公司产品的品类管理效率上的迫切。另外,UA今年还在其公司总部波特兰开设了一个设计中心,以提升供应效率。

此外,UA一直被人诟病过分依赖其明星代言人,但在今年,代言人的出色战绩依然没能拉升UA的市场预期。年初布雷迪率队夺得NFL超级碗,年中库里的勇士队夺得NBA总冠军,这些表现都没能帮助UA再度一飞冲天。反倒是大嘴巴的CEO凯文-普朗克与库里针对美国总统特朗普的一番言论交锋,引起的广泛关注,但结果同样是负面影响。

虽然有评论者认为,UA在今年以来的表现是灾难级的,但对经历过一枝独秀的UA来说,它非常明白自己是怎么成功的,所以面临当前的困难,UA完全没有手足无措。从另外一个角度看的话,全球的几大运动品牌都在面临着同一个问题,其之间的区别的区别也无非是一个时间早晚的问题,那些更早、更快向更多消费者靠拢的产品,自然会获得更多的收入。

在上个爆款产品逐渐式微,下个爆款产品还未出炉的档口,正是各大公司抓紧调整的好时机。在adidas推出下个爆款产品之前,UA乃至Nike,能够抓住机会吗?

补充资料:

2015年6月,Under Armour Inc(NYSE:UA)表示,公司创设了第3类无投票权的普通股,即C类股。这些股票将通过股息的方式派发给A类股和B类股的持有人,其效果相当于股票“一拆二”。除了不具备投票权外,C类股拥有与A类股同等的权利。2016年12月,UA的A类股股票代码从原来的“UA”更换为“UAA”,C类股的代码从“UA.C.”更换为“UA”。

体育产业生态圈原创稿件,欢迎转发,未经授权严禁转载,寻求转载请添加圈哥微信(ID:tiyuchanyeco)