中铝并购力拓以失败告终,有对方的原因,也有中铝的考虑不完备、不周全,使得力拓有可趁之机,更是应该深思和改进。

近几年来,全球矿业持续趋冷,国际矿业公司举步维艰,全球矿业人都知道现在是进行海外抄底布局的绝佳时机,中矿企也利用这段时机,频频出手,收购矿山、入股矿企,但效果甚微,尤其是2009年中铝并购力拓,本来是期望很高的一次并购,但最终以失败告终,本期,咱就聊聊中铝并购力拓的那些事儿。

中铝PK力拓

中铝:中国是世界上增长最快的大型铝市场,是世界上第二大原铝消耗国,而中铝是中国规模最大的氧化铝及原铝运营商,是全球第三大氧化铝生产商,氧化铝和原铝是其主要产品。

力拓:力拓成立于1873年,是全球第三大多元化矿产资源公司,全球前三大铁矿石生产商之一,除了铁矿石之外,力拓还涉及铜、铝、能源、钻石、黄金、工业矿物等业务。

营业收入:《财富》杂志评选的“2016年全球企业500强”中,中铝排名全球第262位,而力拓落后中铝,排名第296位,从排名上看,中铝和力拓营业收入相差无几,但透过现象看本质,中矿企营业收入水分太多,而综合实力与矿业巨头相比差距甚远。

利润:从企业年利润更能直观反映差距,中铝正盈利均落后力拓几个档次。

资产收益率:资产收益率,又称资产回报率,它是用来衡量每单位资产创造多少净利润的指标,从资产收益率上来看,力拓明显要好于中铝。

综合对比来看,中铝明显“大而不强”,与力拓差距明显。

中铝并购力拓案例

收购前期:2009年2月之前

2008年2月,中铝携手美铝在市场高峰期斥资140.5亿美元(美铝12亿美元,中铝128.5亿美元)合作收购力拓英国公司12%的普通股股份,并持有力拓集团9.3%的股份成为其单一最大股东。2009年2月,在金融海啸肆虐之际,力拓迫于387亿美元债务压力,寻求中铝资金支持。

收购进行时:2009年2-5月

经过谈判,中铝将向力拓注资195亿美元,其中123亿美元将用于参股力拓的铁矿石、铜、铝资产,72亿美元就用于认购力拓发行的可转换债权,如果交易完成,中铝将持有力拓18%股份,并将向力拓董事会派出两名董事。

123亿美元参股力拓优质资产清单:

全球最主要铁矿石生产商之一澳大利亚哈默斯利铁矿公司的15%股权;

全球最大的铝土矿之一澳大利亚韦帕铝土矿的30%股权;

全球一体化、现代化程度最高的氧化铝厂和电解铝厂之一澳大利亚雅文氧化铝厂50%股权以及波恩电解铝厂(力拓集团所持59%股权的49%);

全球产量最大的智利埃斯孔迪达铜矿的14.925%股权;

全球产铜最多铜矿之一、且富有高品位伴生贵金属的美国肯纳可铜矿25%股权

......

在此期间,收购案陆续通过了澳大利亚竞争和消费者委员会、德国政府、美国外国投资委员会等权威部门的认可,中铝同时获得国内四家银行提供的210亿美元贷款。

交易失败:2009年6月

随着市场形势的好转,力拓财政逐渐好转,2009年6月4日,收购案被力拓董事会否决,预示着中国迄今数额最大的海外投资宣告失败,虽然力拓向中铝支付了1.95亿美元的分手费,但从长远考虑,中铝可谓痛心不已。

失败原因分析

政治原因:

中铝收购力拓不仅会使中国进口有色金属更加的便捷,减少产业链中间的不确定性,缩短时间和流程,同时会使得澳洲的能源性产业受到不小冲击,还会对国际矿业产生重大影响。这诸多影响使得澳洲政府对于此项收购案更加的小心翼翼。

2009年4月,澳大利亚民意调查结果显示,受调查者中反对中铝增持力拓股份至18%的竟高达59%,理山是担心中国通过央企最终控制澳大利亚资源,危害澳洲国家安全。中铝属于央企,这在澳民众的眼中,与民企对比而言,就属于是一个国家势力的入侵,而非商业行为的发生,对其具有极大的威肋性。

环境原因:

在力拓与中铝签订部分股权转让协议时,正是力拓比较艰难的时刻。2008年下半年,世界金融危机爆发中,力拓债务危机爆发,力拓不得不寻求资金支持,并选择中铝,签下了195亿美元的出让部分股权协议。

但谁也没想到,金融市场反转如此之快。短短几个月,力拓股价升幅70%(中铝注资195亿美元消息大大刺激了力拓股价大涨),铁矿石等大宗商品也有所回暖,力拓“危机的河流”已然度过,现在就拆除中铝这座“桥”的时候了。

中铝原因:

中铝在收购力拓的过程中,被很多专家评论为中国目前国际收购计划中准备比较完备的一例,但是,显然还有很多不足之处,成为了影响中铝收购案失败的原因。

首先在签署战略合作协议时,中铝过于自信,没有对国际市场环境做到很好的预估,没有抓住良好时间和时机,在力拓最需要的时候一举拿下力拓,从而给了力拓喘息的机会。

其次,设定了较低的违约金,仅为交易金额的1%,1.95亿美元的违约金,使得力拓违约成本显著降低,对其没有足够的约束力,当其找到更好的解决困境的途径时,就将毫无犹豫的选择违约来对付中铝。

外部竞争:

力拓在与中铝谈判时,同时也在与另一矿业巨头必和必拓谈判。

必和必拓与力拓同属资源上游企业,二者横向并购则存在更多的共同利益,特别是二者在世界铁矿石市场具有绝对影响力,在国际反垄断法欠缺的情况下,横向并购具有更大的战略利益。

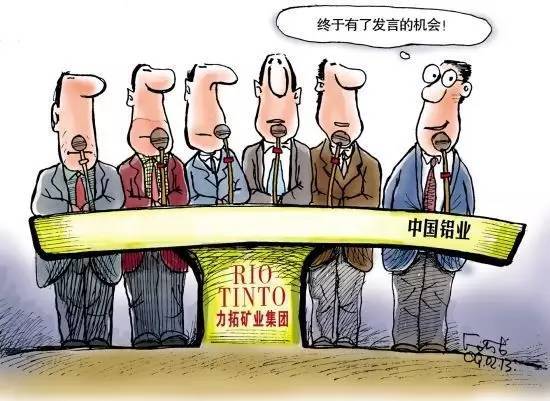

而中铝计划向力拓董事会派出两名董事,力拓最主要的客户(中铝)进入董事会,必将对产品定价有一定发言权,这种纵向并购,势必损害力拓其他股东利益。

虽然从策略上,必和必拓更优,但必和必拓“乘你病要你命”的恶意收购让力拓不能接受,于是初期,力拓选择中铝作为合作对象,渡过难关。

无论如何,中铝并购力拓以失败告终,有对方的原因,也有中铝的考虑不完备、不周全,使得力拓有可趁之机,更是应该深思和改进。此次海外资源并购也为我国完善海外资源并购的战略提供了很好的契机。

-------------------------------------------

注:本文为矿业汇原创文章,部分资料和内容来源于论文《中铝并购力拓失败原因分析_雷茜》,《矿业汇》整理编辑,合作、咨询等相关事宜请加微信eyedongdong。