即使是牛顿这样的物理学家也只能感叹:我能计算出天体运行的轨迹,却难以预料到人性的疯狂。

俗话说得好,赌一赌单车变摩托,搏一搏摩托变路虎。谁都想要单车变路虎,但问题是怎么做?

很简单,抛硬币就可以实现。

比如隔壁老王来找你抛硬币。

正面,他给你一块钱,反面,你给他一块钱。

扔硬币这种事情,正反面概率各是50%,但是一块钱一块钱地赌实在是太慢了,万一你一开始输了10局,你还得赢10局才能扳回来。人生有多少个10局可以重来?

为了能确保战胜老王赚到钱,你提出一个要求,如果你加注他也必须要加注,也就是说如果你下注2块,那么,正面他给你2块钱,反面你给他2块钱。

这很公平,老王答应了。

为什么你的策略能保证战胜老王?

因为一旦输了,下一把你就翻倍加注,比如,第一把输了,第二把就下注2块,又输了,就下注4块,以此类推,直到你赢了一把,就能完全弥补,因此只要能让你一直赌下去,你一定是赢钱的。这种激进的操作方法有种学术上的称呼。

等价鞅策略(Martingale strategy)

Martingale据说是法国的一个小镇,居民非常精打细算,今天花过一块钱能推算出下个星期花几块钱。某位法国数学家对小镇人民的艰苦朴素精神印象深刻,干脆将自己思考出来的理论用Martingale来命名。后来发展为知名的鞅定价理论。(Martingale pricing theory)

至于为什么翻译成鞅,据说martingale这个单词在法语中意思就是马的缰绳……

然而明眼人一看就发现,要实现等价鞅策略必须满足两个条件,首先你得有足够多的本金,其次是你有无限的对赌次数。在现实生活中这种设定一看就行不通,如果你有隔壁王首富那样的财力做什么不好,去和人家1块钱赌抛硬币?

因此,在此基础上诞生了反等价鞅策略。

所谓反等价鞅策略则是为了能无限地参与赌局,而不要越亏越加码。

操作也很简单,每次你都拿出全额本金中的固定比例参与赌局,让自己的剩余本金永远不等于零。

问题是,如何确定出资的比例,使你在赌局中既不会下注太少玩得不爽,又不至于一把压多,输到心颤。

凯利公式(Kelly formula)就此诞生。

凯利公式的目的很简单,就是帮助你确定究竟下注的出资比例f是多少对你最有利。

从数学推导上说,假设你一开始有A元,每次出资比例是f,那么你第一次下注就是A*f 元

如果第一把你赢了,你的本金就增加了A*b*f 元(b是赔率=期望收益÷可能亏损,在抛硬币中是2:1)

如果第一把你输了你的本金就减少了A*f 元。

如果老王抛硬币抛了T次,你赢了W次,输了L次,即T=W+L

最终可以推导出抛完T次后你手里还有多少钱。

A(T)=A*(1+bf)^W*(1-f)^L

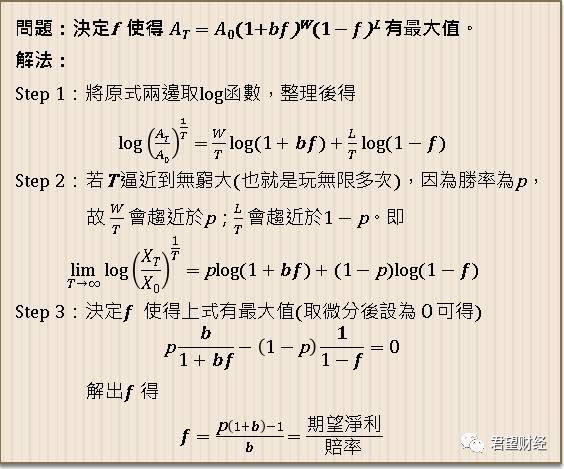

求出f让你的A(T)有最大值,f就是你的最佳出资比例。

附上推导过程,嫌麻烦可以略过。

f=(p(b+1)-1)/b

其中

f 就是最佳出资比例;

b 是你赌局的赔率;

p 是这一把的成功率;

人尽皆知的投资家巴菲特更是进一步简化公式,另赔率b=1 ,也就是使你的期望收益和可能亏损完全相同,震荡幅度对称。

巴菲特版凯利公式出奇的简单:

f =2p-1

比如在你和隔壁老王的抛硬币游戏中,赔率是2:1,那就不能用巴菲特版的公式了,只有根据原版公式进行计算。

而扔硬币这种事情的概率各是50%。

数据代入凯利公式,得到结论是25%的资金投入比例。

也就是说如果和老王赌抛硬币,假设你本金有100,第一把就该下注25!如果第一把输了,就下注75块的四分之一。

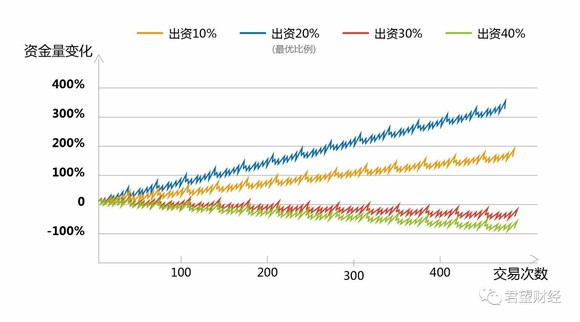

那么在实战中凯利公式的效果如何?

按照相同的仓位比例进行下注模拟交易,在大量交易次数后的结果就如上图所示。仓位比例孰优孰劣一看便知。

凯利公式的两个变量:赔率和成功率。

f =p+ (p-1)/b

根据小学的四则运算,我们不难看出,假设p不变,赔率b越大,出资比例f越大。

那么,成功率p较小而赔率b较大的情况和p较大b较小的情况相比较,会得出什么样的结论呢?

结论是,成功率p较大b较小的情况更适合追加出资比例。

结合实际的A股市场,凯利公式表达的含义就是宁可选择上涨概率大,上涨幅度有限的股票建仓,也尽量减少上涨概率小,却有可能一夜暴涨的股票建仓。

甚至从另一种角度来说,假设你看中了一支个股准备建仓,即,你的f是大于零的,并且你预估了一个自己能接受的盈利率和止损率,也就是赔率b,根据凯利公式你可以倒推成功率p。(在A股市场中p就代表一支股票上涨到期望收益价位的概率)

言下之意,如果你对上涨的概率判断把握是高于p的,你可以建仓并且增加仓位,反之则减仓甚至抛售股票。

听上去,凯利公式确实是很有帮助,根据凯利公式计算的结果,似乎是能够帮助自己“逢赌必赢,炒股必赚。”

那么凯利公式的运用有缺陷吗?

当然,答案非常明显,并且体现在了上述的数学公式推导中。

凯利公式成立并且使你获得最大收益的前提是T趋近于无穷大。

也就是说你能无限次地进行交割操作,时时刻刻+1s,永生一般地在时刻炒股,因为只有这样,你的上涨概率p才能用极限求出一个确定值。

而我们知道,现实中,谁都不可能有无限次的交易次数T。

那么该怎么办?如果行情低迷,我们真的就只是极小比例出资,闲置大量资产吗?

并不是。

这时候我们可以结合等价鞅思想来进行风险控制。

等价鞅策略的思想通俗地说是越亏越加码,保证多次交易自己是盈利的,只不过前提是你有很多本金。

那如果反向思考,既然本金是有限的,保证多次交易自己的亏损是有上限的,也就是越赚越减仓。利用等价鞅思想帮助自己风险控制。

比如你总资产100万元,计算出投资比例f =10%也就是10万,你设定的风险上限也就是期望亏损是20%的可能亏损。

假设你一开始亏到了8万,那么继续投入10万,建仓金额总计18万,如果赚到了20万,那就提出10万,继续从10万元重新开始。

如果18万后你的股票继续跌,到16万的风险上限后增加20万,建仓金额共计36万。以此类推,如果你持续地判断错误,持续地加仓都跌,那么总资产剩80万的时候止损。

这样做的意义是什么?

在你10万亏了20%的时候,从18万回到20万的回报率只需要11.1%

当你20万亏了20%的时候,从36万回到40万的回报率只需要11.1%

对回报率的要求下降后,调整了自己的期望收益,这时候再根据上涨概率p再次进行选择。

通俗地说就是用等价鞅的思想亏损加仓,赚钱减仓,确保在每一次交易时,自己都处于优势状态。

既不会交易了几次就达到止损边界,也不会因为上涨概率p难以判断而不敢建仓。

当然,公式的运用在于数值的可确定性。所谓的必赢局面,也必须建立在数值确定的基础上。

对于扑朔迷离的中国A股市场,几乎只有10%的日波动浮动上限是可确定的数值。

各路资金的行踪也是诡变莫测。

即使是牛顿这样的物理学家也只能感叹:我能计算出天体运行的轨迹,却难以预料到人性的疯狂。