在深化改革的大背景下,“加强监管”、“整改”是2016年保险业的关键词。

图片来源:视觉中国

12月29日,保监会官网对外披露,就修订后的《保险公司股权管理办法》向全社会公开征求意见。保监会将从股东准入标准、股权结构监管、股东监管、资本真实性核查、审查措施和问责力度五个方面加强股权监管。此前一天,保监会发出一封监管函“暂停华夏人寿、东吴人寿2家公司互联网保险业务”。

这是保监会今年发出的最后一份规范性文件和最后一封监管措施。它们只是2016年保险业的缩影,在深化改革的大背景下,“加强监管”、“整改”是2016年保险业的关键词。

如果说2014年国务院下发“新国十条”将保险业地位提升到国家战略层面是新一轮深化改革的开端,那么2015年偿二代、商业车险改革等的试运行就是改革的准备阶段,2016年则是保险业深化改革的落地执行阶段。

这一场自上而下的深化改革,宏观上是全行业的,微观上是全方位的。宏观上,保险业监管体系从以规模监管为导向的偿一代转变为以风险为导向的偿二代。微观上有车险、人身险产品的市场化改革,并且对健康险、保证保险、养老险、巨灾险等细分险种也有新政策出台。近年发展最快的万能险也在今年迎来了史无前例的监管新规。当然,最受关注的还是牵动资本市场的险资举牌。

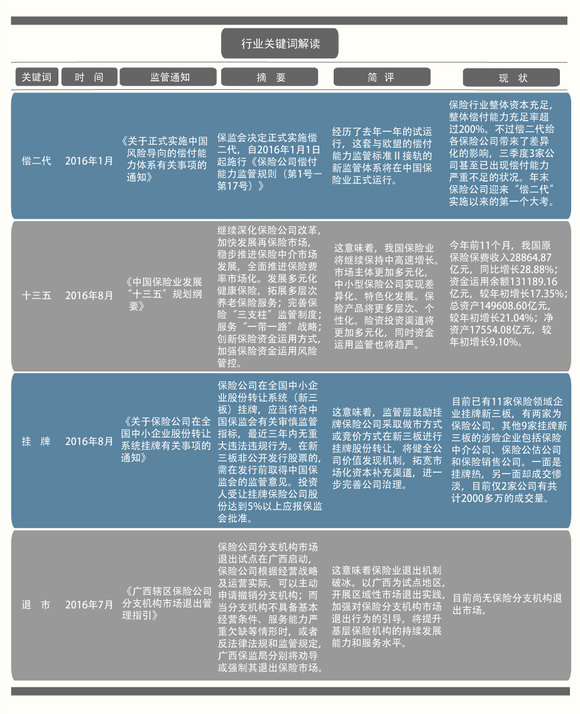

界面新闻梳理了2016年保监会官方发布的所有政策法规,挑选出市场最关注、影响最大的十项进行评析,试图在回顾这一年监管动作的同时,更好地预判保险业未来走向。

宏观层面上看,今年对保险业影响最大的事莫过于以风险为导向的中国版第二代偿付能力监管体系(下称“偿二代”)正式运营,这套保监会酝酿近三年、试运行一年全新逻辑的监管体系,将带领中国保险业从规模监管升级为风险监管,与欧盟偿付能力监管标准Ⅱ接轨。

与偿一代粗放式监管不同的是,偿二代对保险公司的监管更为全面、细化并且有针对性。偿二代不仅关注保险公司一定保费规模下的最终偿付能力充足率,还关注保费结构、保险资金的投资结构等,细化到每方面都有相应的资本金要求。对不同风险综合评级的公司在市场准入、产品管理、资金运用、现场检查等方面实施差异化监管政策。

也就是说,偿二代能够体现出各保险公司内涵结构的差异性。正式运营一年,各险企不同资产负债策略已经通过偿付能力有所体现,虽然行业整体上偿付能力充足,但是三季度就有三家公司出现偿付能力严重不足。申万宏源分析师王丛云表示,短期来看,年末保险公司迎来“偿二代”实施以来的第一个大考。

由偿二代把脉的中国保险业,市场主体未来不能再一味追求保费规模的扩张,而要更多地关注保费构成,比如适当控制消耗更多资本金多的理财险这类高现金价值产品;同时,不同投资策略也将影响资本金占用,保险公司需要研究出最合适自己的投资策略,以达到资本效用最大化。

监管体系更新换代之后,酝酿多年的保险公司退市制度也再进一步。今年7月,保监会下发《广西辖区保险公司分支机构市场退出管理指引》(下称《指引》),以广西为试点地区,开展区域性市场退出实践,意味着保险业退出机制破冰。

市场退出方式包括三种,即主动退出、劝导退出和强制退出。《指引》对劝导退出做出详细的规定,如分支机构连续六个月以上无规范的营业场所或两年内发生两次以上损害保险消费者合法权益引发的50人以上的群访群诉事件都会被劝导退出。而当险企分支机构因违反法律法规和监管规定被撤销行政许可或被吊销许可证后,就会被强制退出保险市场。

随着保险业深化改革的推进,退出机制尤为重要。让那些经营困难、举步维艰的保险经营主体退出市场,才能保持保险市场的“生态平衡”。同时,完善的市场退出机制将产生巨大的警示作用,增强保险企业的风险忧患意识,促使其加强内控。《指引》颁发以来,截至目前尚无险企分支机构退市。

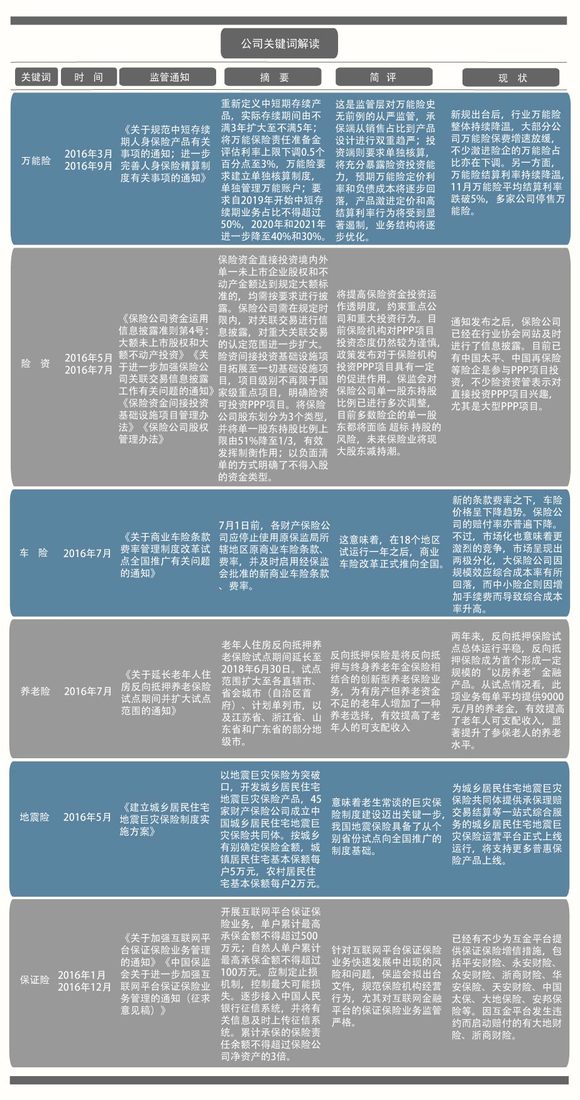

由于超理财产品的投资收益,万能险近年成为理财市场新宠,也因此成为不小中小保险公司扩张保费规模的利器。一些公司通过负债端期限短、收益高的万能险抢占市场进行“长险短卖”,而资产端又集中投资于股权、不动产等变现能力较差的资产来“短钱长配”,从而引发期限错配,流动性风险可想而知。

此种背景下,监管层今年对万能险实行了承保端&投资端双端旗下的史无前例从严监管。3月发布通知从销售端限制短期万能险的销售,9月明确监管新规从产品设计端和投资端独立账户进行细化监管。今年监管层对于短期万能险的趋严监管可谓不遗余力。二季度伊始,行业主体便开启了保费结构的调整,行业万能险整体降温,大部分公司万能险增速放缓,万能险结算利率持续回落。预期明年万能险定价利率和负债成本将进一步回落,产品激进定价和高结算利率行为将受到显著遏制,业务结构将逐步优化。

“宏微观兼顾”是今年保险业深化改革的一个特点。历来监管层市场化改革的落脚点都在人身险、车险这样的大险种身上,而今年深化改革走得更深更细,覆盖了许多细分险种,包括保证险、养老险、地震险。

除了细分险种纷纷有新突破之外,占据财险市场70%以上的车险亦在今年迎来新的商业车险条款和费率,这意味着,经历了多年准备、试运行一年之后,商业车险改革正式推向全国。新的条款费率之下,车险价格整体呈下降趋势,赔付率亦普遍下降。市场化也意味着更激烈的竞争,将倒逼中小险企进行创新改革以适应新的市场环境。

在承保端动作频频的同时,投资端亦没有闲着。“收放有道”可以说是今年监管层对于险资投资的一个态度。

先来看“放”的部分。7月保监会下发《保险资金间接投资基础设施项目管理办法》,一举删除保险机构、独立监督人的资质审批、“自筹资金”和“项目资本金”要求;将可投项目范围由限于交通、通讯、能源、市政、环保拓展至一切基础设施项目,项目级别不再限于国家级重点项目;并且明确保险资金可投资PPP项目。

8月,监管层再发文鼓励挂牌保险公司在新三板挂牌,健全公司价值发现机制,拓宽市场化资本补充渠道。目前已有11家保险领域企业挂牌新三板,包括两家保险公司,九家保险中介公司、公估和销售公司。

而“收”的部分则主要通过规范信批来体现。保监会今年三度发文规范险资大额不动产、未上市股权投资信批、关联交易信批。截止目前,保监会对于险资信披相继出台了四个文件,分别从关联交易、风险责任认定、未上市股权和不动产投资以及举牌公司股票四方面作出要求,旨在提高保险资金投资运作透明度,约束重点公司和重大投资行为。

对于近两年在资本市场争议不断的险资举牌,12月28日,保监会发文对建立监管公开质询制度公开征求意见,对保险资金举牌等问题加强监管,质询范围包括包括保险资金举牌、收购、境外投资,以及与关联交易等。显而易见,跨年钟声敲响后的2017年,险资举牌的从严监管将正式来袭。

深化改革的2016,是保险业的新旧交替之年。既有监管体系的正式更替,入市退市制度的突破;亦有车险市场化改革全面铺开,巨灾险破冰,万能险回归理性。

展望2017年,将是保险业的创新之年。通过《保险业发展“十三五”规划纲》可以瞥见,监管层将继续深化保险公司改革,发展再保险市场,并推进保险中介市场发展,由此带来市场主体多元化。保险产品方面,则将全面推进保险费率市场化,发展多元化健康保险,拓展多层次养老保险服务,将有更多层次、个性化的创新产品涌现。资金运用方面,则一手创新保险资金运用方式,一手加强保险资金运用风险管控。

图说:保险业2016年十大重要政策